大手企業にみる時代の変化からライフプランを考える

こんにちは。

ファイナンシャルプランナーの土田です。

突然ですが「IFA」ってご存知ですか?

IFAとは独立系金融アドバイザー(Independent Financial Adviser)の事ですが、金融商品仲介業者として特定の金融機関に所属せずに、資産運用のアドバイスを行う専門家です。

私も「FPアソシエイツ&ファイナンシャルサービシズ株式会社」に所属しており、IFA業務も行っています。

先日来、金融庁が「人生100年時代の指針」などで、「公的年金だけでは老後の生活資金は不足するので、若いうちから資産運用をして資産形成をして欲しい」というメッセージを出していますが、その関連として先日(6/4)の日経新聞にはこんな記事がありました。

独立アドバイザー存在感 金融機関に属さず中立性強み 資産形成で個人に助言

https://www.nikkei.com/paper/article/?b=20190604&ng=DGKKZO45634740T00C19A6EE9000

記事では、特定の金融機関に所属しないIFAの存在感が高まっている。理由として、人生100年時代を背景に中立的な立場から資産形成の助言を求める個人の利用が広がったためとしており、今夏からは業界団体も設立される見込みとなっていること(業界団体の中に私が所属しているFPアソシエイツも入っています)や、アメリカでは独立アドバイザーが主流となっていること、日本でもこの流れでいけば個人金融サービスの勢力図が塗り替わる可能性があるとも言っています。

また、IFAに資産を任せた方の事例として、運用資産だけでなく、不動産や相続まで幅広く相談し「一緒に人生設計を立てるパートナー」になっていること、IFA業者の話しとして「販売ノルマに左右されず顧客本位のサービスに徹することができる」ということが強みとして紹介されています。

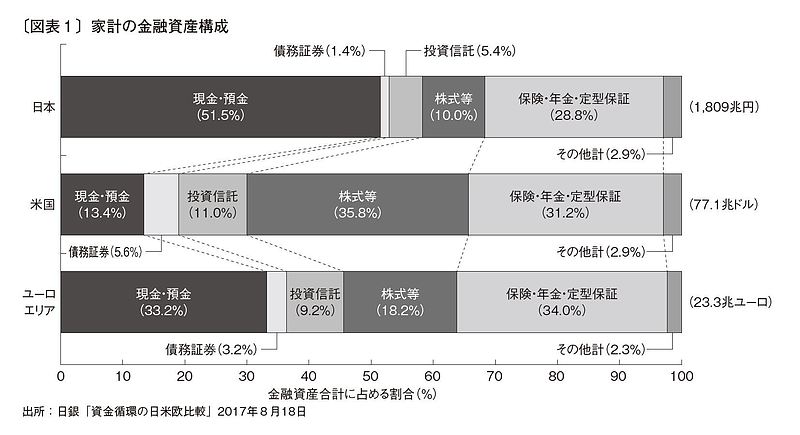

よく日本の金融業界はアメリカから20年遅れていると言われていますが、実際に大きな差があります。

そこで金融庁の森前長官はこのままではまずいと危機感を募らせ、金融改革を行うべくフィデュ―シャリーデューティー(顧客本位の業務運営)を行うように各金融機関に伝達しました。

これは逆に言えば顧客本位でなかったという証左ですが、この影響はこのように結果として出ています。

1995年からの20年での家計金融資産の推移をみると、アメリカでは3.11倍に増えたのに対して、日本では1.47倍となっており倍以上の差があります。

欧米では老後資産を形成する手段として、長期の分散投資は一般的であり、若いうちから独立系アドバイザーなどを介して行っています。

仮に30年間、月3万円を積立運用して、年5%で運用できたとすると、元金1080万円に対して元利合計で約2400万円の資産が形成でき、これを原資に運用し取崩しながら老後生活の一助にできます。

基本的に長期分散投資のため、リスクを少なくし「一年で倍になる!」みたいな運用ではなく、数十年掛けて資産を育てようというスタンスの運用です。

しかしその結果がこういった資産の増加に繋がっています。

日本のIFA業者でも、証券会社同様、短期の株式売買で手数料収入を稼いでいる会社も多くあるようですが、これから設立される業界団体では「長期・分散」の運用スタイルで顧客の資産形成や老後資金の運用などができる「業界としてのルール作り」を行っていくようです。その意味でも業者の選別も厳しく行うという事を聞いていますので、そういった業者を選択する際の参考になると思います。

これからの時代は資産形成手段としての資産運用が必要な時代です(金融庁が言っているわけですから間違いないですね)。

アメリカの様に、資産形成から資産管理(相続も含め)まで任せられる、人生の伴走者としてのIFAが普及していけば良いと思っています。

もちろん、私もそうなるべく精進せねばと改めて思っている次第です!

とはいえ、秋田ではIFAが恐らくほとんどいなそう(私の他に秋田のIFAって知らないんですよね(汗))なので、IFAという仕事に興味がある方もぜひご連絡下さい!(笑)

FPとして、そしてIFAとして(笑)セミナーも行いますのでぜひご都合見てお越しくださいね。

セミナー詳細はこちら

https://www.kakei-lab.jp/セミナー情報/

セミナーまで待てない!セミナー日程が都合つかないという方はこちらからどうぞ。

https://www.kakei-lab.jp/お問合せ/

今日もありがとうございました。