自分の共有持分だけを売却したい!

賃貸アパートなどの収益物件を共有名義不動産で所有している場合、利益の分配や経費の処理について説明します。

また、共有不動産の持分や不動産全体を売却する時の手順や注意点についても紹介します。

利益を生む共有名義不動産 その管理方法は?

共有名義不動産が収益物件の場合、その不動産の所有者は、物件が生み出す利益および維持管理にかかる費用について、共有者全員の持分割合により分割を行わねばなりません。

この利益や経費の分割には端数が生じやすいのですが、それを放置しておくと共有者間の贈与があったとみなされて、贈与税が課せられることもあるため注意してください。

実際の会計処理は、通常、共有者の中から代表者を決めておき、その人を介して他の共有者へと配分する方法をとることが多くなっています。

共有者の代表が共有名不動産全体の入出金の計上をする

会計処理上で代表者となった人は、共有不動産全体の収入や支出を管理する帳面を作ります。

例えば共有不動産を2人で所有し、共有割合が2分の1ずつとします。物件が賃貸アパートであれば、毎月の賃貸料収入全部を現金収入として一旦計上したのち、その2分の1を預かり金、自分の手元に残される金額を賃貸料収入といった名目で振り分けます。

経費の場合も同様に記帳します。経費が管理手数料の場合、まず現金の出金を記入し、その金額の2分の1の割合を立替金、残りの2分の1を管理手数料として計上します。

代表者の帳簿は、このように利益や費用の記入を行い、ここで仕訳けた内容をそのまま共有者の帳簿にも反映させます。

共有不動産における税金の支払いについて

共有不動産に課せられる税金は、持分権利者それぞれに請求書が届くのではなく、代表者1人に送られてきます。

地方税法によると「共有不動産の物件に対する地方団体からの徴収金は納税者が連帯して納付する義務を負う」となっています。そのため請求書を受け取った代表者が、他の共有者の持分となる税金を立て替えて支払った場合、後に各共有者に対して持分割合に相当する額を納税後に請求できます。

共有名義不動産は、税金の支払いで共有者間のトラブルが発生しやすい

税金の支払いは、持分権利を持つ人がそれぞれ負担しなければならないとはいえ、実際には、税金の支払い割り当てが正しく行われていないこともあります。

特に、持分権利者が多すぎて、何人いるのか、誰なのかがわからず、請求書を受け取った人が一人で払い続けているというケースはよくあります。

後に、共有者全員に未払いの税金を支払うよう立て替えた人が督促しても、「不動産を全く利用していないから」「遠方にいるから関係ない」「不動産の所有の権利はいらないから税金を払いたくない」など、共有者が勝手にいろいろな主張をし始めると、事態は収まらず共有名義の不動産を協力して維持・管理していくことはますます困難になっていきます。

共有名義不動産で管理費用未払いで持分が売却されたら

このように税金や不動産の管理費用などが、共有者から支払いをしてもらえない間に、持分が売却されてしまうとどなるのでしょうか?

また、持分に未払い費用があっても売却は可能なのでしょうか。

民法254条では、次のような規定があります。

「共有者の一人が共有物について他の共有者に対して有する債権は、その特定承継人に対しても行使することができる。」

つまり、未払いのまま持分が売却されたとしても、新しく共有者になった人に対して、その未払いは請求できます。あるいは、持分売却を行う仲介会社に、売却代金の中からその管理費用を清算するよう依頼する方法もあります。

持分のみの売却で共有名義不動産の維持が困難になる可能性がある

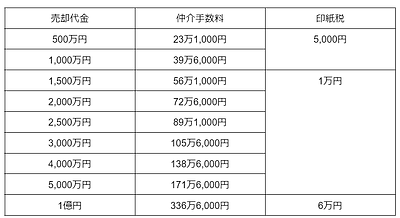

共有名義不動産において、各自が持つそれぞれの持分権利については、独自の判断で売却が可能です。しかし持分のみの売却は、不動産全体を売却するよりも安くなります。売った人にとっては、予想よりも少ない金額しか手元に入りません。

そして持分の売買により新しく共有者となった人は、権利を得た不動産を投資物件として活用するため、他の共有者に対して不動産全てを売却するよう提案してくることがあります。

共有名義の不動産は、その取扱いに大幅な変更を与える時は共有者全員の合意が必要になります。もし合意が得られなければ、裁判所に「共有物分割請求」を行い、強制的にこの不動産の共有関係の解消を提案することができます。

このように一旦、共有名義不動産の持分の一部が親族でない他人や投資家の手に渡ってしまうと、これまでのように、共有名義不動産を持ち続けることができない状況になることがよくあります。

共有名義不動産の売却は、専門家に相談して進める

共有名義の不動産は、所有の権利を持つ人が何人もいると利害が対立しやすいデメリットを抱えています。

問題を避けるために、「あえて何もしない」ことを長年続けていれば、二次相続が発生し、権利を持つ人がどんどん増えて、不動産は「塩漬け」状態になってしまいます。

持分の一部が第三者の手に渡ってトラブルが発生したとしても「これは長年先延ばしにしていた、この共有名義不動産について、該当者全員で考え決着をつける時期が来た」ととらえて、前向きにこの不動産の取扱いを関係者全員で考えるようにしましょう。

このようなケースでは、不動産の共有名義をやめて単独名義にするか、全てを売却し、その代金を持分権利者で分割して受け取る方法のどちらかを選ぶことが多くなっています。

問題を迅速に解決し、関係者全員が後味の悪い思いを引きずらないようにするためには、不動産の専門家や司法書士、税理士など、専門家に相談しながら結論を出すのがよいでしょう。

共有名義不動産の税金についてさらに詳しく解説しております。

こちらのページもご覧ください。

共有名義は危険!?共有不動産の税金とトラブルを解説

■■■当社へのお問い合わせはこちら■■■