FPが食えないと思ったら読んで欲しいFP売上5倍法!

高額所得者へのステップは段階があった

ファイナンシャルプランナーの細川です。

さて、今日はお金持ちになれる人、なれない人の特徴を

「高額所得者へのステップ」という切り口から見ていきます。

日々お客様のお金の相談をしていて気づいたことが多々あり、

特に書きたかったテーマでもあります。

お金持ちになる方法はいくつかある

三桁以上の方とお会いして相談にのった結果から見えてきたことですが、

40代前半で1000万円の預金を持っている人が何パーセントいると皆さんは思いますか?

何故40代前半かというと、私のところによく相談に来られる方の年齢が30代半ばから

40代半ばの方々が圧倒的に多いからそうしました。

答えは・・・

数人です。。。

母数を100人とすると、5人くらいです。

その5人とはどんな人でしょうか?

・・・

開業医と企業オーナーです。

あと一つのカテゴリー上記以外で40代前半で1000万円以上の預金を持っていた方と出会いました。

想像してみてください、どんな方でしょうか?

・・・

相続です!

親から、祖父母から相続された資産を持った。

あるいは、死亡保険金の受取人になっていた。

といった具合です。

お金持ちになった人の特徴を纏めます

①開業医、企業オーナーなどで、仕事が成功した人

②相続で上の世代から資産や保険金を得た人

(私のところには直接相談には来られていませんが、知人で投資をして資産が数千万円の人もいますので、ここに追加しておきます)

もうお気づきだと思いますが、普通のサラリーマンではダブルインカムでも

40代前半で1000万円の預金を持つことがほぼできないのです。

サラリーマンの高額所得者へのステップ

開業医は親が開業医だったという家も結構な確率であります。

また、企業オーナーもそうですが、ではそういった環境でない人が、

特にサラリーマン家庭はお金持ちにはなれないのでしょか?

そう思うと、ことはこれで終わってしまいます。

では、サラリーマン家庭がお金持ちになっていくためには何が必要なのでしょうか?

例えば、仕事でガンガン成果を出して、昇進して給与を上げていく。

これも一つですが、みんな怠けているわけではありません。

ということは、みんな昇進を目指して働いているけど、めぼしい資産がたまってない。

というのが現状です。

以前からお客様の相談場面で、キャッシュフロー表というものを作ります。

これを私は未来予想図と呼んでいまして、そのあと10年後、15年後の収入支出から、預金残高が分かるものです。

作ってわかることは、入ってきた給与は住宅ローンの返済に消え、ない中から、子供の教育資金の積み立てを学資保険で貯め、夫婦の老後の生活への不安もあり、年金保険を払って貯めている。

といったことをやっている家庭が多く、それらを見ると、ほぼ預金が出来ずに入ってきた分だけ出て行っている状態で、貯蓄に回るのが月に数万円といったところです。

私も結婚していた時期もあり、家に全額入れてもほとんど貯蓄出来てなかった時期があるので、よくわかります。

では、サラリーマンをやめて起業するという選択肢があるかというと、夢を追いかけて起業しても残れる企業は本当に少ないのです。

また、給与は高くなくても、安定した給与の保証をけって起業するには周りを(特に配偶者を)説得するだけの説明と熱意があるかどうかがカギです。

では、玉の輿にのるというのはどうでしょうか?

半分冗談のようですが、これを狙っている人も割合は少ないですが、います。

ですが、その後事件が起きたり、依存したため、その人なしで生きていけなくなったりと、自分の足で立っている状態を作り出せないので、常に不安定であり、常に不安でありと半分ギャンブルのようです。

不動産購入し賃貸経営や仮想通貨やFXなどはどうでしょうか?

経済的安定を得ようとして、勉強をするのはいいことだと思います。

なけなしのお金をいれて成功すればいいですが、失敗したりしたら高リスクのため大きな損失を被ることになります。

また、賃貸経営も借金してサラリーマン大家さんとして始める方もいますが、いい物件はすでにお金持ちが目をつけており、本格的にやるには物件の目利きも足りません。

このようなものに今行くのは賢明な判断でなく、サラリーマンは一度お金を失うと、リカバリーするのに自分が働くしかないため、元に戻せない可能性が高くなります。

後で書きますが、これをするには今日のテーマである段階(ステップ)があるのです。

では、宝くじや競馬などはどうでしょうか?

まさに、これこそギャンブルですね。

大穴をあてることもあるかもしれませんが、たぶん得たお金はそのまま家計に入らずに消えていきますので資産を構築することはないかもしれません。

また、誰でもできるような再現性もありません。

では、副業をすることで別の給与を得るという方法はどうでしょうか?

これは、今まで紹介した方法よりは堅実性があり、再現性も高いです。

しかし、正規の仕事を昼にして、副業は夜や週末にギグワークなどとなると、寝る暇が無くなったり、体がきつかったり、休みが全く取れなかったりと、何のために働いているか見失うかもしれません。

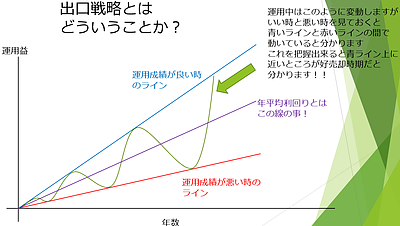

そんな方向けにスライドを作りました。

高額所得者へのステップイメージ

これは私の接客経験から得た知見をイメージ化したものです。

縦軸が資産額、横軸が時間軸としています。

右に行くほど資産が積みあがっていっていることが分かります。

その時間を三つの時期に分けました。

左から

「資産形成期」

つぎに

「資産運用期」

最後右側に行くと

「ビジネスオーナー、インベスター期」

としてあります。

「資産形成期」は文字通り、ゼロから1000万円(1000万円でなくてもいいのですが、分かりやすいので仮置きしてあります)を作ろうよ!という時期です。

サラリーマンはまずはこのゼロ→1000万円を目指すべきです。

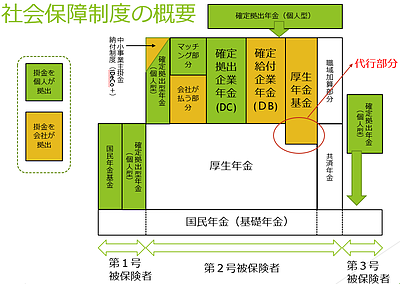

方法は、イデコやつみたてNISAがいいでしょう。

リスクはありますが、リスクの管理方法や負けにくい運用を知れば怖くはありません。

なによりも国が非課税制度としてサラリーマンの資産形成にと準備してくれた制度です。

高リスクなら国も推奨しないでしょう。

ゼロから1000万円という塊を作るという資産形成には有効であり、再現性が高く、リスクコントロールが効きます。

(この非課税制度を詳しく知りたい方は以下のコラムを参照ください)

https://mbp-japan.com/shimane/imc-fp/column/5057133/

つぎに「資産運用期」は資産形成して得た利益を元に、国が用意してくれた非課税制度では買えないような利回りの商品を選択できる時期です。

もともとの考え方を整理すると、資産運用は1000万円あって、さて、もっといい利回りの商品がないかな?と探している時期ですから、資産形成のあとに来る時期なのです。

ちなみに非課税制度、特につみたてNISAでは手数料の高い商品はラインアップから外されていますから、買えませんが、日本の投資信託でも過去10年間の年平均利回りが30%を超えている商品もあります。

ここでポイントは利益を使うということ。

また、不動産投資ができるほどの利益となった場合も借入して一か八かかけなくても済みますし、資産形成時期から不動産の勉強など環境整備を整えておくこともできるはずです。なので、順番があるといったのです。

そして、「ビジネスオーナー・インベスター期」に入れば、すでに使えないくらいのお金を持ち、さらにいい運用先を探している状態です。リアル会社の株主になって、配当を得たり、M&A案件など大型の案件に投資して破格のリターンを得たりと、一部のお金持ちしかできないような投資ができる時期です。

だからお金持ちがさらにお金持ちになるという構図なのです。

もうお分かりだと思いますが、資産形成期を得たほうが確実で堅実に、仕事にも影響せずに資産を形成することができるのです。

これが私が見てきたサラリーマン家庭ができる高額所得者へのステップです。

だからまずは、1000万円を目指しましょう!

そこから5000万円まで増やして、4%の年率に落とした運用でも年間200万円の利益を手に出来、今はやりの「FIRE]もできるわけです。

でも、まずは塊がないとお話になりません。

だから繰り返しますが、まずは1000万円を目指しましょう!

そこからは大きく世界が変わることが実感できるはずです。