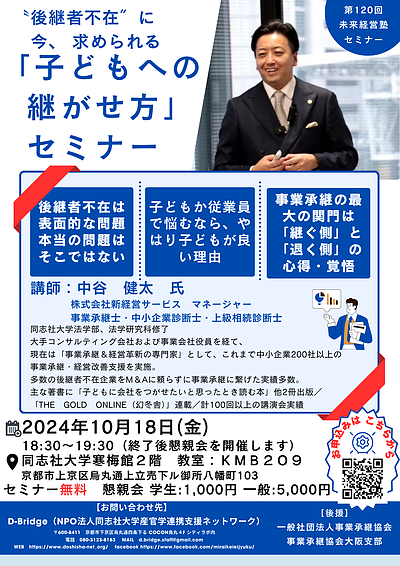

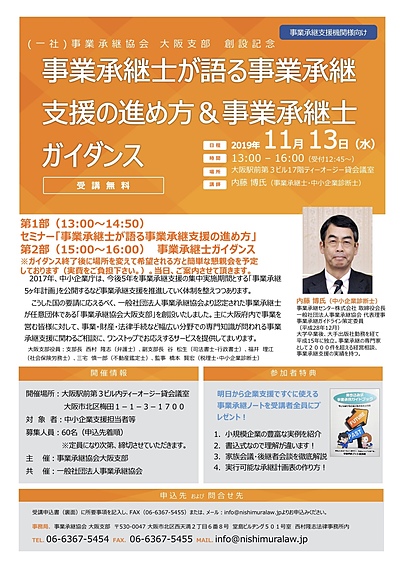

事業承継セミナーのお知らせ

失業、病気、事業の失敗、ギャンブル、浪費と借金を始める理由は、さまざまです。

しかし、借り入れをしたものの収入が少なく返済が思うようにいかず、返済額が膨らみ、どのようにしたらいいのか分からず、不安になると思います。

さらに、貸金業者からの日々の取り立てに苦しくて、死んでしまいたくなる気持ちさえなるときもあると思います。

そのような不安な気持ちや、精神的に追い込まれた状態で、弁護士のところにご相談にお越しになります。

でも、大丈夫です。借金問題は、債務整理という正しい知識と、適切な方法によれば、解決します。

相談当初は精神的に思い込まれておられた方々も、解決するころには、笑顔と精神的な平安を取り戻しておられます。

あなたも借金地獄から抜け出し、新しい一歩を踏み出してみませんか。

一度ご相談にいらしてください。昇陽法律事務所があなたの再起を全力で応援します。

債務整理は、(1)任意整理、(2)破産、(3)個人再生の3つの方法により、借金問題を解決します。

(1)任意整理

法律に従って減額した残債務額の元金を、貸金業者と示談し、示談に基づいてお支払をしていく手続です。将来の利息や遅延損害金についてはカットを求めていきます。

(2)破産

裁判所を利用して、借金全額の返済を免れる手続です。

(3)個人再生

裁判所を利用して、任意整理以上に元本金額を法律に定められた金額まで減額し、貸金業者に分割払いしていく手続です。

<任意整理>

任意整理をすれば、なぜ借金の金額が減るのでしょうか。

なぜ「過払い」、借金を払いすぎたということが発生するのでしょうか。

「法律に従って減額した残債務額の元金」、「正確な残債務額」とは、どういう意味でしょうか。

任意整理により借金が減るのは、借金の利息を規制する「利息制限法」と「出資法」という2つの法律に関係します。

まず、利息制限法では、貸付の元金に応じて

10万円未満の場合 年利20%

10万円以上100万円未満の場合 年利18%

100万円以上の場合 年利15%

しか、利息をとってはいけないことになっています。

当事者の間で、これ以上の利率の利息をとる約束をしても、それは民事上無効、つまり裁判で主張しても利息制限法以上の利息をとれないことになっています。

一方、出資法では、利息制限法を超える金利をとっても、年利29.2%を超える金利をとらなければ、刑事罰を受けないという規定がされていました。

また、「みなし弁済」という規定があり、貸金業者が貸主に対し、法定の書面を借主に渡すなどの要件を満たせば、利息制限法を超える金利も、適法な利息の返済とみなすという規定もありました。

そこで、多くの貸金業者は、利息制限法の利率を超え、刑事罰をうけないぎりぎりの29.2%という高金利での貸付を行ってきました。

しかしながら、みなし弁済規定は、例外的に認められる規定ですから、厳格に解釈されるべきです。最高裁判所も、平成18年1月13日判決により、規定を厳格に解釈し、原則としてその適用は認められないことになりました。

みなし弁済の規定の適用が認められないということは、原則どおり、利息制限法による利率による金利しかとれないことになります。

そこで、借主が、借入を始めてから、現在に至るまでの全ての取引を、利息制限法の利率で、計算し直すことになります。これを「利息制限法に基づく引き直し計算」といいます。

そうすると、利息制限法による利率を超える部分は、元金の返済へと組み入れられていきますので、貸金業者が計算する元金よりも減額されていくことになり、元金を払い終わっていることさえあります。

さらに、利息、元金も払い終わっているにもかかわらず、支払を継続していると払い過ぎ、つまり「過払金」が発生することになるのです。

過払いは法的に支払う必要のないお金ですので、当然、貸金業者から返還を求めることができる権利なのです。

一般的には、5~6年で完済になり、6~7年で過払が発生していると思われます。

貸金業者は、貸金を業務として行っているのですから、顧客(債務者)ごとに取引履歴を作成しています。また、これは法的義務にもなっています。

弁護士は、債務整理のご依頼を受けると、まず貸金業者に対し、債務者の借入を始めてから現在までの全ての取引履歴を開示するよう求めます。

取引履歴が開示された場合には、基本的には、それを基に利息制限法に基づく引き直し計算をして、正確な借金額を求めます。

ところで、貸金業者の取引履歴の開示は、貸金業法に基づく法的義務でもあり、取引履歴を一切開示しない貸金業者はほとんどなくなりました。

しかし、貸金業者により、取引が古いものについては破棄したという主張がでることがあります。その場合には、債務者の持っている振込伝票などを根拠に利息制限に基づく引き直し計算をして、正確な借金額を求めることになります。

任意交渉とは、弁護士が、裁判所の手続きを利用しないで、直接債権者である貸金業者と交渉し、法律(利息制限法)にしたがった残債務を確認した上で、今後の分割払、一括払などの支払方法の合意をして、その合意に基づいて支払っていくという手続です。

法律(利息制限法)にしたがった残債務を計算すると、過払金が発生している場合には、貸金業者との間で過払金返還の交渉を行い、交渉がまとまらない場合には過払金返還訴訟を行うことになります。

受任通知とは、債務者について、「弁護士が入って債務整理をしますよ」という債権者への連絡です。

受任通知により、債務者による取立てが止まります。

そして、取立てが止まっている間に、取立てのない静穏を取り戻し、生活を立て直すことができます。

残債務がある場合、貸金業者と一括払いや分割払いの交渉をしていくことになります。

過払金が発生したなどの場合には、一括払いの方法により返済することができます。

分割払いの場合には、債務者の家計の状況から見て、無理のない返済計画を立てることになります。

返済計画は、原則として3年、利息、遅延損害金をカットした元本のみの返済とするよう貸金業者と交渉することになります。

利息制限法に基づく引き直しにより、過払金が発生していることが発生した場合には、当然、貸金業者に過払い金の返還を求めることになります。

まずは、貸金業者と交渉により返還を求めますが、示談交渉段階での貸金業者の示談金の提案は、70%~80%にとどまります。最近は、これより低い提案をしてくることも多々あります。

交渉による返金額に納得できない場合には、過払金返還訴訟という裁判を起こすことになります。

解決まで時間を要しても徹底的に過払金の返還を求めるのか、早期に返金を求めるのか、貸金業者からの回収可能性、貸金業者の倒産の可能性などを考えて、判決を求めるのか、示談・和解をするのか判断することになります。

(メリット)

●弁護士の受任により貸金業者の取立てが止まります。

●自己破産を回避できます。

職業(資格)制限を受けることはありません。破産の方法では失う財産(自宅など)を守ることも可能になります

●債権者の選択や支払方法について柔軟な解決が可能です。

住宅ローンは従来の条件のまま支払うことで住宅を守り、サラ金など高利な貸金業者の借入だけを整理することができます。

(デメリット)

●信用情報(いわゆるブラックリスト)に登載され、一定期間借り入れができなくなります。

●分割払いをする際には、将来にわたり継続的に返済を継続できる可能性が必要です。

●債権者(貸金業者)からの訴訟や強制執行を直ちに止めることができません。

●債権者の態度が頑なであれば、解決まで時間がかかることがあります。

<破産手続>

債務者が、もうこれ以上返済を続けることができないという状態になっているときに(支払不能)、裁判所の手続きを利用して、保有しているプラスの財産(資産)をお金に換えて、各債権者に公平に弁済し、その上で、支払うことができない借金については免除(免責)してもらう手続です。

管財手続は、裁判所が破産管財人を選任し、破産管財人が債務者の保有しているプラスの財産をお金に換えて配当するとともに、免責の判断をすると手続きをいいます。管財人の費用が最低20万円は必要となります。

同時廃止手続きは、保有しているプラスの財産がほとんどなく管財手続に必要な費用を捻出できない方で、借金ができた原因に破産法上問題のない場合に、管財人を選任せず、プラスの財産を換価する手続きをすることなく、免責に判断をするという簡易な手続きです。そのため、管財人の費用が必要ありません。

「破産」というと、一般的には「管財手続」をイメージしますが、現実には換価するほどの財産がなく、破産法上問題のない方が多いため、圧倒的多数の方が同時破産手続を利用しています。

同時破産手続を利用できるのは、(1)換価するほどの財産がなく、(2)借金ができて破産に至った経緯に破産法上問題がない場合です。

大阪地方裁判所における現在の一般的基準では、

(1)現金・普通預金が合計99万円以下であること

(2)その他の個別財産が各々20万円以下であること

(不動産、自動車、貴金属、保険解約返戻金、退職金など)

(3)(1)+(2)の財産の合計が99万円以下であること

の3つの場合には、同時破産手続で扱うことができるとされています。

注意!保険解約返戻金、退職金について、各々20万円以上の場合でも残せる場合もありますので、保険解約や退職する前に、一度ご相談ください。

また、同時破産手続きにするために、破産直前に解約や退職することは、その後の破産手続きで無意味であったり、最悪の場合、借金を免除されない免責不許可事由にもあたる可能性があるので、まずは弁護士にご相談ください。

借金ができた原因、破産手続きを利用するに至った経緯について、破産法上問題があれば、免責不許可事由として借金を免除してもらえない可能性があります。

破産法上、免責不許可事由にあたるとされているものとして

(1)資産を故意に隠したり、資産を不当に安く処分していた場合

(2)ギャンブル、投資、飲食・遊興費など浪費が見られる場合

(3)ローンで買った商品を完済前にお金に換えた場合

などがあたります。

(メリット)

●弁護士の受任により貸金業者の取立てが止まります。

●税金など一部の債権(非免責債権)を除き、借金全額の支払いをしなくてよくなります。

●給料差押えなど強制執行が停止されます

(デメリット)

●職業制限(資格の欠格事由)を受ける職業があります。

証券会社外務員、警備員、旅行業者、宅地建物取引業者、建設業者、警備業者など /猟銃許可

●信用情報(いわゆるブラックリスト)に登載され、一定期間借り入れができなくなります。

注意!ブラックリストは、滞納処分をすれば載りますし、破産以外でも、任意整理、個人再生手続を利用した場合でも載ることになります。ですので、ブラックリストに載ることは破産に限ったデメリットではありません。

●借金を作った理由により、借金の返済を免除されないこと(免責されない)ことがある。

免責不許可事由がある。

●自宅などの不動産を失う可能性があります。

破産への誤解!!デメリットではないもの

戸籍や、住民票に載ることはありません。 選挙権や被選挙権には影響しません。

<民事再生(個人再生)手続>

サラリーマンの方など、ある程度収入を得られる見込みがあるが、現状のまた借金を返済していくことは難しいという方については、裁判所の手続きを利用して、法律に定められた最低弁済額以上の弁済額を原則3年間で支払っていくという手続です。

さらに、住宅ローンを抱えておられる方で、一定の条件を満たす場合には、住宅ローンを支払い続けることで、自宅不動産を守ることができます。

個人再生手続は、小規模個人再生手続と給与所得者等再生手続の2つがあります。

(小規模個人再生手続)

将来において継続的に、または反復して収入を得る見込みある個人の方を対象とした手続です。

要件

・(住宅ローンを除く)債務総額が5,000万円以下

・継続的または反復して収入を得る見込みがある

弁済額

次の2つの基準の多い金額を支払う必要があります。

最低弁済基準

債務総額が1,500万円以下の場合:債務総額の5分の1の金額または100万円

債務総額が1,500万円以上の場合:債務総額の10分の1の金額または300万円

清算価値基準

債務者が持っている全財産を評価した金額

その他の要件

債権者数の2分の1以上の反対がなく、総債権額の2分の1を超える反対がないこと

(給与所得者等再生手続)

将来において継続的に、給与またはこれに類する定期的な収入を得る見込みがあり、かつ、その変動の幅が少ないと見込まれる個人の方を対象とした手続です。

要件

●(住宅ローンを除く)債務総額が5,000万円以下

●給与またはこれに類する定期的な収入を得る見込みがあり、かつ、その変動の幅が少ないと見込まれる

弁済額

次の3つの基準の一番多い金額を支払う必要があります。

最低弁済基準

債務総額が1,500万円以下の場合:債務総額の5分の1の金額または100万円

債務総額が1,500万円以上の場合:債務総額の10分の1の金額または300万円

清算価値基準

債務者が持っている全財産を評価した金額

可処分所得基準

可処分所得の2年分以上 【可処分所得=収入額―(税金+社会保険料+生活維持費)】

その他の要件

債権者の意見

(民事再生(個人再生)手続のメリット)

●弁護士の受任により貸金業者の取立てが止まります

●返済総額を減額することができる。

任意整理では通常元本まではカットできませんが、個人再生では法律の定める範囲まで

元本をカットできます

●給料差押え等の強制執行を回避できる

●免責不許可事由がある場合でも利用できる

●破産手続きのような、職業(資格)制限を受けることはありません。

●住宅ローンを支払い続けることで、自宅不動産を残すことができる。

(民事再生(個人再生)手続のデメリット)

●利用できる人が限定されています。

●今後、一定期間、支払を続けなければなりません。

借金総額が、法律に従った最低弁済額に減額されるとはいっても、

今後少なくとも3年にわたって、返済を継続しなければなりません。

●弁済額・弁済方法が法律によってきめられています。

<相続放棄>

相続するのがプラスの財産より、マイナスの財産のほうが多い場合、相続放棄をすることができます。

相続放棄は、原則として、相続が始まったことを知った時から3か月以内の熟慮期間内に家庭裁判所に対し、相続放棄の申述手続をする必要があります。

相続放棄には、戸籍謄本などを取得する必要がありますので、ご自身で手続きをすることにご不安をお持ちの方は、お気軽にご相談ください。

また、相続が始まったことを知った時から3か月を超えてしまった場合でも、親と音信不通で、相続財産(プラスの財産もマイナスの財産も)がないと信じた場合など、例外的に相続放棄が認められる必要があります。

相続放棄が可能かどうかお気軽にお問い合わせください。

<消滅時効>

長年、全く返済をしていない場合には、消滅時効を主張することで支払いを免れることができる可能性があります。

時効となる期間は、次のとおりです。

個人からの借入金 10年

貸金業者・銀行からの借入金 5年

割賦販売の代金 2年

宿泊代金・飲食代金 1年

時効期間が来ているならば、貸金業者などに対し、内容証明郵便にて、時効の主張をする必要があります。貸金業者に時効の主張をしなければ、時効は完成しないことに注意が必要です。

時効主張の内容証明郵便作成については、弁護士にお気軽にご相談ください。

しかし、時効期間が成立するまでに、貸金業者など債権者が裁判所の手続き(判決・支払督促・和解)があると、裁判所の手続き確定時から10年間に延長されます。

また、業者から支払ってくださいと言われ、たとえ1円でも支払ってしまえば、債務の承認として、また、承認の日から、上記の期間が始まってしまいます。