今知っておかないとヤバイ法則……思い通りにいかない理由はこれだった!!

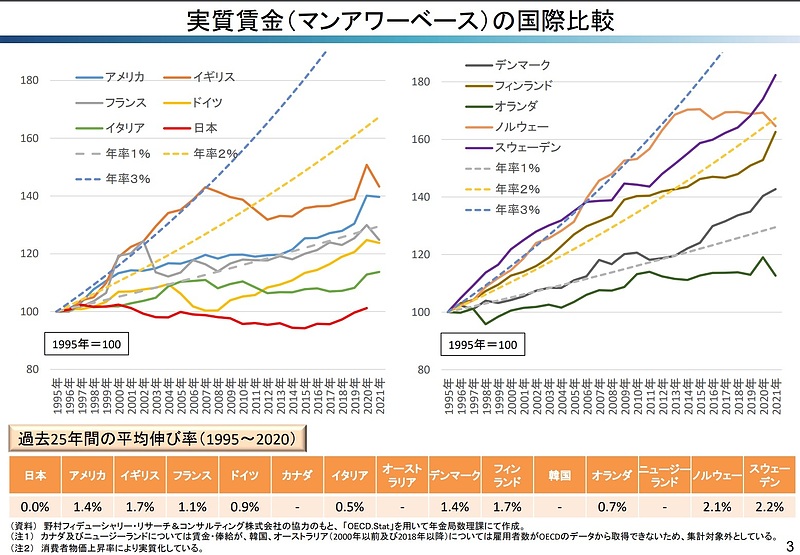

日本の実質賃金、14か月連続マイナスの衝撃

7月7日に公表された毎月勤労統計で、5月の現金給与総額は前年同月比でプラス2.5%と大きな伸び。

春闘で妥結された高い賃上げ率の影響が、本格的に統計に反映され始めたと言えますが、実感している人はどのくらいいるのでしょうか…

実質賃金はマイナス

確かに大企業を中心に賃金上昇は起きているものの、それでも消費者物価上昇率を引いた「実質賃金上昇率」は前年同月比マイナス1.2%、4月の同マイナス3.2%からのマイナス幅は縮小したものの、相変わらずのマイナス。

実質賃金上昇率の前年比低下は、これで14か月連続となっており、今後も前年比低下が続くものとみられています。

原油価格の下落や、食料品値上げの一巡もあり、消費者物価指数上昇率はこの先低下傾向になる見通しですが、その動きはゆるやかであり、実質賃金がマイナスを脱するのは2024年秋ごろとされ、安定的な増加となるのは2025年に入ってからと予想されています。

社会保障費負担増、所得控除の縮小、増税…まだまだ実感の乏しい賃上げ、私たちの辛抱の日々は続きます。

消費税減税、せめてトリガー条項の凍結を解除し揮発油税などを引き下げてはもらえないものでしょうか…

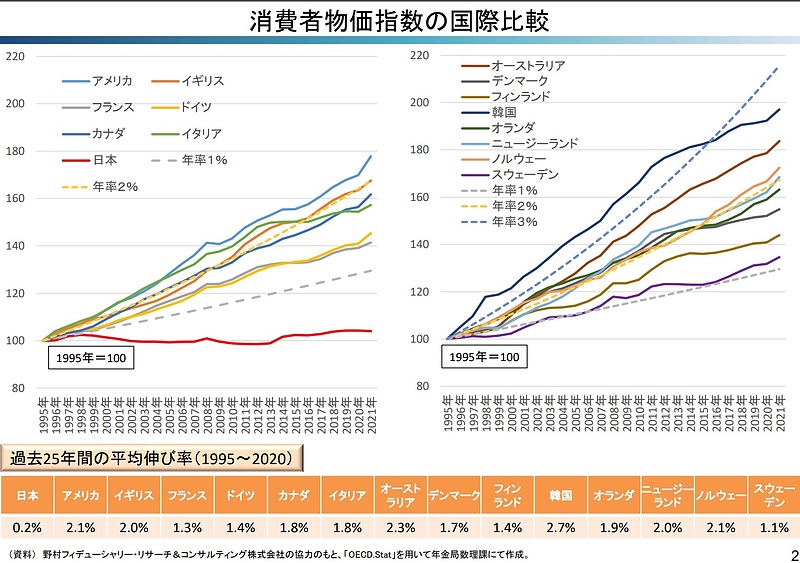

※第2回社会保障審議会年金部会「年金財政における経済前提に関する専門委員会」令和5年2月24日※詳細データ厚生労働省HPに掲載 より

※第2回社会保障審議会年金部会「年金財政における経済前提に関する専門委員会」令和5年2月24日※詳細データ厚生労働省HPに掲載 より

日本経済の潜在力を高める

前述の見通しから、まだ1年以上実質賃金は下落し続けることから、個人消費への逆風も続きそう。

そうなると、売上への悪影響に配慮して、企業の値上げの動きは次第に弱まってくるとみられていて、日本銀行が目指す安定的持続的物価上昇=2%の物価目標達成はかなり怪しくなってきます。賃金上昇を伴う形での持続的な2%の物価上昇が実現する経済環境にするためには、リスキリングや労働市場改革、インバウンド需要喚起、少子化対策などの財政出動により、日本経済の潜在力を高める必要があります。私たち一人ひとりが、関心を高く持ち、政策動向に注視していく必要があります。

好調な日本株、株高を支える海外マネーの動向は?

2020年の夏以降、日本の株価と不動産価格は上昇傾向が続いています。

住宅価格は約3年で20%以上も上昇、特にマンション価格の上昇が顕著になっていますが、この背景にあるのが海外マネーによる”日本買い”です。

外国人の日本買いが旺盛な理由は「円安」と「物価」。

コロナ前は1ドル109円だったのに、直近では145円と対ドルで33%も割安になっています。また、日米の消費者物価は13%ほど格差が広がり、合わせて約5割も日本が”割安”になったともいえます。

日銀が金融緩和を継続する限り、海外との金利差からの円安を通じた日本の資産価格割安感は変わりませんが、アメリカや中国では海外マネーのエンジンだった住宅価格の高騰が終末期を迎えており、この”割安ニッポン=買い状況”、このまま楽観視はできないかもしれません。