毎月分配型ファンドの歴史とその後

お客さまにお伝えしたいこと

- テーマ型ファンドは、時代と共に変遷した歴史が示す通り、賞味期限が短くて長期投資には不向き

- テーマ型ファンドは売買タイミングが重要だが、プロの投資家でも見極めるのは難しい

- 個人投資家が安定的な資産形成を行うためには、特定のテーマだけでは無く、幅広く分散投資することが大事

テーマ型ファンドは、金融庁にも長期的な資産形成に不向きな運用手法として指摘されていますが、これまで数多くのテーマ型ファンドが誕生しています。取り上げられた名称をざっと概観すると、「AI」「ESG関連」「ヘルスケア」など数多く見られます。

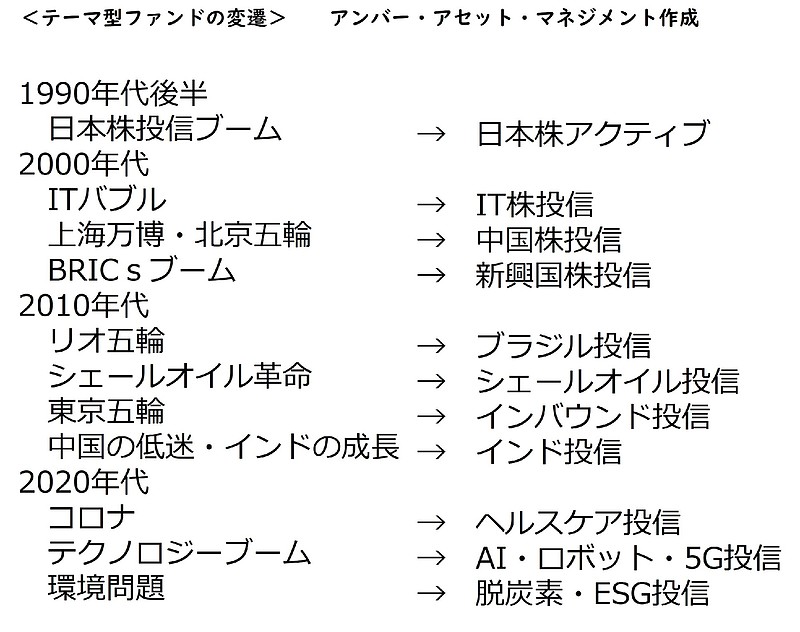

まずは日本の公募投資信託で流行ったテーマ型ファンドの歴史を概観してみたいと思います。

公募投資信託の歴史を振り返った際にポイントになったのは1990年代の金融ビックバンと呼ばれる日本の証券金融政策の大改革でした。それまで証券会社だけで取り扱われていた投資信託が銀行でも取り扱われる銀行窓販が1998年12月に解禁されると、それまで短期売買の運用ツールとして利用されていた投資信託が中長期の資産形成の手段として活用されるようになり、主に日本株の投資信託が拡大していきました。

その際に著名なファンドマネージャーの相場観などを前面に出して日本株アクティブ投資信託の販売が伸び、ファンドマネージャーの名前を称して〇〇ファンドと呼ばれたりするなど、日本株アクティブ投信ブームが90年代後半にありました。筆者の私見とはなりますが、ファンドマネージャーにスポットライトが当たった〇〇ファンドはテーマ型ファンドの先駆けだったのではないでしょうか。

90年代後半から2000年にかけてはITバブルもあって、IT関連のファンドも人気化となり、その後もBRICS関連で中国とか新興国株が人気となり、2010年代になっていくと、シェールオイル関連とか中国の低迷でインドが流行ったり、オリンピック関連でブラジルとか東京五輪の場合にはインバウンド関連というのが伸びたりしました。2020年代はコロナのヘルスケアとかテクノロジー関連のAI関連投信や環境問題やESGブームで関連する投信が伸びていくという様に時代とともにテーマ型ファンドが変遷する歴史を歩んできました。

但し、歴史を振り返ってみるとテーマ型ファンドが人気となる段階では、該当するテーマは世界中の金融のプロに注目されて、対象銘柄は既に買われていることが多く旬が過ぎてしまっていたということも見られていました。

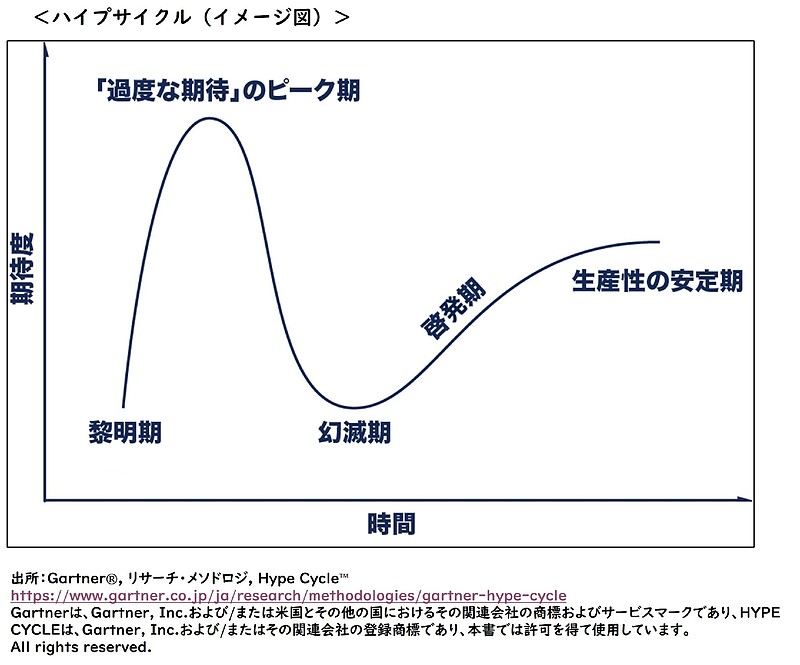

アメリカの調査会社ガートナー社のハイプサイクルで見てみると、新規テーマ型投信は過熱気味にもてはやされる「過度な期待のピーク」時に設定されて販売されることが多く見られます。

ハイプサイクル

実際に投資する時点が過度な期待のピークになっていると、将来の利益は過剰に織り込まれて既に割高になっていることが多いと思います。そのため、買った後にその後のサイクルである幻滅期に入って投資家の関心が下がると、株価は下がりやすいということになります。

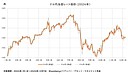

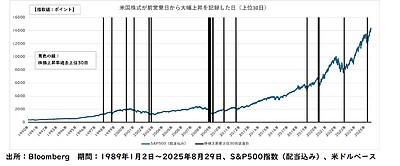

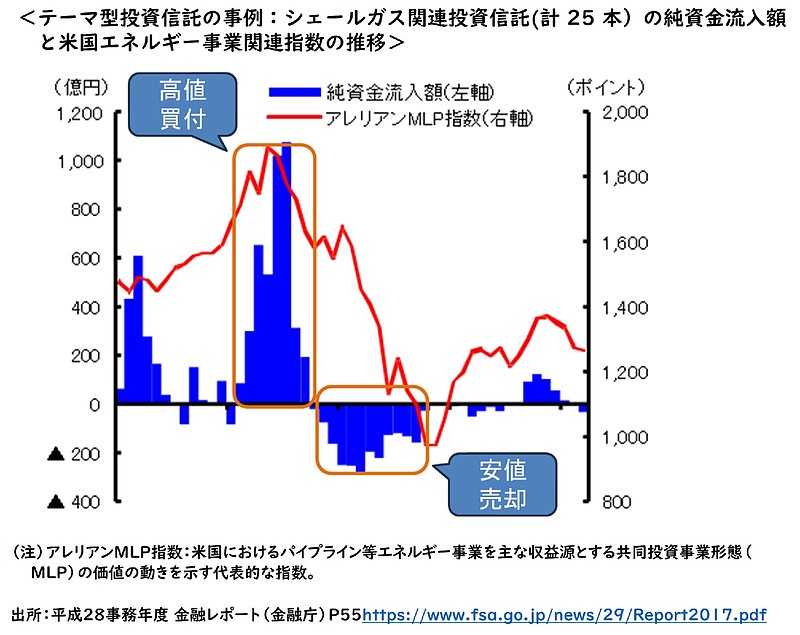

具体的な例として、この図はシェールガス関連の投資信託の純資金の流入額とアメリカのエネルギー事業関連指数の 推移となっています。ショールガスの指数が上がったときに投資信託の流入が拡大しています。

但し、実際に投信を販売された頃にはシェールガスはピークを過ぎていました。その後は価格が下がり、資金も流出に転じていることも分かるかと思います。

話題性のある分野を投資対象とするテーマ型投資信託は今でも売れ筋商品になっていますが、概ね人気のあるときは基準価額が堅調だとしても、ブームが過ぎると基準価額が下がってしまうということはよくあります。

このとき販売会社は次のテーマに乗り換えようとそのファンドは解約するという動きになって、結局そのテーマ型ファンドをご購入されたお客様は高値掴みとなる結果になっています。

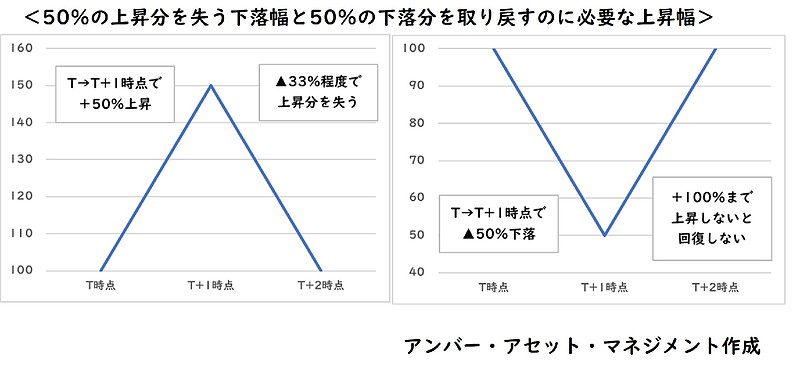

また、旬を過ぎて含み損を抱えた運用に関するご相談を受けることがありますが、運用の格言で「損切り」の重要性がよく叫ばれている通り、一度大きく下げた運用でその下落分を取り戻すのは非常に困難です。5割上がっても3割下がったら上昇分を失うのですが、5割下がったら100%上がらないと下落分は取り戻せません。

その際にポイントとなるのが、更なる上昇余地があるか否かとなります。その際、旬が過ぎたテーマ型運用は肝心の成長に対する期待値が剥脱していますので、本来の資産価値部分のみとなり、市場平均並みとなることが大半です。

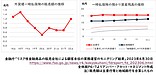

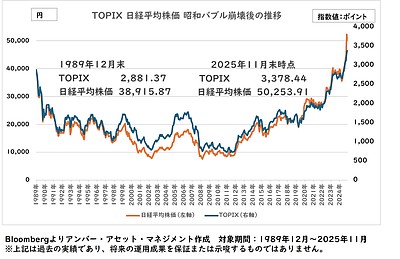

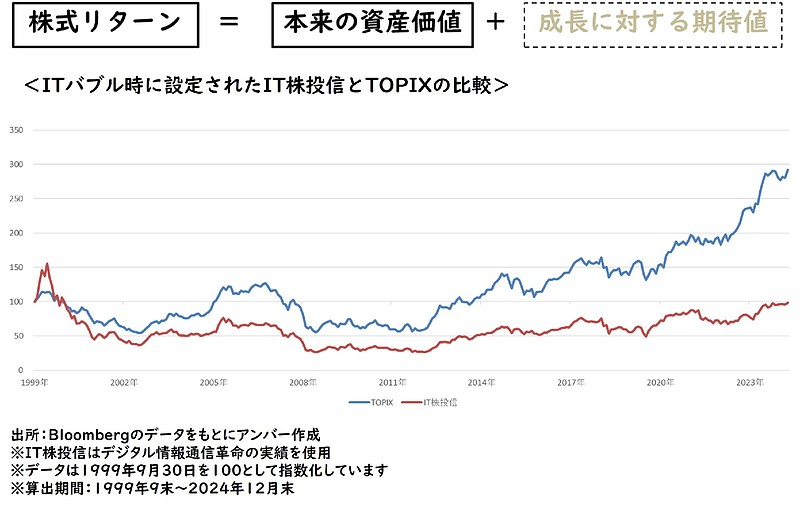

下のグラフはITバブル期に設定されたIT株投信とTOPIXの比較です。1999年に設定されてITバブル期は赤色のIT株投資の方が上になっていますが、その後大きく下がって成長に対する期待が剥脱して本来の資産価値だけが残ることになります。その結果、IT株投信はTOPIXに対して劣後する結果となっています。

テーマ型ファンドは、テーマに該当する銘柄に絞って集中投資をする仕組みなのでリスクが偏ります。

類似した銘柄が多いことで、相関が高く分散効果が働きにくいことも、リスク水準が高くなることにつながります。

更にテーマ型ファンドは信託約款で「該当する銘柄に投資する」等の運用方針を定めています。そのため、たとえ旬が過ぎたテーマだとファンドマネージャーが判断していてもテーマの異なる銘柄に入れ替えるのは原則できません。

テーマ型ファンドは、時代とともに変遷する歴史を歩んできたことが示す通り、賞味期限が短いのが特徴です。

テーマ型ファンドについて金融庁はレポートで「売買のタイミングが重要な金融商品」(*)と指摘しています。そして、肝心な適切な売買タイミングを継続的に見極めることはプロの投資家でも極めて難しく、個人投資家にとってはさらにハードルが高いものだと思います。

また、運用リスク面でも偏りがあり、旬を過ぎたテーマ型ファンドの回復は困難な点などからも、着実な資産運用の視点からは、特定のテーマによる運用では無く、そのテーマが社会全体に対してどのように影響しているかを見極めながら幅広く分散投資することが大事なのではないかと思います。

(*)「平成28 事務年度金融レポート」(金融庁)P55

【関連動画】テーマ型ファンドの歴史とその後 ~旬を過ぎたファンドはどうなる?これからAIは!?~