日本株ファンドは何から選んだら良い?

お客さまにお伝えしたいこと

- 米国株の投資信託を探す際に、米国株の特性は優れた運用を発掘する道標になる

- 米国株の特性から見ると、成長株から投資信託を選ぶと良い

- 米国株の特性は2017年頃から変化している点に注意

お客さまが投資信託で運用を開始するに際してどの投資信託を選ぶと良いか悩まれるかと思います。

そこで米国株の特性から米国株を対象とした投資信託の中からどのようなタイプの投資信託を選んだら良いかということについて取り上げます。

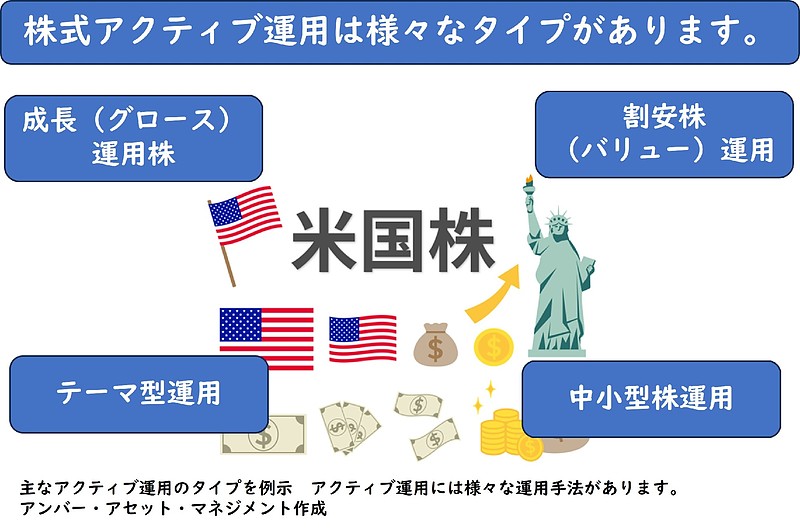

米国株も含めて株式の投資信託には様々なタイプの運用があります。所謂、アクティブ運用についてもグロースと呼ばれる成長株運用やバリューと呼ばれる割安株運用、様々な投資テーマに着目して運用するテーマ型や中小型株運用などもあります。

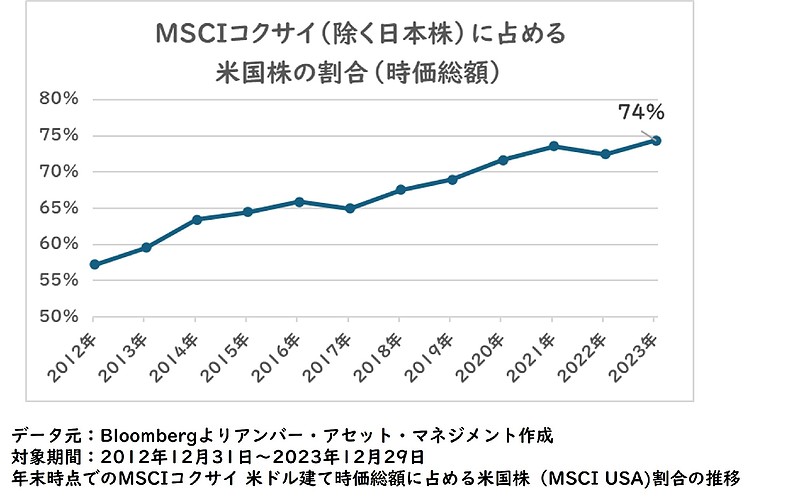

お客さまには外国株に投資する投資信託をご検討されている方も多いのではないでしょうか。日本を除く先進国株を代表するインデックスであるMSCIコクサイの時価総額に占める米国株の割合は、2023年末で約3/4程度と大きな割合を占めているので、ここではグローバル株の大部分を占める米国株について触れているとご認識して頂ければと思います。

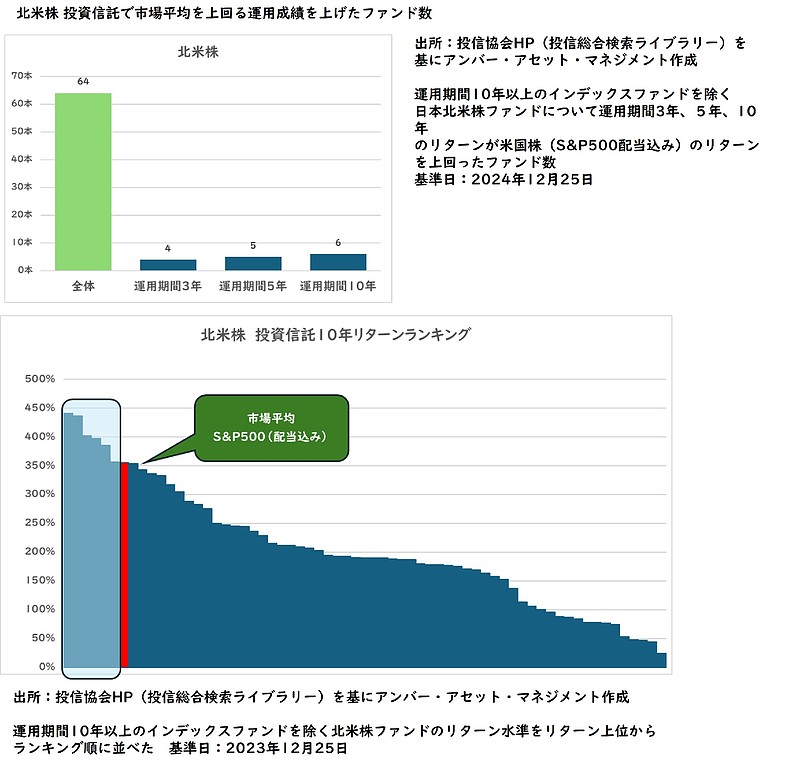

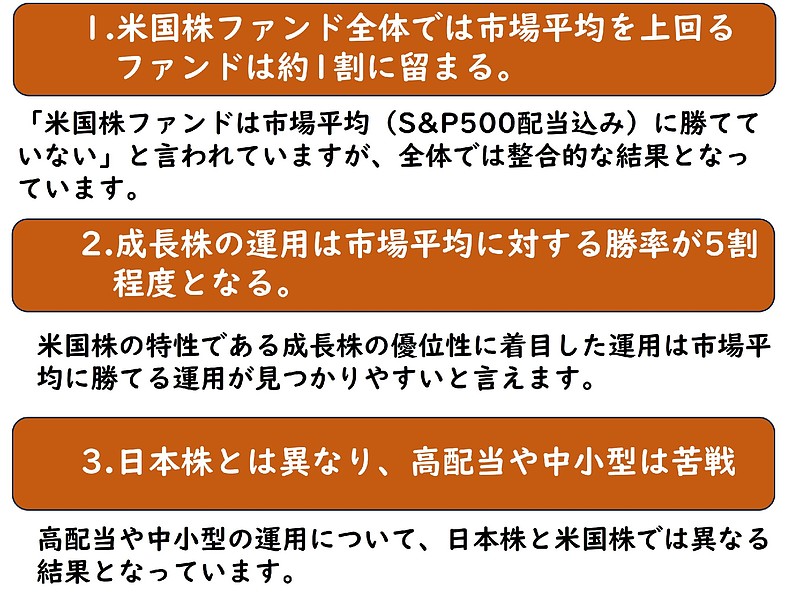

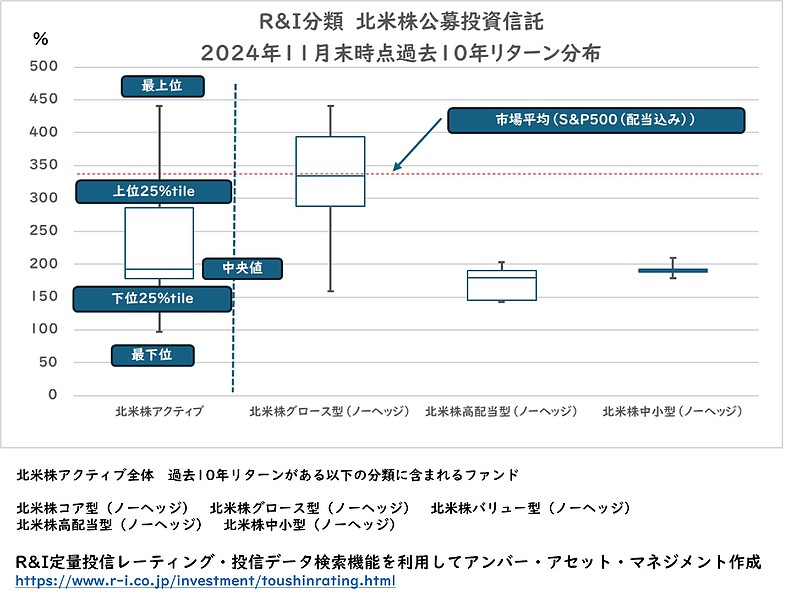

最近では「アクティブファンドは、パフォーマンスが悪いものが多くコストも高いから、市場平均(インデックス)に連動する低コストのインデックスファンドが望ましい」という声もよく聞きます。実際に運用実績で比較すると、直近(2024年12月25日)時点で米国株が主体の北米株型のファンドで市場平均であるS&P500(配当込み)を3年間から10年間のリターンで上回っているのは、わずか1割程度です。

但し、米国株の特性を踏まえた分類で見ていくとその様相は異なり、米国株ファンドの中からも市場平均を上回る優れたファンドを探すことが出来ますので、まずは米国株の特性から確認していきたいと思います。

それではどのような米国株ファンドが良い成績となっているかを知るために、まずは米国の大手金融サービス会社であるMSCI社が算出している株式スタイル指数から米国株の特性を確認します。

スタイル指数とは、様々な運用手法による運用パフォーマンスを測定した指数のことで、前述した成長株や割安株などのパフォーマンスが計測されています。

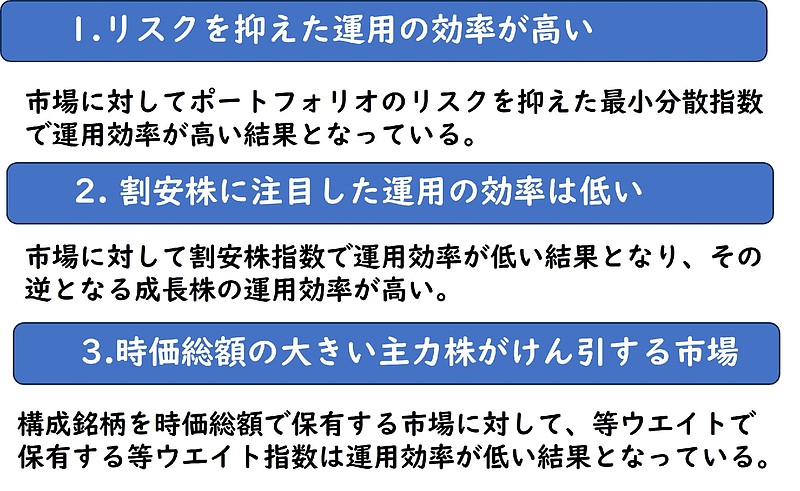

2002年末から2024年11月末までの期間で計測した年率換算リスクとリターンをプロットして、リスクに対するリターンの割合から運用の効率性を比較すると、米国株には以下の様な特性があります。

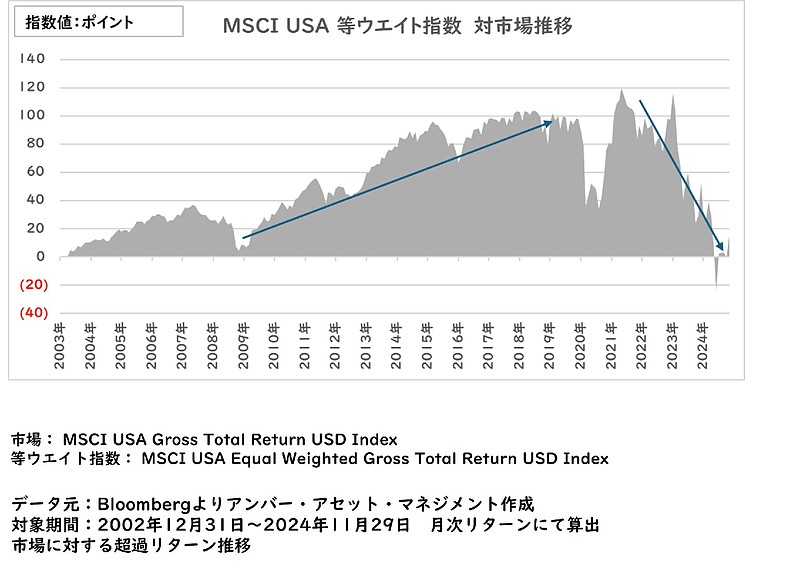

次に市場に対する超過リターンの視点で、それぞれの特性について詳しく見ていきたいと思います。

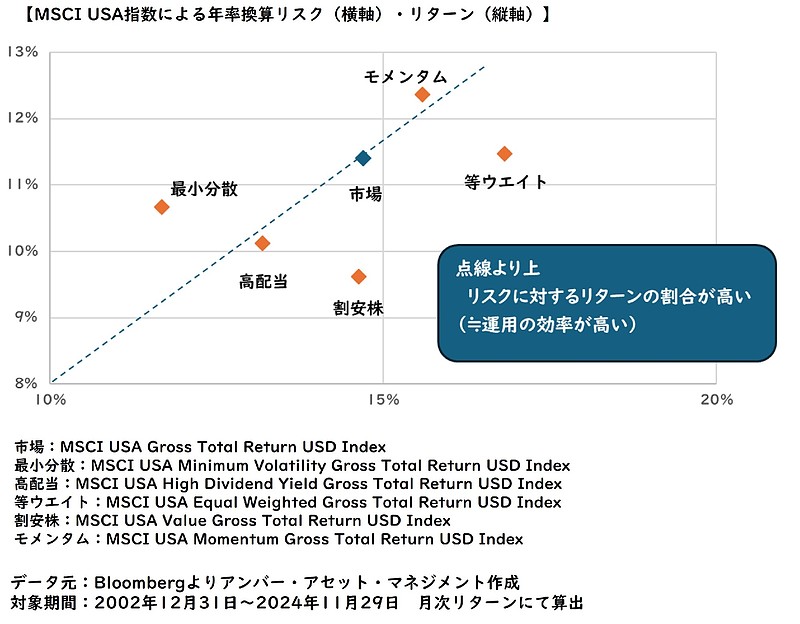

まず、1点目の最小分散指数ですが、市場が低迷すると超過リターンがプラスとなる傾向があり、市場が低迷している際はリスクの高い運用は回避した方が良く、同じタイプの運用の中ではリスクを抑えた運用の方が良いと言えます。

また、この特性は日本株にも同様に見られており、米国株・日本株で共通の特性であると言えます。

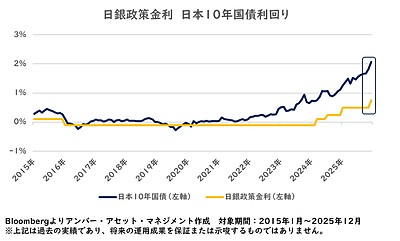

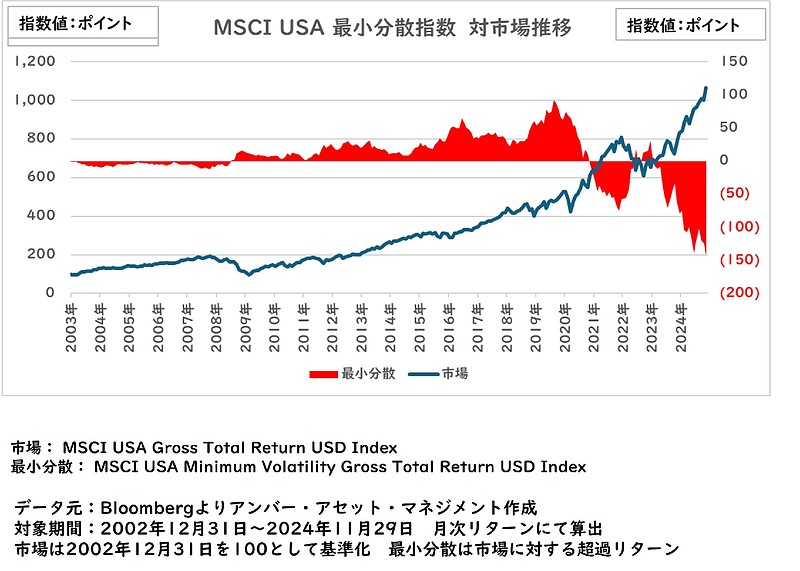

2点目の高配当指数や割安株指数ですが、2017年以降でマイナスとなっています。また、1990年以降で米国株の割安株と成長株とを比較すると、一貫して成長株が優位な動きとなっており、米国株は成長株が優位な市場であると言えます。

但し、金利上昇期は割安株が優位になりやすいので、運用スタイルから運用を選択する際には、米国金利の動向も踏まえると良いと思います。

3点目の等ウエイト指数ですが、2000年代から2010年代にかけてプラスで推移していましたが、2020年代からマイナスとなっています。

等ウエイトとは、構成銘柄を伝統的なアクティブ運用で基準となる市場となる時価総額に基づいたウエイトでは無く、同じウエイトで保有する仕組みです。

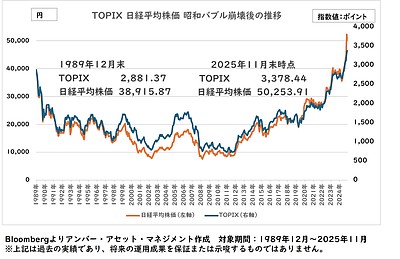

現在の米国株はマグニフィセント・セブン(M7)と呼ばれる大型テクノロジー銘柄がけん引していますが、一部の主力株が米国株を牽引する流れは2020年代から見られている事象となります。

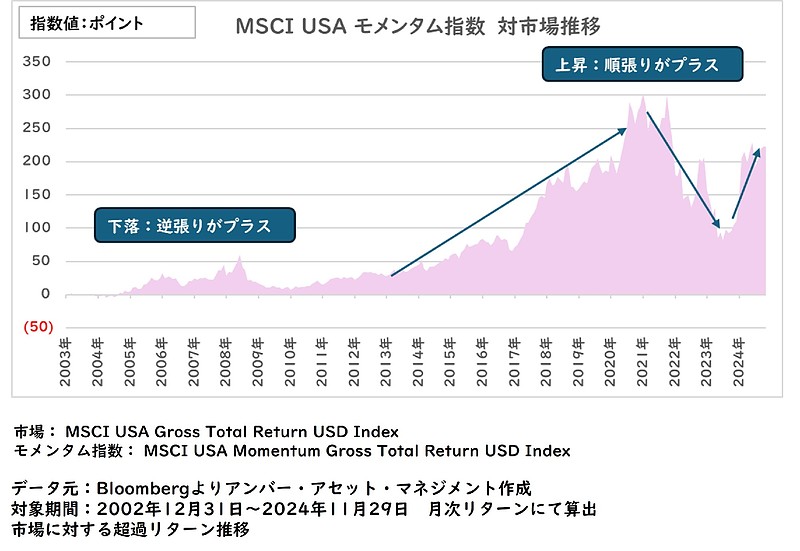

また、市場に対する運用効率ではやや良かったモメンタム指数について超過リターンの動きを見ると、全体ではプラスとなっていますが、時期によってはプラスの時期とマイナスの時期に分かれています。

米国株は順張りが有効な市場と言われていますが、相場展開によって有利不利が変化しているので、投資信託を選ぶ際にはあまり気にせず、市場の特性と認識して頂ければ宜しいかと思います。

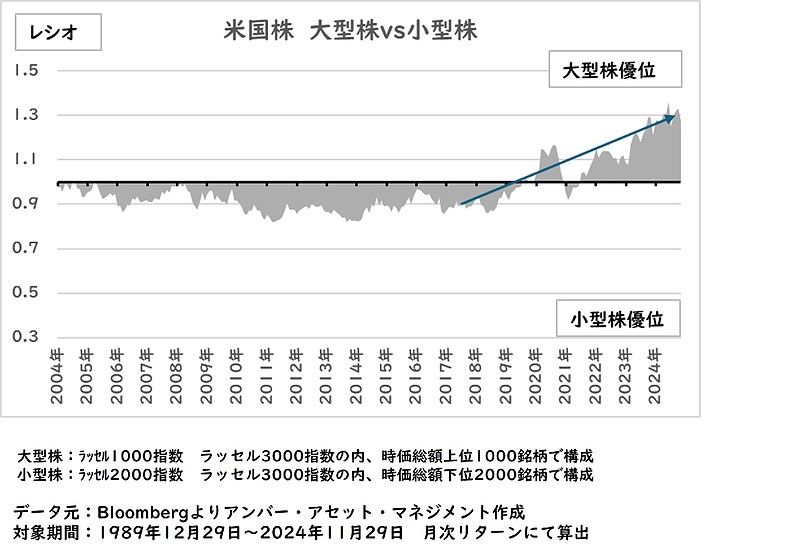

次に米国株の大型株と小型株について比較します。米国株は大型株がけん引する市場と言われていますが、その関係は2010年後半以降で見られています。

その以前は僅かに小型株が優位な市場であり、米国株はリターン特性が変化しています。

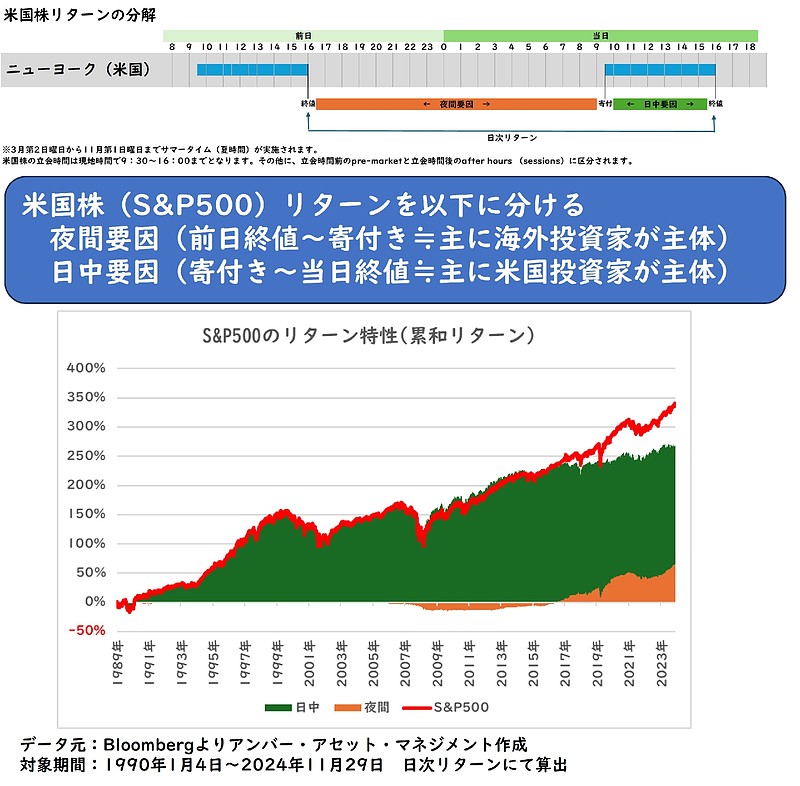

ここでユニークな視点で米国株の特性を見てみます。

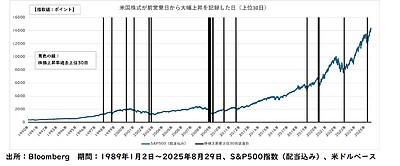

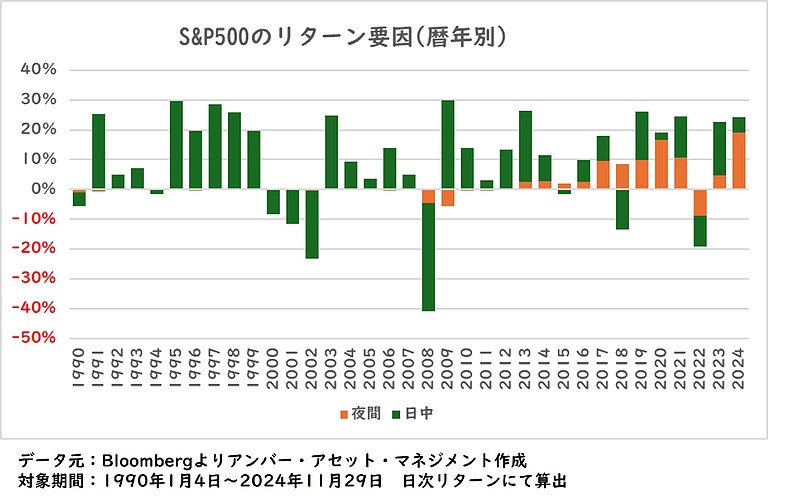

代表的な米国株指数であるS&P500の日次リターンを前日の終値から当日の寄付きまでのリターン(≒夜間要因)当日の寄付きから当日の終値までのリターン(≒日中要因)に分けて、1990年以降の累和リターンの推移を見ると、日中要因が主体であることと2017年以降に夜間要因のプラスが大きくなっていることが分かります。

日中要因は米国投資家が主体となっています。1990年代からのプラスは日中要因のプラス寄与が主体となっており、 日中要因は米国投資家が主に主体となっています。1990年代から2010年代半ばまでのリターンは米国投資家の動向で説明できる状況でした。

それが2017年頃から夜間要因がリターンに占める割合が上昇しています。夜間要因は(米国にとっての)海外投資家が主に主体となっています。ここまでの考察で米国株のリターン特性が同時期に変化していますが、その背景にはリターンの主役が夜間要因に変化したことで、その主体である海外投資家の影響を大きく受けるようになったのではないかと推察されます。

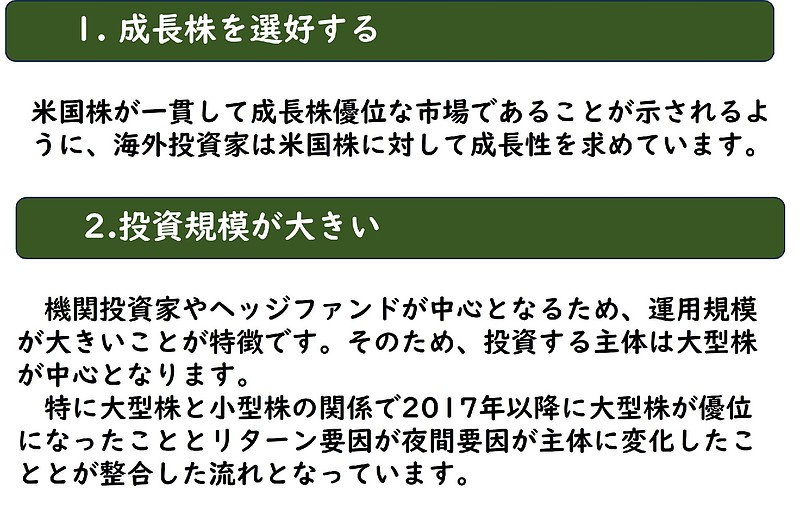

ここで米国株の主体となっている海外投資家についてその特徴を見ると以下の様な点が挙げられます。

それでは米国株に関するここまでの考察を踏まえて、米国株の投資信託のリターンを見ていきましょう。

ここでは日本を代表する格付会社であり、信用格付をはじめ年金運用コンサルティング・投信評価など、様々な金融情報サービスを提供しているR&I格付け投資情報センターの定量投信レーティングで使用されている分類から、2024年11月末時点での過去10年リターンについてインデックス型を除いた米国株ファンドのリターン分布について見ると以下の3点を確認できます。

R&I定量投信レーティング・投信データ検索画面

今回の考察は過去の実績に基づいたコメントであり、将来の運用成果を保証または示唆するものでは無いことには注意が必要ですが、お客さまが米国株の投資信託を選ぶ際に、米国株の特性を踏まえた分類から探していくと、お客さまが求める「優れた運用」を発掘する道標の一つになると考えます。

【関連動画】米国株ファンドは何から選ぶと良い? ~米国株1強の時代!?~