テーマ型ファンドの歴史とその後

お客さまにお伝えしたいこと

- 外貨建一時払保険について、短期での乗り換え販売が横行しているのを金融庁が問題視

- 乗り換えは、運用期間の短縮化と二重の手数料負担で利回りが悪化するので、経済合理性は無い

今回は金融庁が2024年4月3日に公表した「リスク性金融商品の販売会社等による顧客本位の業務運営に関するモニタリング結果」より、外貨建一時払保険の販売に対する問題点について取り上げます。

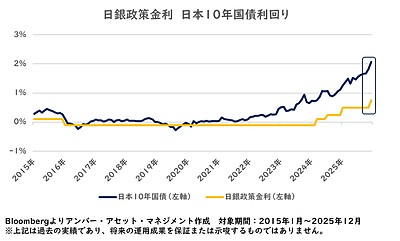

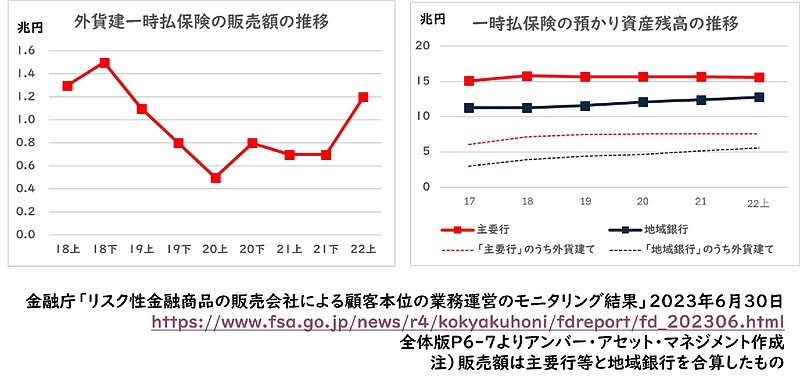

外貨建一時払保険は2018年から2020年にかけて販売額が低下していましたが、2022年度上期は米欧金利上昇の影響による利回り上昇を受けて急増しています。

一方で外貨建を含む一時払保険の預かり残高の推移はおおむね横ばいで推移しています。

この背景に外貨建一時払保険が短期間で解約されていることがあり、金融庁では解約後に同種の商品を再販売する乗り換えが頻発しているとして懸念を強めています。

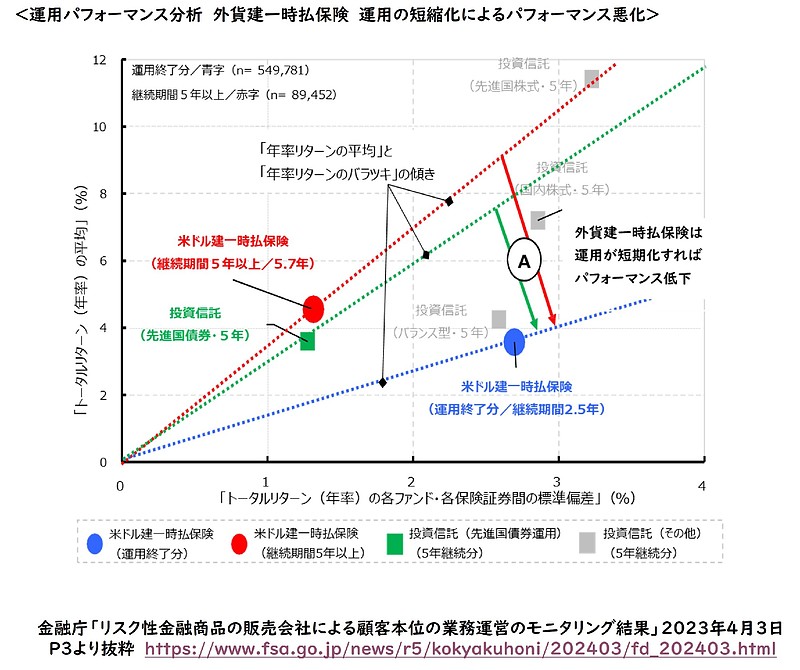

金融庁の調査では、外貨建一時払保険は購入後4年間で約6割の解約が発生しており、保険を組成した時の契約期間の想定より運用が短期化し、解約等に伴い発生する費用が更に利幅を押し下げています。

実は外貨建一時払保険の運用の仕組みは先進国債券と類似していることが多く、直接債券を購入することでコストを抑えて運用することが可能なのですが、同じような運用の先進国債券の利回りを下回っていることが判明しています。

更に、外貨建一時払保険の内、ターゲット型保険と呼ばれる運用の目標値を定めるタイプの大半が、目標値に到達すると解約され、同時に同一商品を同一顧客に販売する事例が多数発生しています。

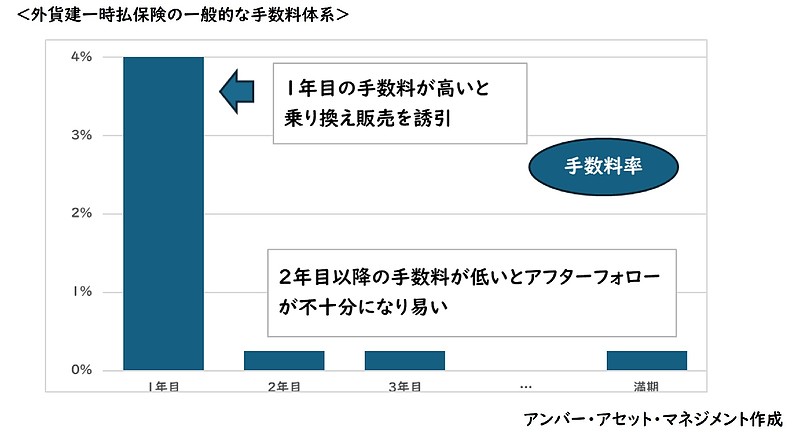

ターゲット型保険は目標に到達すると利回りの低い円貨での運用に切り替わることに加えて、外貨建一時払保険の手数料体系は販売した年に多額の手数料を受け取るL字型となっており、金融機関が目標に到達したお客さまに同タイプの商品への乗り換えを勧める誘因となっていました。

お客さまにとっては、運用目標を達成した成功体験から高い利回りを再び享受できると思うかもしれませんが、乗り換え販売は手数料が購入時と解約時に二重で発生することになって、経済合理性があるとは到底言えません。

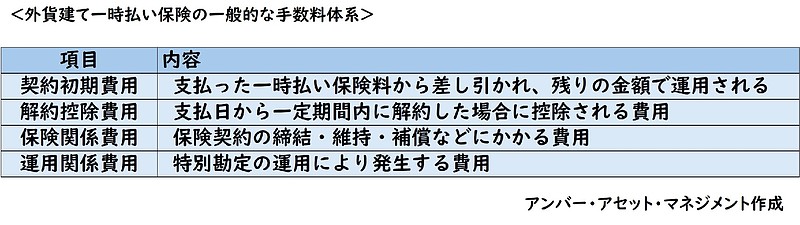

元来、外貨建一時払保険は、保険会社・運用会社・販売会社と関係者が複雑に関係することで様々な費用が発生する商品です。そのため、お客さまのニーズに沿った商品であるか十分な説明を受けて慎重に検討すべき商品です。

本来はお客さまの保障の目的などがあったにもかかわらず、短期的な解約により目的が果たせない可能性もあります。

そして、運用としても運用期間を短縮化して解約費用を負担することで利回りを悪化させることにもなっています。

2010年代には投資信託で乗り換え販売が横行して問題視されましたが、2020年代になっても金融機関での販売姿勢は根本的には何も変わっていないのかもしれません。

外貨建一時払保険をお持ちの方には、この2‐3年の市場環境が良好であったことから運用目標に到達された方も少なくないと思います。金融機関から乗り換えのご提案を受けられている際には、今一度その必要性を見直しされては如何でしょうか?

【関連動画】外貨建保険の罠とは ~みんなが知らない真実~