円安リスクにどう備える?~1ドル=200円時代の資産防衛戦略~

じわじわとインフレが起こっている?

原油価格が高騰しています。

それにともないガソリン価格はおよそ7年3か月ぶりの高値水準となっています。

車に乗っている人は

「レギュラー170円/リッターかぁ、高いなぁ」

と感じますよね。

しかし車に乗っていない人にも影響がでてきます。

12月の電気・ガス料金、大手全社が4カ月連続の値上げ 。

輸送コストが上がって輸入品の価格は軒並み上昇。

ハウス栽培に使われている暖房設備の燃料費がかかり、野菜・果物の価格が上昇。

アメリカや中国での需要急回復で木材価格が高騰、建築資材も値上がりしています。

日本でもじわじわとインフレが起こりつつあるようです。

これからしばらくは家計支出の増加は免れません。

支出が増えても収入が増えればいいのですが、現在の日本ではまだそのような状況にない人がほとんどです。

ではどうすればいいのでしょうか。

支出を減らす、収入を増やすが基本ですが、インフレ(物価上昇)に負けない資産を持つことです。

物価が上昇するということは、お金の価値が減ることです。

これまで100円で買えたリンゴが、5年後に500円になったとしたら、現在あなたが持っているお金の価値は1/5になってしまいます。

これまで5千万円で購入できたマンションが、5年後に2億5千万円になる世界です。

そこまで急激なインフレは起こらないにしても、昨今コロナ対策で世界中のお金がジャブジャブに溢れています。

一般的に言えば

お金の供給量が増えているということは、お金の価値が減っている

ことになります。

タンス預金(現金)ではインフレ時に価値が減ってしまいます。

それでも日本人の多くが金融資産の大半を現預金で保有しています。

ではどうすればインフレに負けない資産を持つことができるのでしょうか。

それは資産を分散させることで可能です。

そんなわけで今回のテーマは

『あなたは大丈夫?分散投資が大切なわけ』

です。

このコラムを読めば

- 卵は1つのカゴに盛ってはいけない理由

- 具体的に資産をどう分散させるか

がわかります。

結論を一言でいうと

『あなたの大切なお金は1箇所に置いていてはいけない』

です。

『現金・預金では増えないだけではない』だけではない

日本人は欧米人に比べて現金・預金比率が高い、と聞いたことがあるかもしれません。

少し古いデータですが、2016年9月に日銀が発表した「資金循環の日米欧比較」の中で「家計の金融資産構成」によると

現金預金比率

日本 54.3%

米国 13.3%

欧州 34.3%

その一方で株や投資信託の比率は

日本 15.7%

米国 55.2%

欧州 29.6%

となっています。

このデータをみても、日本人家計の金融資産の現金預金比率が高いことがわかります。

「それはわかったけど、投資のことなんてよくわからないし、損するのが怖いから現金預金でいい」

というのが多くの日本人が思っていることです。

現在の低金利では、預金でお金がほとんど増えないことわわかっている。

でも投資で損するよりはマシ。

そんなふうに考えているのでしょう。

「現金預金なら増えないけど減らない」 と考えているなら、インフレリスクについて知っておくべきです。

冒頭でお話した物価上昇(インフレ)に対して、現金のままでは価値が減っていくというリスクです。

こちらの記事も参考にどうぞ。

[[【投資の基礎】かわいいお金には旅をさせよ https://yoshii.info/2020/10/18/【投資の基礎】かわいいお金には旅をさせよ.html]]

今後、どんどん物価が上昇して100円だった商品が1年後に120円になったら。

1万円だった商品が1万2千円になり、100万円だった商品が120万円になったとしたら。

あなたの今持っている現金は1年後20%価値が減ることになります。

日本は30年もの間、デフレに苦しんできたので

『インフレリスクに備える』

という感覚がピンとこない人がほとんどです。

インフレになれば手元の現金がどんどん価値が減ってしまうので

- 価格上昇する前に使ってしまおう

- 増える場所に置いておこう

と考える人が増えてきます。

お金がどんどん回り始めると、政策金利が引き上げられることになります。

その頃になれば、定期預金が現在よりはマシな金利になって置いておく意味がでてくるかもしれません。

インフレになっても物価上昇率を上回るくらい給料が増えればいいのですが、現状の日本ではそう簡単にはいきそうにありません。

ちなみに欧米ではここ20年くらいをみてもぐんぐん物価上昇していますが、賃金も増えています。

最近よくいわれる、日本が世界から見て相対的に貧乏になっている状態です。

『世界では20年前に300万円で買えたクラスの車が、現在は450万円になっている』

と言った感じです。

彼らは年収500万円だったのが20年後に年収750万円となっていたりします。

そして円安。

円安ドル高とは円の価値が下がること。

これまで1個100円(1ドル)で買えたリンゴが、1個120円(1ドル)になる状態です。

日本は資源や食料を大量に輸入する国なので、円安になると物価上昇することになります。

教科書的に言えば「日本は工業製品の輸出が多いから、円安になると儲かる」となりますが、近年の日本製造業は海外に生産拠点を移しています。

円安=輸出産業が儲かる、とは簡単に言えない状況になっています。

話がそれてしまいましたが

「現金預金なら減ることはないように見えても、インフレ(物価上昇)に対しては資産が目減りしてしまう」

ことは知っておくべきです。

重要なことは3つ

では資産が現金預金だけのあなたはどうすればいいのか。

ざっくりといえば

「お金の置き場所を分散させましょう」

です。

資産を分散させる

どうしても現金預金じゃないと不安だ!

というあなたでも、1つの銀行にお金を置いておくのはオススメしません。

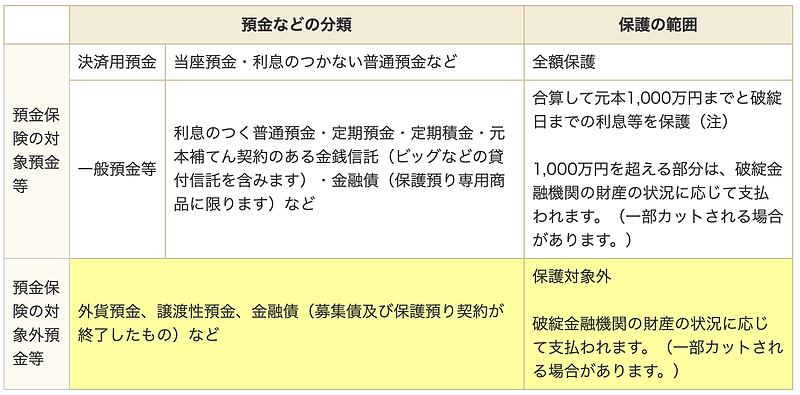

日本ではペイオフという預金保護制度があります。

これは預金保険制度に加盟している金融機関が破綻した場合、1金融機関につき預金者1人あたりの元本1000万円までとその利息は全額保護される制度です。

逆に言えば1000万円を超える範囲は保護されないということです。

あなたはメインバンクに3000万円預けっぱなしにしたりしていませんか?

参照:預金保護機構「万が一金融機関が破綻した時」

現金ではインフレ(物価上昇)に負けてしまうので、他の資産を保有したいですね。

(例えば資産が現金100%の人はインフレに対して資産が確実に目減りしてしまします)

資産の50%が現金、50%が不動産だと、インフレに対して不動産価格も上昇するので現金の価値が減ってもリスク分散ができます。

持家(戸建てやマンション)を所有している人は、現金100%の人よりはリスク分散できていると言えます。

例えがたまたま不動産ですが、それは高級腕時計でも骨董品でも株式・投資信託でもいいわけです。

物価上昇に負けないものを持つことです。

それぞれの資産にはまた別のリスクがあります。

不動産なら災害リスク、空室リスク(賃貸物件)などありますし、高級時計や骨董品は盗難リスクがあるでしょう。

株式・投資信託なら価格変動リスクや為替リスクなど。

私の知る限り

「この資産なら絶対安全!」

というものはありません。

なので資産を分散させるのです。

例えば

- 現金預金:30%

- 金融商品:30%

- 不動産:40%

のように分散させます。

「こっちが失敗したけど、他のはうまくいっている」

とリスク分散させるのです。

「ビットコイン(暗号資産)が儲かる!」

と言って資産の大半を占めるのはギャンブルです。

うまく行けばラッキーですけど、失敗したときに立ち直れるでしょうか。

投資の世界の格言で有名な 「卵は1つのカゴに盛ってはいけない」 は、リスクを分散させましょうと言っているのです。

さらに細かく言えば生活防衛資金として現金預金は生活費の半年〜1年分は確保しておきたいところです。

こちらの記事も参考にどうぞ。

[[【投資初心者向け】何を買えばいいの?ポートフォリオの作り方 https://yoshii.info/2021/02/10/【投資初心者向け】何を買えばいいの?ポートフ.html]]

銘柄を分散させる

「よし!じゃあ自分は株を買って資産分散させよう!」

「電気自動車が普及しても自動運転になっても、トヨタ自動車がこれからも伸びるはず!」

と言って1社の株式を購入する。

もしもトヨタ自動車が破綻してしまったら、、、

そんなことありえないと思いながらも、0%ではないですからね。

なのでここでも分散させるべきです。

例えばIT、食品、医療、資源、サービス、不動産、工業などなど、業種の違う会社の株式を保有します。

仮に1社が倒産したり、その業界が不景気になっても、他の銘柄でカバーします。

これが普通の個人が個別株式を分散させて購入するのが大変なので、手数料はかかりますけど投資信託が便利なのです。

ただコストが高くてパフォーマンスの悪い投資信託もたくあんあるので注意が必要。

私はコラムなどでも繰り返し伝えている通り、ノーロード(購入手数料無料)のインデックスファンド(投資信託)を毎月定額で積立投資することから始めるのをオススメしています。

通貨を分散させる

あなたは今後の日本の未来は明るいと思いますか?

きっとイエスと答える人は少数派です。

なぜなら人口減少と超高齢社会になることは確実だからです。

かつてのような高度成長は期待できず、成熟社会で衰退しないようにどれだけ踏みとどまれるかでしょう。

一方で世界に目を向ければ人口はまだまだ増加を続けています。

国連が公表したデータによると2100年頃にピークを迎えるとのこと。

株式市場を見れば日本はバブル崩壊後、未だに最高値を更新できずいますが、アメリカや中国はすでに何倍にもなっています。

そして新興国はどんどん経済成長をしています。

そうです。

資産を100%円で持っていても、成長する世界経済に対してどんどん価値が減ってしまいます。

なので資産の一部を外貨建資産で持つことでリスク分散させます。

といっても外貨預金をすすめているわけではありません。

手数料が安くないですし、通貨そのものが成長するわけではなく円安になった場合に為替差益を得られるだけです。

(金利が違いますが、現在の先進国はどこも金利が低い。新興国の高金利はインフレ状態で通貨の価値が減っていきます)

『外貨建』と聞くと

「外貨建て保険がいいの?」

と思う人もいるかもしれません。

私としてはオススメしません。

理由は手数料が高すぎるのと、うまくいくかどうかは為替次第のギャンブルだからです。

そもそも商品そのものがわかりにくいのに、理解せずに契約するなんて絶対やめておきましょう。

こちらの記事にも書いています。

[[【保険】こんな人は外貨建て保険をやってはいけない https://yoshii.info/2020/09/25/【保険】こんな人は外貨建て保険をやってはいけ.html]]

外貨預金でも外貨建て保険でもなければ何?

私の提案はここでも投資信託です。

成長を続ける世界経済に少額からでもまんべんなく投資できるからです。

実際には円で世界株式の投資信託を購入できますし、説明は日本語ですし、ネット証券で簡単に購入できます。

[[投資初心者向け!楽天証券で口座開設する方法 https://yoshii.info/2020/02/22/投資初心者向け!楽天証券で口座開設する方法.html]]

日本経済の復活を願いながらも、世界経済の成長の波に乗っかる。

私はそんな考え方です。

まとめ

お金を1箇所に置いておくことのリスク、おわかりいただけたでしょうか。

100%日本の未来に期待しているのなら現金預金100%でもいいかもしれません。

しかし日本経済が復活して、給料も増えて、という世の中になればいいのですが、なかなかイメージしにくいですよね。

卵を1つのカゴに盛ると、転んだりするとすべての卵が割れてしまいます。

5つのカゴに分散して盛っておけば、1つのカゴを落として割ってしまっても残り4つは無事です。

現金預金だけではなく、金融商品や不動産などに資産分散させて、金融商品は銘柄を分散させて、さらに外国資産にも分散させる。

そうやってリスク分散をさせます。

分散投資の意義③卵を一つのかごに盛るな(年金積立金管理運用独立行政法人)

投資の基本(金融庁ウェブサイト

資産を分散させるために簡単にできることは、ネット証券で証券口座を開設して外国株式インデックスファンド(投資信託)を購入することです。

特につみたてNISA(少額投資非課税制度)を利用すれば、選べる投資信託は長期投資向きな商品が厳選されているので、とんでもない失敗をするリスクを減らすことができます。

[[一般NISAとつみたてNISA、どっちを選んだらいいの? https://yoshii.info/2020/12/12/一般nisaとつみたてnisa、どっちを選んだらいいの?.html]]