住宅ローン 変動金利が上昇した場合のシミュレーション

来月(6月)は固定金利が間違いなく上昇します

全期間固定金利のフラット35や銀行の住宅ローン固定金利の金利動向の指標となる長期金利(新発10年国債の利回り)が、先月からじわじわと上がり続けています。

最近2カ月で見ると、4月1日は0.74%、5月1日は0.89%、そして昨日(5月28日)は1.035%という状況です。

これによって来月の固定金利は間違いなく上昇するでしょう。

一方で、円安が続いていることから6月と7月に開催される日銀の金融政策決定会合の結果次第では、変動金利も上昇する恐れが高まってきました。

今の長期金利の上昇傾向と同様、こちらも気になるところです。

それではこれからマイホームを購入して住宅ローンを取り組むなら、固定・変動のどちらがよいのか?

どちらがよいかは借りる人の状況や返済計画によって様々なので、ここでは「固定金利を選ぶ方がよいと思われるタイプ」と「変動金利を選んでもよいと思われるタイプ」ということで例をあげて述べていきます。

固定金利を選ぶ方がよいと思われるタイプ

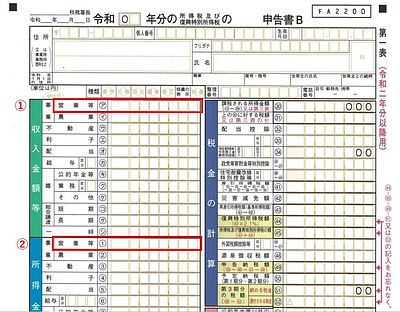

①フラット35の金利引下げ制度のメリットを享受できる人

フラット35は今年2月から、子どもの人数や住宅性能や地方自治体の制度によって、ポイント制での金利引下げを実施しています。

住宅性能は購入建物の種類(新築、中古、一戸建、マンション)によってポイントが異なりますが、そこは住宅業者に確認すれば分かります。

仮にポイント数が5ポイントだと、当初5年間は▲1.00%、6~10年目は▲0.25%の引き下げです。

例えば今月の金利(借入年数21年以上・融資比率9割以下→1.83%)だと、適用金利は

【当初5年間】0.83%

【6~10年目】1.58%

【11年目以降】1.83%

となります。

変動金利より高い金利ではあるものの、全期間固定金利でのこの引下げ制度は大きなメリットであることは間違いありません。

②将来の金利変動リスク・返済額上昇リスクを心配したくない人

マイナス金利が解除されても今のところ変動金利に大きな動きはありません。

しかしアメリカの政策金利引き下げの時期が読めず円安が続いている状況から、今後の日銀の金融政策決定会合次第では政策金利が引き上げられる可能性があります。

よって住宅ローンの変動金利は、今の金利水準がまだまだ続くとは考えにくい状況です。

金利が上昇すれば元金の減り具合が鈍化し、その状況が返済額の見直し時期まで続けば、返済額がこれまでより上がります。

しかし日本国内の経済状況を考えると、政策金利、銀行の短期プライムレート、そして住宅ローンの変動金利が小幅に引き上げられることはあっても、急上昇したり次回の返済額が大きく上がったりという可能性は低いのではないでしょうか。

ただし今後の動きには注視する必要はあるでしょう。

今の全期間固定金利と変動金利とでは、1%以上の金利差があります。

例えば住宅ローン3,000万円を35年返済で借りた場合、金利が1%違えば返済額の差は約14,000円です。

それは将来も返済額が上がらないという安心のための「保険料」だと言えます。

保険料を払ってでも将来金利が上がる心配をしたくない人には、全期間固定金利をお勧めするしかありません。

変動金利を選んでもよいと思われるタイプ

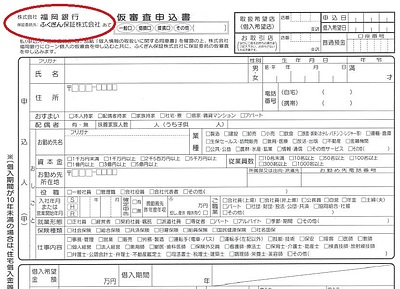

①家計において返済金額に余裕がある人

インターネットなどの記事やコラムで「年収が〇〇〇万円だったら住宅ローンはいくらまで借りられるか」という内容で書かれているものを見かけることがあります。

いくら借りられるかは銀行の審査規定によって様々ですが、例えば年収が500万円だとすると、銀行によっては借入可能額が3,500万円だったり4,000万円だったり、さらには4,500万円というケースもあります。

仮に4,500万円を変動金利0.5%・40年返済で借りたとすると、毎月の返済額(ボーナス払いなし)は約10万3,500円です。

年収500万円の人の家族構成や世帯収入にもよるでしょうが、この返済額は家計の中でかなりの負担ではないでしょうか?

さらに今後金利が上昇して返済額が上がるとなれば、その時の収入と家計状況次第では返済がきつくなるかもしれません。

住宅ローンの取り組みで大事なのは「いくら借りられるか」よりも「返済額がいくらなら無難に返せるか」です。

そのように限度額目一杯まで借りるのではなく、家計に余裕を持った返済額程度の借入額に抑え、将来的に返済額がいくらか上がっても対応できる人であれば、変動金利は大きな選択肢となるでしょう。

②返済途中で一部繰り上げ返済の計画を立てられる人

変動金利が上昇して返済額見直しの時期がくれば、その時点で残っている元金と残り期間と適用金利から新しい返済額が計算されます。

よって返済額の上昇を抑えるためには、一部繰り上げ返済をして元金を減らしておくことが有効な対策だと言えます。

ただしどの程度の効果があるかは、一部繰り上げ返済をする金額によって変わることに注意してください。

なお一部繰り上げ返済をすることは、今後支払う利息の軽減にもつながります。

この計画が立てられる人は変動金利でも対応ができるのではないでしょうか。

なお住宅ローン控除適用中の繰り上げ返済は、元金が減ることで税金の控除額に影響することがあるので、そこは注意が必要です。

絶対におすすめできない取り組み方

とりあえず変動金利で取り組んで上昇したら固定金利に借り換え??

この考えは、テレビのバラエティー番組風に言うと「絶対にアカンやつ」です。

固定金利の動向の指標となるのは長期金利、変動金利の動向の指標となるのは政策金利と短期プライムレート、それぞれの指標が違うので金利が変わるタイミングが異なります。

「金利が上がる時は固定金利が先に上がって後から変動金利が上がる」と以前からよく言われていますが、今はまさにそのような状況になりつつあります。

これからの長期金利の動向次第では、6月以降も固定金利が上昇するかもしれません。

しかし変動金利が次回見直されるのは10月1日で、それが適用されるのは来年1月です。

その時の固定金利は、現時点では予想できません。

それから固定金利に借り換えをするくらいなら、もっと早い時期に実践するべきかもしれません。

よって「とりあえず変動金利で取り組んで上昇したら固定金利に借り換え」という考え方は、頭の中から排除していただけたらと思います。

まとめ

今は固定金利・変動金利とも、今後の動向について予測しづらい状況です。

ただし「当面、今より下がることは考えにくい」のは間違いないでしょう。

これから住宅ローンを取り組もうとする人は、固定・変動のどちらが自分に向いているかを慎重に検討したうえで取り組んでいただければと思います。