同じ返済金額でも取組先によっては借りられる金額が全く異なる

住宅ローンを取り組む際の諸経費 「融資手数料」「保証料」

住宅ローンを取り組む際、金融機関にかかる諸経費として「融資手数料」や「保証料」という言葉が出てきます。

これらの意味を知ることは、住宅ローンの取り組み方や銀行の選び方において大切なことなので、その違いについて説明をします。

①融資手数料とは

融資手数料とは、住宅ローンの借り入れをする際、銀行(保証会社の場合もあり)に支払う手数料のことです。

どの銀行でも、住宅ローンを取り組む際に必ず融資手数料がかかります。

しかし取り組む住宅ローンが「保証会社の保証のうえで融資をするローン」なのか「保証会社を介さずに融資をするローン」なのかによって、金額が大きく異なるのです。

保証会社の保証のうえで融資をするローンとは

住宅ローンの場合、都市銀行・地方銀行・労働金庫・信用金庫など多くの銀行が「保証会社の保証」のうえで融資をします。

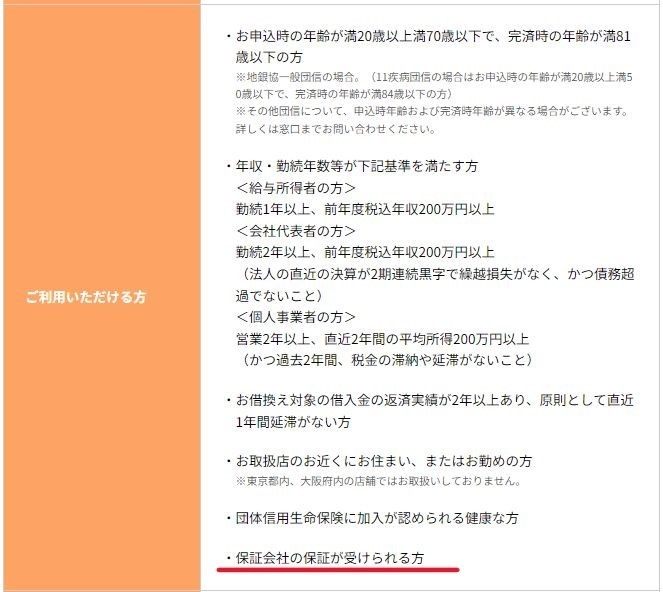

「保証会社の保証」とは、保証会社が銀行に対して借入者の保証をする、連帯保証人と同じ立場にあるとお考え下さい。

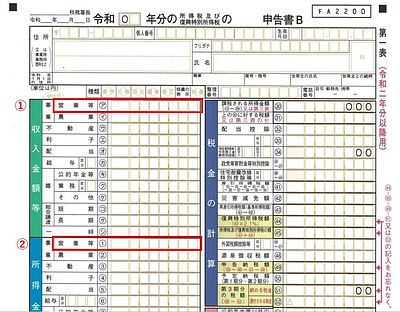

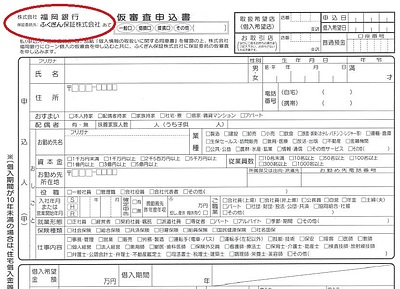

この場合、住宅ローンの商品概要にはこのように記載されています。

住宅ローンを取り組める条件として「保証会社の保証が受けられる方」と書かれており、この場合は銀行にかかる融資手数料は数万円です。

銀行によって金額は異なりますが、よくあるのは30,000円や50,000円という金額(別途消費税)で、後ほど述べる「保証会社を介さずに融資をするローン」より低額なのですが、この場合、融資手数料とは別に保証料がかかることに注意が必要です。

保証料の金額とその支払い方法については後ほど説明しますが、支払い方法によって住宅ローンを取り組む際の諸経費や毎回の返済金額に大きな差が出ることとなります。

なお、この場合の住宅ローンの審査は、申し込んだ銀行→保証会社の順番で行われます。

保証会社の審査で承認を取らないと、住宅ローンを取り組むことが出来ません。

そして住宅ローンのお金を借りる際、借入者と銀行と保証会社の三者で契約が取り交わされます。

この場合、融資対象物件への担保設定(抵当権設定)は保証会社が行うこととなります。

住宅ローンを借りると、借入者は長年にかけて返済をするのですが、中には返済途中に何らかの事情で返済が滞る人がいます。

その延滞期間が続き、銀行が「今後の返済が不可能」と判断すれば、銀行は保証会社に代位弁済請求をして、保証会社は銀行に残債全額を代位弁済することとなります。

よって保証会社を介しての住宅ローン融資は、銀行にとってはリスクが小さいと言えるでしょう。

保証会社による代位弁済となった場合、その後借入者は銀行に返済をするのではなく保証会社に返済をするのですが、多くのケースでは保証会社から担保物件の売却を迫られることになるので、そのようなことにならないようにしましょう。

保証会社を介さずに融資をするローンとは

主にネット銀行の住宅ローンがこれに該当します。

(ただし最近ではネット銀行も保証会社を介して融資をする場合があります)

審査は銀行のみで行われ、それに通れば金融機関は借入者に対して住宅ローンのお金を融資します。

保証会社を介していないため、借入者が返済途中でもしも返済不能となった場合を考えると、金融機関にとってはリスクが大きいと言えます。

そのようなことから、ネット銀行の住宅ローンの審査は厳しいと言えるのです。

この場合の融資手数料ですが、よく見かけるのが「融資金額の2%(別途消費税)」という金額です。

借入年数に関わらず、例えば4,000万円を借りた場合、現在の消費税率で88万円です。

これはあくまでも住宅ローンのお金を借りることに対する手数料なので、返済途中で全額繰り上げ返済をしても一切返金されません。

しかし融資手数料は高いものの、厳しい審査に通っての融資なので、借入者への信用が低金利につながっているとも言えるでしょう。

②保証料とは

保証会社の保証のうえで住宅ローンを借りる場合、借入者は保証会社に対して保証料を支払わなければなりません。

保証料の支払い方法は、融資実行の際に一括で支払う「一括前払い型」と、住宅ローンの金利に保証料率を上乗せして毎回のローン返済時に分割払いをする「金利上乗せ型」の二通りからの選択です。

「一括前払い型」の場合、借入金額と借入期間によって保証料が異なります。

保証料の金額は保証会社によって異なりますが、例えば4,000万円を35年返済で借りた場合、一般的な保証料率(年利0.2%)だとおよそ85万円前後です。

なお、保証料は借入期間が短いほど安くなります。

また保証料は、借入者が返済途中で全額繰り上げ返済をすれば、残期間に応じて返金されます。

よって、一括前払い保証料は借入期間が短ければ金額が下がることと、返済途中で全額繰り上げ返済をしたら残期間に応じた返金があることが、融資手数料との大きな違いだと言えるでしょう。

「金利上乗せ型」の場合、住宅ローンを借りる時に支払う保証料は0円なのですが、適用金利に保証料分が上乗せされるため、毎回の返済金額が高くなります。

上乗せされる保証料率は借入者の内容や資金計画によって異なり、年利0.1%以下の場合もあれば、年利1%を超える場合もあります。

例えば4,000万円を35年返済で借り、銀行の適用金利が年利0.7%、保証料率が一般的な年利0.2%だとすると、保証料を一括前払いした場合の毎月返済額が107,408円であることに対して、0.2%の金利を上乗せすると毎月返済額が111,059円、その差額は約3,650円、それが分割払いの保証料分だと言えます。

まとめ

住宅ローンを取り組む際ににかかる融資手数料や保証料、保証料については一括前払いか金利に上乗せか、それらが住宅ローンを取り組む際の諸経費や毎回の返済額に影響することについてお話ししました。

みなさまの住宅ローン選びや取り組み方の参考になれば幸いです。