日本経済新聞社3/10朝刊及び電子版に弊社の取り組みが掲載されました!

みなさん、こんにちは。

WealthLeadの薄井です。

今回は「REIT」についてお話していきたいと思います。

REITと聞いて何のことか全くわからない方や、聞いたことはあるけど詳しくは知らない方もこのコラムを見ればREITの仕組みを基礎から理解することができます。

併せてメリット、デメリット。そしてリスクもまとめて解説していきますので、ぜひ今後の投資の参考にしてください。

<REITとは>

REITとは「Real Estate Investment Trust」のそれぞれの頭文字を取ったもので、日本語に直すと「不動産投資信託」という意味になります。

投資信託は、投資家から集めたお金をひとつにまとめ、運用のプロが資産運用をして、運用の利益を投資家に還元する金融商品のことをいいますが、投資信託の投資先はさまざまです。国内外の株式や債券だけではなく、不動産も投資対象になっています。

つまり、REITとは多数の投資家から集めた資金でマンションやオフィスビル、商業施設などの不動産を購入し、その賃貸収入や売却益などを投資家に還元する仕組みの金融商品です。ざっくりいうと不動産投資を金融商品化したもの、と覚えておいていただければ結構です。

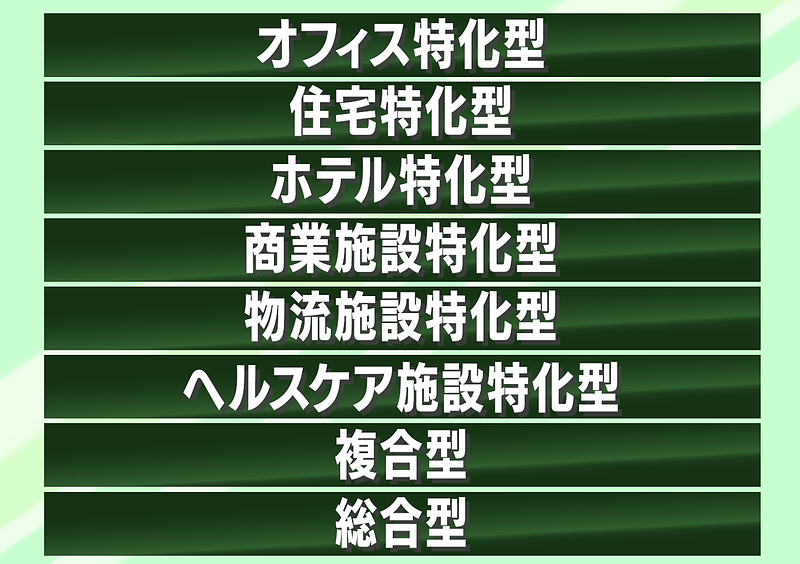

REITは投資する対象により、幾つかの種類に分類されます。

このように、オフィスビルや商業施設など、通常、個人では購入することが難しい不動産にもREITなら投資することができます。また、REITは投資家から集めた資金で複数の不動産に投資をするので、REITに投資をすることで、さまざまな不動産に分散投資することと同じ効果を得ることが可能になっています。

加えて、投資する地域を選ぶことも可能です。世界の特定した地域に特化したREITを購入すれば、アメリカや、オーストラリアなどの海外の不動産にも投資することができます。

物件の種類から、立地する地域まで自由に選んで投資できるのはREITならではの魅力といえます。

それではREITのメリットとデメリットを見ていきましょう。

<REITのメリット>

①少ない資金で投資できる

通常、個人で不動産を購入するとなると多額の資金が必要になります。少なくとも数千万円の資金が必要になるでしょう。しかし、REITは多数の投資家から資金を集めて不動産を購入する仕組みなので、個人が出す金額は一口数万円程度からと、少額で始めることができます。

②いつでも売れる

実際の不動産を売るとなると結構手間がかかります。売りたくても売れるかどうかわかりません。買ってくれる人が見つからないこともあります。

一方のREITは株式と同じように取引所に上場しており、常に取引されています。そのため、証券会社に注文を出せば基本的にいつでも売却することができます。

③安定した比較的高い利回り

一般的にREITの分配金は株式の配当金と比べて高い傾向にあります。株式の配当は、企業の業績や方針によって、次の期に資金に回すなどの理由から内部で留保する場合も考えられます。つまり、配当金の額はその企業次第で変わります。

一方REITの場合は、収益の90%以上を分配するなど、一定の条件を満たせば実質的に法人税がかからないようになっているので、資金を内部保留せずに、投資家に配当金を出す傾向にあります。加えて、REITの収益源は比較的安定している賃貸収入がベースとなっていることもあり、株式と比べて比較的安定的に高い分配金を得ることができます。

実際に、国内に上場のREITの平均分配金利回りは2022年5月時点で3.64%と、プライム市場に上場する株式の平均配当利回りの2.33%を上回っています。

このように比較的高い利回りを享受できることはREITの大きな魅力であると言えるでしょう。

④専門家が運用する

実際の不動産を運用するとなると物件の維持やテナントの管理などの様々な手間が相応にかかります。一方REITでの不動産の運用は不動産投資の専門家が行うため、自分で直接不動産を管理する手間や経費が発生しません。REITを購入すればあとは専門家に任せておけばよいので、初心者の方でも手間なく不動産投資ができます。

<REITのデメリット>

①融資が受けられない

これがREITの最大のデメリットです。

通常、金融商品を買うときに銀行はお金を貸してくれません。REITの中身は不動産ですが、金融商品化されているため、融資を引いて投資をすることができません。つまり、レバレッジ効果が活用できなくなっています。

不動産投資の最大のメリットは融資を引いて投資ができるというところにあり、実際に実物の不動産に投資をしている多く人が銀行から融資を引いて投資をしているかと思います。

例えば、手元に1,000万円あったとして、REITを1,000万円分買えば1,000万円に対しておおよそ3~5%程度の分配金があり、それがリターンとなりますが、実物の不動産を買う場合には1,000万円を担保にして5,000万円借りて投資をする、レバレッジ投資が可能です。そしてその5,000万円に対してリターンが生じるので、現物の不動産投資は少ない元手で大きくリターンを狙うというのが魅力のひとつにあります。しかし、REITではそれができません。

②所有できない

REITは不動産投資の一種ではあるものの、数千万円といった多額の資金を投じても、実物不動産を保有できないことがデメリットに挙げられます。実物不動産への投資であれば、所有する不動産に住むなど投資以外の活用をすることもできますが、REITには金融商品としての性質しか持ち合わせていないのでそういった活用ができません。

③節税メリットがない

実物不動産投資は、節税できる手段が豊富です。たとえば、物件取得や賃貸管理に必要な費用を経費に計上することができますし、不動産投資が事業的規模になれば青色申告が利用できるため、青色申告特別控除などの税務上の特典が適用されます。また、相続の際には、時価よりも低い評価額となることから相続税の削減にも利用することができます。

一方のREITには節税メリットがあまりありません。挙げるとすればNISAを利用して年間120万円までの投資を非課税で運用することができるくらいです。

以上がREITのメリット・デメリットです。

そしてREITの投資する際のリスクについても解説しておきます。

<REITのリスク>

①不動産市場のリスク

不動産の賃貸市場や売買市場は様々な影響を受けて変化していきます。金利環境や経済情勢など要因は多岐にわたりますが、その影響で物件の賃料収入が減ったり、保有物件そのものの価格が低下したりすることで、REITの価格や分配金も変動します。そのため、取引のタイミングによっては損失が生じる可能性もあります。

②金利変動のリスク

REITは、投資家から資金を集めるだけではなく、金融機関からの借入を行って資金調達しています。金利が上昇すると、金融機関に支払う利息が増えるため、価格や分配金が、下落や減額する可能性があります。

③災害のリスク

投資対象の不動産が、地震や火災などにあう場合も考えられます。災害による損失によって価格や分配金が下落や減額する可能性があります。

④上場廃止のリスク

REITは株式と同様に取引所に上場しているので、取引所が定める基準に触れると上場廃止処分が下されることがあります。該当した場合、上場廃止となって取引が困難になるリスクがあります。

<まとめ>

REITとは

- 不動産投資信託のこと

- 少額で始めることができ、分散効果がある

- 間接的に様々な不動産のオーナーになり、不動産のプロによる運用の成果を享受することができる

今回はREITについてお話ししました。

利回りが比較的高く、安定的な分配金を受け取ることができるREIT。実物不動産投資に興味があっても、高額な初期費用に二の足を踏んでいた人も、間接的に不動産のオーナーになることができます。ご自身のポートフォリオの一部に組み込んだり、一般NISA口座の非課税枠を利用するなどして、REITで賢く資産形成していきましょう。

このコラムはYouTubeでも解説しています。ぜひご覧ください。