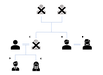

子供がいない夫婦、遺言書はなく…

昨今、信託銀行などの金融機関が行う「遺言信託」のサービスが増えています。

このサービスは遺言書の作成から保管、遺言執行までを金融機関に委託するものです。

弊社にご相談にいらっしゃるお客様にも「遺言書を作成しています」という方がいらっしゃいますが、いろいろな状況をお伺いすると「?」と思うことが少なくありません。

金融機関はさまざまな方法で「優良な」顧客の開拓を模索しています。

金融機関が考える「優良な顧客」とは

「手数料や金利を『たくさん』『長期にわたって』支払っていただけるお客さん」

ということになります。

金融機関も営利企業ですから、否定はしません。

ただ、本当にお客様にとって「そのサービスは必要か」「その方法は適切か」というと「?」となることが多いのです。

・総合的な相続対策が不十分なまま遺言書の作成を先行

・金融機関は手数料(着手時、保管時、遺言執行時)を得ることを優先

というスタンスで「遺言信託サービスの受注ありき」で進められているケースが数多くあるように感じます。

まず、相続人間の関係が良好であれば「遺言信託」はあまり必要のないサービスではないかと感じています。

会社の経営者などの相続対策では、アンバランスな遺産分割にしなければ様々な問題があるようなケースもあります。

会社の後継者に対する自社株式の相続や、事業の継承のためにはそのために必要な相続対策があります。

公正証書遺言を作成し、かつ遺言書通りに執行するための執行人の指定なども必要でしょう。

こうした場合には「遺言信託」の活用もありえると思います。

想定される相続人同士の仲が悪い場合にも一定の利用価値があるでしょう。

それぞれのご家族固有の状況を把握し、その家族に合った相続対策の形を模索することが重要だと考えます。

自分の、家族の資産を守るためには複数の違った立場の人から意見を聞くことも重要でしょう。

金融機関に勧められるまま、いいなりになって進めてしまうと、せっかく次の世代に承継できる資産を相続発生時にごっそり金融機関に支払うことになる、ということもあります。(執行人報酬は思った以上に負担だったりします)

日本人は「マネーリテラシー」が欧米に比べ低いと言われます。

「自分の資産は自分で守る」

そうした意識が相続の分野でも重要だといえそうです。