笑顔相続シンポジウムに参加しました。

相続対策というと多くの方が思い浮かべるのは「相続税」のこと。

ですが「うちには相続税がかかるのか?」を実際に試算したことのある人は少ないのではないでしょうか。

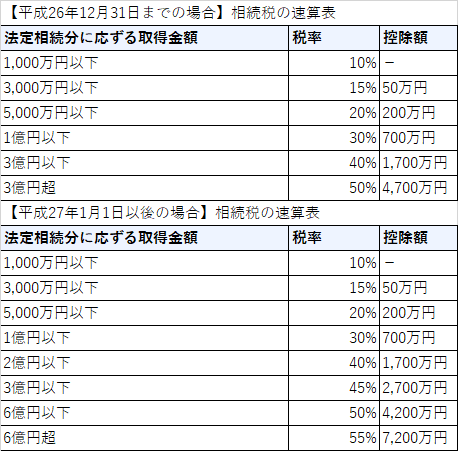

平成27年1月1日以降に亡くなられた人の相続から基礎控除が引き下げられ、相続税対象になる方が増えました。

平成26年に亡くなられた人で相続税の課税対象になったのは4.4%。平成27年は8.0%になりました。

この数字は全国の数字であり、東京都内だけだと15%近くなっているようです。

それでも85%以上の方は相続税の対象になっていないということです。

対象は増えたけれど、やはり相続税は一部の資産家が対象になっているといえるかもしれません。

相続対策を考えるとき、「我が家には相続税はかかるのか」を確認することは大切です。

今のままだと相続税がかかるけれど、対策次第でかからなくなったり、大幅に減らすことが可能になることがあります。

円満に相続することが第一ですが、その次のステップとして「相続税対策は必要なのかどうか」を確認する必要があります。

そのためにはまず、「相続税課税の仕組み」を知っておく必要があります。

相続税基礎控除とは

相続税がかかるかどうかを確認するには、以前のコラムでも書いた「資産リスト」が必要です。そして、その資産がどの程度の評価額になるのかを把握する必要があります。特に不動産の評価については次回のコラムで触れたいと思います。

どのような資産が相続税の対象になるかは以前のコラム「相続税の基本(2)」で触れています。

預貯金や株式、投資信託などの金融資産や、世間一般に取引市場がある商品、生命保険や死亡退職金なども対象になります。

(生命保険、死亡退職金と相続税の関係は後日別コラムで解説します)

これらの資産の相続税評価額を全部合わせた金額から基礎控除を引いた残りの金額が相続税の課税対象となります。

相続税についてはいくつかの「特例」「非課税枠」が設けられています。

これらについても後日別コラムで解説しますが、主なものとしては

・小規模宅地の減額特例

・生命保険の非課税枠

などがあります。

また、配偶者の相続分に関しては上限はありますが、基本的に相続税はかかりません。

但し、相続時に配偶者名義の資産がある場合、その配偶者が亡くなった時(二次相続といいます)にはお子様の世代への相続のみとなり、配偶者の税額軽減はありませんので、注意が必要です。(相続税対策は二次相続まで考える必要があります)

基礎控除の計算は

3000万円+法定相続人の数×600万円

となります。

もし、亡くなられた方に配偶者とお子様二人だった場合、

3000万円+3人(配偶者+子2人)×600万円=4800万円

となりますので、相続税の課税対象資産の評価額が4800万円以内ならば相続税はかかりません。

相続税がかかるかどうかは、この金額を超えるか否か、ということになりますが、前述の「特例」が活用できるかどうかと、「非課税枠」の活用により、相続税の課税対象資産を圧縮することで、今のままでは超えてしまう人でも枠内に収められたり、対象資産額を大きく圧縮し結果として相続税額を少なくできる可能性があります。

上の表は相続税の速算表です。

相続税の税率は累進課税方式をとっています。すなわち、課税対象が大きくなると税額が上がります。

実際には、資産の相続税評価額を仮に法定相続分通りで相続した場合にそれぞれの相続人の相続分に対し、かかる税額を上表によって計算。各相続人の相続税負担は計算した金額を相続割合でそれぞれ分担することになります。

まとめ

あくまでも、相続の第一の目標は「円満な相続」です。相続税を安くすることにこだわり、残された人たちにありがた迷惑な資産を残したりすると、相続人間で押し付け合いになってしまうこともあります。相続税を少し払う結果になったとしても、相続税を支払う原資まで含めて考慮した分割方法を検討しておくことでスムーズな相続の実現につながることもあります。

相続人がだれなのか。相続人それぞれの考え方はどうか。どのような資産があるのか。どのように分割すればスムーズに次の世代に譲っていけるのか。全く同じ人はいません。単純に数字だけで考えるのではなく、遺す人の気持ちと引き継ぐ人の気持ちの両方を考えた相続対策が大切だといえます。

次回のコラムでは、相続財産の評価の中で「不動産の評価」について触れたいと思います。