正しい共有持分の範囲と共有持分の決め方!

「共有持分って売却できるの?」

「どうやって売却するの?」

「売却には費用はかかる?」

共有不動産全体を売却する場合は共有者全員の同意が求められますが、共有持分の場合はどうなるのでしょうか。また売却する先や売却に関わる費用についても分からない方もいらっしゃるでしょう。この記事では共有持分の売却の可否と売却方法、売却にかかる費用について紹介します。

■1. 共有持分は売却できない?

はじめに共有持分の売却の可否について紹介します。

1-1 共有持分の売却は可能!

共有持分の売却は単独で可能です。

混同しやすいので、共有名義不動産と共有持分についてまずは解説します。

1-1-1 共有名義不動産とは

共有名義不動産とは、複数人が所有権を持っている不動産のことを指します。

共有名義不動産を複数人で所有している場合、不動産全体を売却するには、共有者全員の同意が必要です。一人でも売却に反対する者がいる場合、不動産全体の売却はできません。

1-1-2 共有持分とは

共有持分とは、複数人で不動産を所有する際の各自の所有権割合を指します。

共有持分は、あくまで個人の所有権ですので、他の共有者の同意なく自由に売却ができます。

1-2 共有持分の売却は買い手が見つからないことが多い

共有持分は単独で売却可能ですが、実際は買い手が見つからないことが多いです。

共有不動産は民法251条で「共有者の同意を得らなければ共有物に変更を加えることができない」と定められています。つまり、共有不動産を活用する際は、他の共有者の同意が求められるため、一部の持分を購入しても不動産を自由に活用できる訳ではありません。

さらに不動産の活用を巡って共有者同士でトラブルになるケースも多いため、売却はできるものの、共有持分の購入希望者は少ないという傾向にあります。

ただし、共有持分を売却するためのコツを知っていれば、トラブルなく高く売却することができますので、その方法を次で紹介します。

1-3 売却先は共有者または共有持分専門の不動産会社

共有持分の売却先は、主に他の共有者と共有持分を専門に扱う買い取り会社です。

共有者間で、持分売買の合意ができる場合は、その方法がおすすめです。共有者が2名であれば、一方の持分を買い取ることで単独名義の不動産にすることができるメリットもあります。

しかし、実際には売買価格で折り合いが付かず、共有者への売却を断念されるケースが多いです。

二つ目の売却先が、共有持分専門の不動産会社です。

共有持分は、複雑な権利関係が絡むため、一般的な不動産の知識に加え、法律の知識も必要になります。

共有持分専門の不動産会社であれば、ノウハウを有しているため、共有者とトラブルになっている場合でも買い取ってもらえる可能性が高いです。

共有持分専門の不動産会社にも、買取業者と仲介業者が存在しますが、より早く確実に売却したいなら買取業者、より高額で売却したいなら仲介業者がおすすめです。

複数社に、査定額を依頼し比較してみると良いでしょう。

■2. 共有持分の売却時の注意点

共有持分の売却方法を3つ紹介します。

2-1 共有者には事前に伝えておくのがおすすめ

共有持分を売却する際は、事前に他の共有者に伝えておくことをおすすめします。共有者に伝えずに売却すると、「勝手に売却した」と捉えられ、トラブルになる可能性も高いです。

事前に伝えておけば、売却意思があることを伝えられるうえ、他の共有者が買取したいと申し出ることもあります。そのため売却してから伝えるのではなく、事前に伝えておきましょう。

2-2 共有者との関係が悪化する可能性がある

特に共有者は親族間や家族など血縁関係がある方が多いです。そのため普段から顔合わせる機会が多いため、関係が悪化するリスクも伴います。

さらに共有者によっては嫌がらせをしたり、親族間で仲間外れにされる可能性もあるでしょう。冠婚葬祭などで親族と顔を合わせる機会を考慮すると、共有持分の売却は関係悪化のリスクが伴うため注意しなければいけません。

2-3 購入者に持分の売買を打診される

持分を買取業者に売却した場合、買取業者が共有者に持分の売買を打診する可能性があります。

不動産は単独名義にすれば自由に活用できることから、他の共有者から持分を購入して、単独名義にしたうえで転売し、利益を得ようとする買取業者もあるため、このような“地上げ業者”には注意が必要です。

■3. 共有持分を売却する際にかかる費用

共有持分を売却する際は、以下の3つの費用が掛かります。

3-1譲渡所得税

譲渡所得税は不動産や共有持分を売却した際の利益に課せられる税金です。売却利益から取得費、売却に関わる費用などを差し引いた金額に税率をかけた金額が譲渡所得税となります。譲渡所得税率は、不動産(または持分)を所有していた年数によって以下の通り税率が定められています。

長期譲渡(保有期間5年以上)→20%

短期譲渡(保有期間5年未満)→39%

上記の通り、5年未満で売却してしまうと高い税率の譲渡所得税を納税することにもなりかねません。とはいえ譲渡所得税は取得費などによっては非課税となるケースも多いため、売却する前に税理士などに相談しておくことをおすすめします。

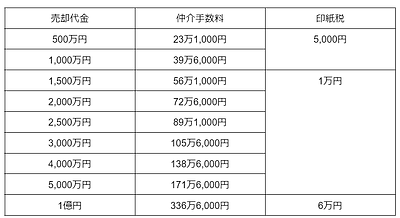

3-2印紙税

印紙税は売買契約書に添付する印紙のことを指します。用意する印紙は売買価格によって以下の表の通り定められています。

※軽減税率は、平成26年4月1日から令和6年3月31日までの間に作成されるものに適用されます

引用:不動産売買契約書の印紙税の軽減措置|国税庁

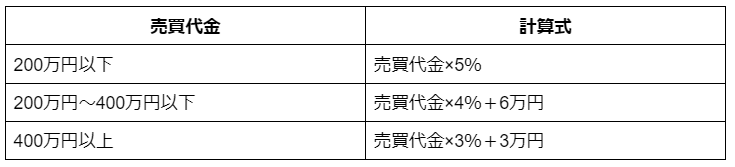

3-3仲介手数料

仲介手数料は売主と買主を仲介する不動産会社へ支払う代金のことです。売買代金によって以下の計算式で算出します。

仲介手数料は売買契約時と決済時に半金ずつ支払う会社と、決済時に一括で支払う会社があります。売買契約時では買主から売却代金を受け取れないため、自分で仲介手数料を用意することになります。そのため事前に不動産会社へ支払タイミングを確認しておきましょう。

■まとめ

共有持分の売却は共有物全体を変更するわけではないため、単独の意思で売却することが可能です。売却先は、共有者や第三者などが挙げられ、それぞれ売却価格も異なる特徴があります。さらに売却時にはさまざまな費用が発生するため、売却前に共有持分を専門とする不動産会社へ計算してもらいましょう。