共有名義の不動産を売却したい!まず最初に考えることは?

「共有持分にかかる税金はなに?」

「どんな税金がかかるの?」

「いつ課税される?」

共有持分は所有権の権利の割合を示し、不動産を所有していることになります。そのためケース別にさまざまな税金が課せられるため、事前に把握しておくことが大切です。

この記事では共有持分に関する税金を「所有」「売却」「取得」に分けて解説します。

■1. 共有持分を所有していることで課せられる税金

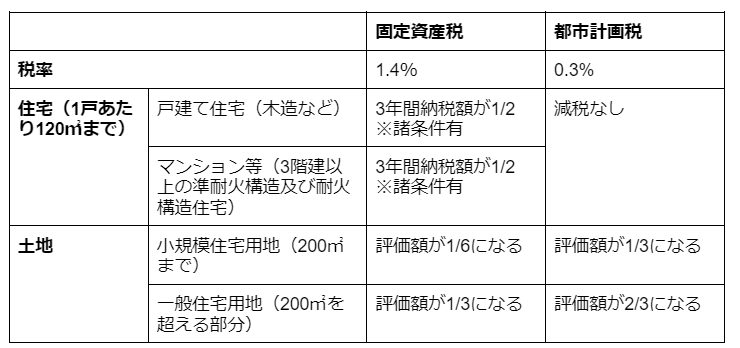

共有持分を所有していることで課せられる税金は以下の2つ挙げられます。固定資産税と都市計画税は他の共有者から納税額を集め、代表者1名が支払うこととなります。2つの税金について解説します。

1-1 固定資産税

固定資産税とは家屋や土地などの固定資産を所有している方に課せられる地方税です。

毎年1月1日時点で固定資産を所有している方に納税義務が生じます。固定資産税は「固定資産税評価額に1.4%を掛けた値」を納税することになりますが、共有持分がある場合は、以下の計算式のように、持分割合を掛けた値となります。

固定資産税=固定資産税評価額×1.4%×持分割合

固定資産税評価額とは、固定資産税などの租税公課を求める際の指標であり、固定資産税納税通知書で確認することが可能です。

また役所で発行している固定資産評価証明書でも確認できます。固定資産税は3年に1度評価額の見直しがあり、建物に関しては年々劣化していくことから納税額が安くなる傾向にあります。

一方で土地に関しては、資産価値の向上などによって納税額が高くなるケースも多いです。

固定資産税は年4回に分けて支払うこととなり(一括でも可能)、期日までに支払わないと延滞税などが課せられます。

それでもさらに納税しない場合、最終的には財産を差し押さえられてしまいます。そのため共有者と何年度分の何期分まで支払済みなのかなどを確認しておかなければいけません。

1-2 都市計画税

都市計画税は固定資産税同様、固定資産を所有している方に課せられる税金です。

固定資産税評価額に0.3%(地方による)を掛けた値を納税し、共有持分の場合は持分割合に按分します。都市計画税は固定資産納税通知書と一緒に支払うことになります。

ただし、都市計画税が存在しない自治体も存在するため、行政に確認しておきましょう。

なお固定資産税と都市計画税は、それぞれ軽減措置が設けられております。詳しくは以下の表を参考にしてください。

■2. 共有持分を売却することで課せられる税金

共有持分を売却することで課せられる税金は以下の2つが挙げられます。

2-1 印紙税

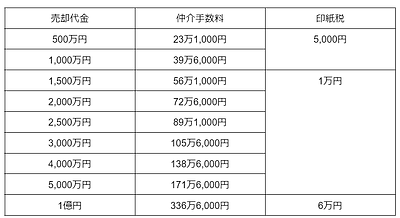

売却時に締結する売買契約書に契約印紙を添付しなければいけません。印紙税は売買価格によって以下の表の通り定められています。

※軽減税率は、平成26年4月1日から令和6年3月31日までの間に作成されるものが対象です

引用:不動産売買契約書の印紙税の軽減措置|国税庁

2-2 譲渡所得税

譲渡所得税は不動産を売却して利益が生じた時に課せられる税金で、持分売却も該当します。譲渡所得税は以下の計算式で算出できます。

課税対象額=売却代金-(取得費+売却に係わる費用)-特別控除

譲渡所得税=課税対象額×税率

譲渡所得税は課税対象額が0円以下では課税されません。

そのため持分を売却したからと言って必ず課せられる税金ではないということです。取得費や売却に関わる費用次第では非課税で譲渡することが可能ですが、上記の計算式ではさまざまな用語が出てくるため解説します。

2-2-1取得費

取得費は不動産を所有した際にかかった費用を指します。

しかし建物は年々資産価値が劣化していくため、当時の購入代金がそのまま取得費になるわけではありません。建物は構造別によって償却率が定められており、築年数に合わせた償却費を差し引いた金額が取得費となります。

建物の取得費=購入時の建物代金-(購入時の建物代金×償却費×築年数)

2-2-2売却に関わる費用

売却に関わる費用は、仲介手数料や印紙代金が含まれます。仲介手数料は売却代金によって異なるものの、一般的には「売却代金×3%+ 6万円」に消費税を掛けた値です。

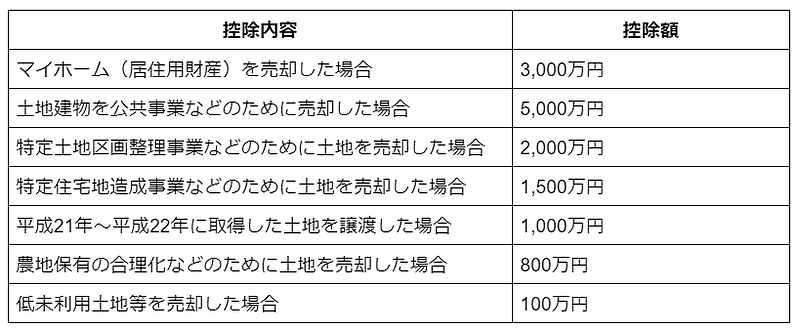

2-2-3特別控除

特定の売却をした場合に適用できる控除のことです。基本的には持分売却(マイホーム(居住用財産)を売却した場合は除く)は該当しませんが、参考までにご紹介します。

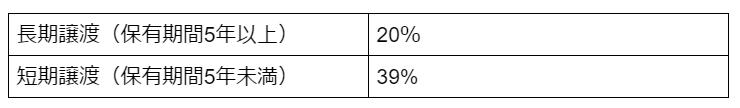

2-2-4税率

譲渡所得税の税率は持分(不動産)を所有していた年数が5年を境に以下の表の通り定められています。

■3. 購入・相続・贈与で共有持分を取得した際に課せられる税

共有持分を取得することで課せられる税金は以下の通りです。

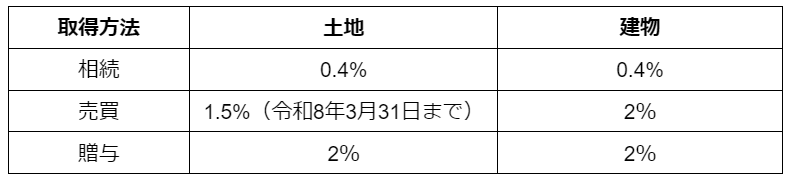

3-1 登録免許税

登録免許税は不動産などの名義変更登記を行う際に課せられる税金であり、購入・相続・贈与のすべてに該当します。登録免許税は以下の計算式で算出できます。

登録免許税=固定資産税評価額×税率

税率も取得方法と不動産の種類によって以下の表の通り定められています。

なお、共有持分の場合、持分割合を掛けて算出します。

3-2 不動産取得税

不動産取得税は不動産を取得した時に課せられる税金です。

相続の場合は該当しませんが、取得してから4~6ヶ月後に納付書が届きます。不動産取得税は建物と土地の双方に課せられ、「固定資産税評価額×税率」で算出できます。税率は原則4%ですが、2024年3月31日の取得までは3%まで軽減されています。

また新築建物の取得の場合、固定資産税評価額から1,200万円(長期優良住宅の場合は1,300)万円の控除が適用されます。宅地評価の土地であれば、固定資産税評価額を1/2に減額して計算する特例が利用できます。共有持分の場合は、それぞれが持分割合に按分して計算します。

3-3 相続税

相続で不動産の持分を取得した場合は相続税が課せられる可能性があります。

令和3年度では1,439,856名が亡くなったのに対し、相続税の課税対象となった件数は134,275件であり、約9%の確率で納税することになります。共有持分を相続した場合、被相続人(亡くなった方)が所有していた財産額によっては相続税を納税しなければいけません。節税方法はさまざまあるため、事前に税理士に相談しておく必要があります。

3-4 贈与税

贈与税は年間110万円以上の財産を贈与した場合に課せられる税金です。

共有持分の贈与を受けた受贈者(贈与を受けたもの)は贈与税を納税することになる可能性も高いです。贈与税は以下の計算式で算出できます。

課税対象額=贈与した財産額-基礎控除額110万円

贈与税=課税対象額×税率-控除額

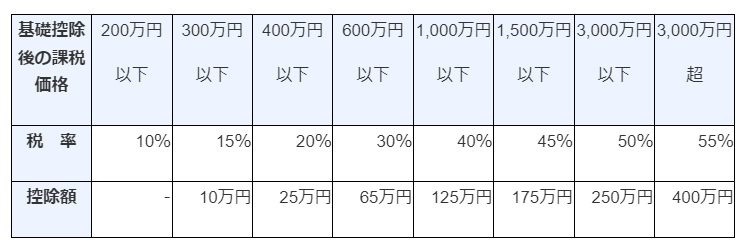

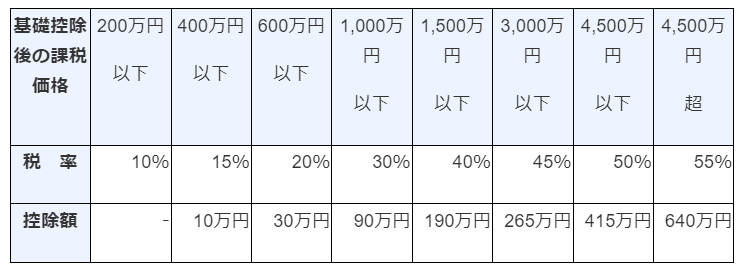

税率は贈与者と受贈者によって以下の通り異なります。

<一般贈与財産用の場合の税率と控除額>

兄弟間・夫婦間・親から子への贈与で子が未成年者の場合など

<特例贈与財産用の場合の税率と控除額>

祖父から孫への贈与、父から子への贈与など

引用:No.4408贈与税の計算と税率(暦年課税)|国税庁

例えば親から子供へ1,000万円分の共有持分を贈与した場合

課税対象額=1,000万円-110万円=890万円

贈与税=890万円×40%-125万円=231万円

贈与税は非常に大きな税率であるため、共有持分の贈与をする際は注意しなければいけません。贈与する前に税理士などに計算してもらいましょう。

■ まとめ

不動産の共有持分を所有していることでさまざまな税金が課せられます。また持分の売却時や取得時によって課せられる税金も異なります。

しかし、節税できる方法も多いため、税理士や税理士と提携している共有持分を専門に扱う不動産会社へ相談しておくことをおすすめします。

■共有持分のお悩みを解決するサイト「相続不動産専門メディア やさしい共有持分」

中央プロパティーが運営する「相続不動産専門メディア やさしい共有持分」は、共有持分に関するトラブルや売却のお悩みについて、共有持分の専門家が詳しく解説するサイトです。

トラブル事例と解決方法も紹介しておりますので、ぜひご覧ください。