老後資金の貯め方について

iDeCoの受け取り時期は

iDeCoはご存じの通り、所得税と住民税を節税しながら

老後資金を作る仕組みですね。

私のコラムでも幾度となく取り上げています。

しかし、iDeCoはいくつか決まりがあって、その決まりの中で

運用したり、受け取ったりすることが求められています。

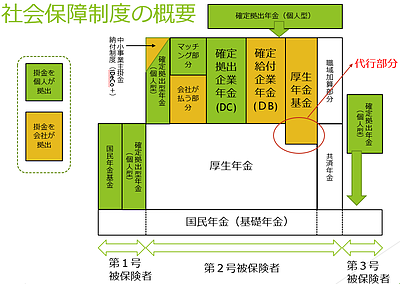

iDeCoの概要復習

iDeCoは節税のトリプルメリットがあるといわれていますね。

・掛け金が所得控除され、その年の所得税と翌年の住民税が節税できる

・運用中は利益が非課税なので節税できる

・給付時(受取時)には退職所得控除か公的年金等控除が使えるので節税できる

運用中の補足ですが、Aファンドが2倍になりました。

Aファンドを売ってBファンドを買いました。

本来は、Aファンドを売った時点で利益の約2割は税金ですが、これが不要だということですね。

しかし、厳密にいえば、給付時(受取時)に元利合計が大きくなっており、

退職所得控除や公的年金等控除の枠をはみ出した部分は課税対象となるため、

非課税ではなく、課税の繰り延べという表現が正しいと思います。

iDeCoの受け取り時期と税金

iDeCoは受取の時期が60歳以降となっており、それまでは基本的に

受け取ることが出来ません。

60歳から70歳までの間に受取こととされていますが、それが75歳までに

今後、延長される予定となっています。

つまり、2022年4月以降は

60歳から75歳までに受け取る。

受け取り方法は

・一時金で受け取る

・年金で受け取る

・一時金と年金の併用で受け取る

の大まかには3種類があります。

どの方法が節税の観点からお得かは、今回の内容と違うため、

別のコラムでお伝えしますが、一言で纏めるなら

退職金が少ない人は「一時金」がオトクになりやすい

公的年金が少ない人は「年金」がオトクになりやすい

と言えると思います。

運用しながら取り崩せるのか

金融機関にもよりますが、運用しながら取り崩して受け取る方法は

多くの金融機関で採用されています。

しかし、運用継続中のため、個人別資産勘定は変動しますので、受取金額は

変動します。

あと、振込手数料なども個人別勘定から差し引かれて振り込まれますので、

毎月振り込んでもらうことと、一年に一度振り込んでもらうこととは、

かかる振込手数料が1回か12回かと違ってきますので、

そこも気に留めておく必要があります。

最も大切なのは節税ではなくファンドの解約時期

ここまで話をしてきて、税金や手数料を気にするのは当然ですが、最大の敵は

なにかというと、

「解約時期」です。

つまり、一時金で受け取るときや、年金でも短い期間で受け取る場合には

解約時期が「相場が悪い時」にあたることもあるため、そうなれば今までの苦労も

水の泡です。

リーマンショックの時の下落幅を一般的なアメリカのインデックスでみても約50%

下落しているファンドが多数あります。

手数料や税金など比較にならない程大きなインパクトがあるのです。

私も、2020年3月に運営管理機関を変更したがために、コロナショックで130万円を一瞬で

失いました。

iDeCoやつみたてNISAは国が制度を整えてくれた非課税制度つみたてですね。

手数料も安く、複雑な仕組みや、高リスクのものは除かれますので、資産形成をするには

最もリスクが低いカテゴリーに属しています。

が、それでも動くときは基準価格が半分になることもあるのです。

しかも、iDeCoやつみたてNISAは頻繁に売却、購入をするものではないため、売却時期を

研究しようという気持ちを持ちづらい仕組でもありますし、

毎月買い付けは自動で、ドルコスト平均法で買い付けていくため、時期を選ばないという

メリットが強調されるわけで、基本「ほったらかし」なわけです。

そんなiDeCoですから、売却時期を巡り、出口戦略をもって

基準価格を確認している人が多くないのもうなずけるわけです。

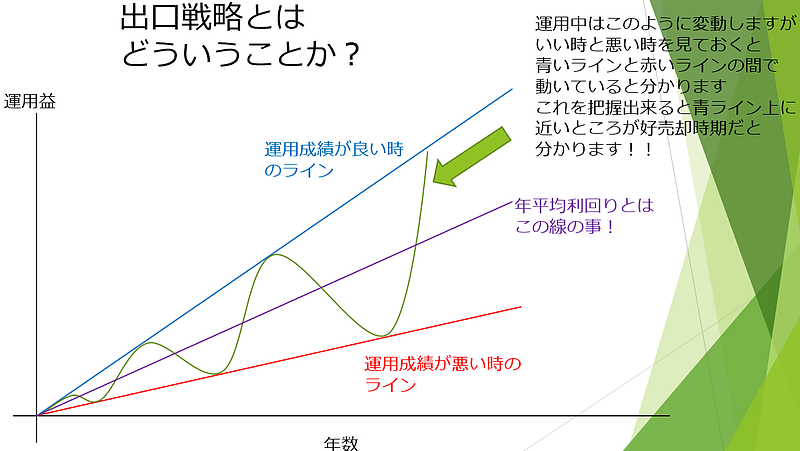

これが出口戦略です。

真ん中の紫のライン、年平均利回りは例えば8%だとすると、

運用がいい時を繋いだ青のラインが12%

運用が悪い時を繋いだ赤のラインが3%

というような記録を付けておいて、なるべく8%~12%の間で

売却できるように見ておかないといけないということです。

これは、ファンドが1本ならそうは難しくないですが、

複数本になると、ポートフォリオの運用益をみて売却時期を探ると失敗します。

なぜなら、株式型ファンドと債券型ファンドを個別に買ってポートフォリオを構築している場合、

値動きが大きく違うからです。

違う値動きを統合したものが、ポートフォリオの運用益になるわけですから

やはり個別のファンドごとに管理しないと良い解約時期を割り出すことは

出来ません。

なお、金融機関で今までの自分の勘定を管理できればいいのですが、

図の様に時系列で管理できるツールを準備してくれているところを私は知りません。

過去一年の動きを確認できたりしますが、長い期間のデータが取れなかったり、

データがCSVでとれても、自分の勘定ではなく、投信そのもの基準価格だったりしますので

要は使えないのです。

では、どうしたらいいのでしょうか?

出口戦略をどう管理するのか

アナログですが、3か月に一度郵送される取引残高報告書で管理する方法があります。

評価損益とお買い付け金額の累計を比較してあげると出した元本に対していくらに

なっているかが3か月ごとに分かりますので、それを繋いでいきます。

手間は3か月に数分間ですね。

私のつみたてNISA生データで作ると、イメージはこんな感じです。

これを繋いでいくと、いい時と悪い時のラインがおおよそ分かりますので、

より良い運用の時に現金化出来るように準備することが出来ますね。

繰り返しになりますが、60歳になったからと言って、さあ売却しましょうとしなくても

いいし、むしろ50歳代から動きを管理して置いて、いいラインで売却できるように

備えることがなによりも大切だということです。

それも、3本の投信を買っていたら、3本それぞれの動きを管理するとよりよい

売却時期を決めることが出来るようになります。