SNS型投資詐欺にご用心

お客さまにお伝えしたいこと

- 金融庁から問題点の指摘を受けている商品

- ファンドラップは2つの費用がかかるため負担が大きい

- 運用に対するコストの違いが、長期の目線で資産運用するのに際して、大きな差につながる

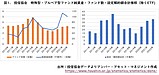

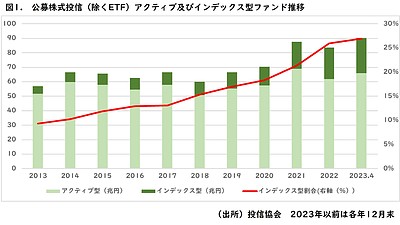

今日金融機関は、幅広い資産へ分散投資を求めるお客さまに対して、ファンドラップの販売に力を入れています。

もともとは大口顧客向けのサービスでしたが、近年は取扱最低金額を引き下げて門戸を広げたことで、契約件数と預かり資産額が右肩上がりで増加しています。

運用の専門家によるお任せ運用ということで人気がありますが、金融庁からコストに対する問題点が指摘されています。

ファンドラップは直接費用として支払う投資一任報酬に加えて、間接費用として投資対象である投資信託の信託報酬やその他の費用・手数料がかかります。そのためお客さまが支払う費用が直接費用と間接費用の2つとなり、負担が大きくなります。

加えてファンドラップはお客様毎のオーダーメイドと言われていますが実態はプランが決められてパッケージ商品として販売されていることが多いです。

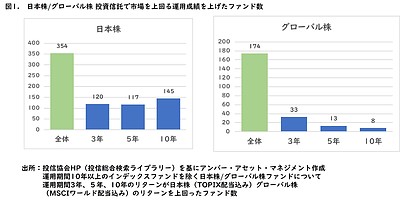

そのため、提供されるサービスに対してコストが見合っていないという指摘です。加えて、長期投資をする際にコストの違いがお客さまの財産成長に大きく影響を与えることになります。

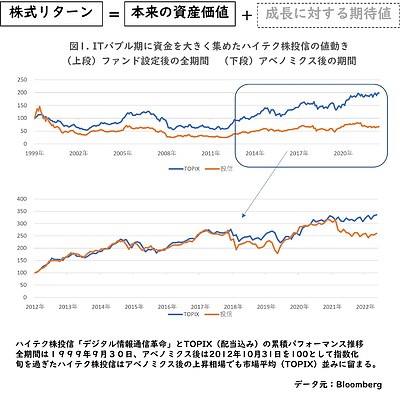

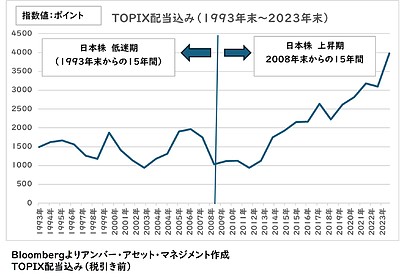

一般的な株式と債券のバランス運用をファンドラップ(投資一任報酬1.65%+投資対象である投資信託の信託報酬1.65%=トータル3.3% 税込み)と投資信託(信託報酬1.65% 税込み)で行った場合の簡易的なシミュレーションで比較すると、2000年末の100万円の元本が2023年4月末でファンドラップが約1.4倍になるのに対して投資信託では約2倍とコストだけで大きな差になっています。

また、ファンドラップを利用することで本来費用を抑えて運用できる資産に対しても期待リターンに見合わない費用を負担している点も重要となります。

株式に対して比較的リスクが安定している債券(ローリスク・ローリターン商品 信託報酬0.55% 税込み)とリスクは高いが収益性が期待できる株式(ハイリスク・ハイリターン商品 信託報酬1.65% 税込み)を分けて、コストを考慮した運用にした場合、先ほどの簡易的なシミュレーション運用の例で約2.3倍と更に改善する結果となります。

このように長期の目線で資産運用するのに際して、運用に対するコストを考慮することは非常に重要になります。

【関連動画】ファンドラップ(上段:問題提起編 下段:対策編)