今はマイホーム購入のタイミングとしてどうなのか?

「オープンハウス」の住宅ローン不正利用問題

先日、大手ハウスメーカー「オープンハウス」による住宅ローン不正利用の記事が、文春オンラインで掲載されました。

https://bunshun.jp/articles/-/63949

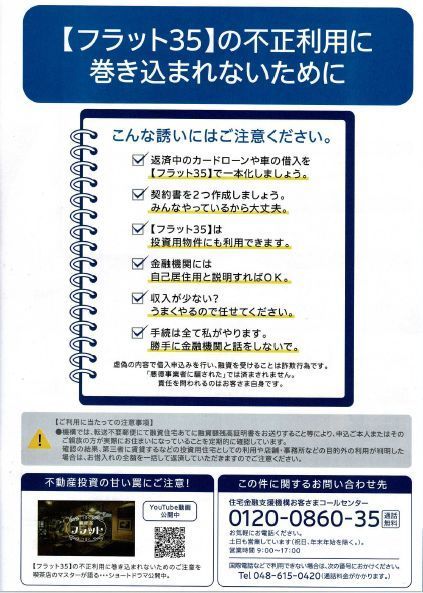

住宅ローン不正利用の問題は以前からあり、近年では2019年にある住宅業者が賃貸目的物件を販売するにあたって、買主にフラット35を不正利用させた案件が100件以上発覚するという、社会問題にもなった出来事がありました。

私は住宅ローンの手続に30年以上関わっていますが、住宅ローンの不正利用の問題は昔から後を絶ちません。

先に結論を言っておきますが、不正行為によって住宅ローンを取り組んだ場合、その責任は住宅ローンを取り組んだ借入者(申込者)が負うことになるので、住宅業者からどんなに勧められても絶対にやめていただきたく思います。

住宅業者が住宅ローンの不正利用を持ち掛ける際の話法

今回の記事では、営業担当者が持家居住者に新規で住宅を売るために「現在居住中の物件で住宅ローンを利用中でも、そこを賃貸にして新たに物件を買いましょう」という内容で話を持ち掛けたようです。

記事では、金融機関は大手都市銀行と書かれていますが、先ほども述べたフラット35(住宅金融支援機構)は2019年の不正利用大量発覚以降、不正利用に対して特に過敏になっていると言えます。

参考に、2023年度のフラット35のパンフレットの最終ページではこのように書かれています。

また住宅金融支援機構は、YouTubeでそれに関するショートドラマを配信しています。

https://www.youtube.com/watch?v=Bn2vabvKIKs

おおむね、営業担当者は以下にあるような言葉で不正利用を持ち掛けるようです。

・みんなやっています

・金融機関には自己居住と言えば大丈夫(購入物件に住民票を移すが本当は住まない)

・手続きは全て私がやります など

後から述べる「不正が発覚した場合のペナルティー」を考えると、これらの言葉には絶対にのらないでいただきたく思います。

今回の記事のように「住宅ローンの返済中に正当な理由なく賃貸にすること」やフラット35の事例のような「最初から賃貸目的で住宅ローンを利用すること」はいずれも住宅ローンの不正利用となるので、次はそれが発覚した場合について述べていきます。

なお転勤などのやむを得ない事情がある場合、金融機関に申し出をして住めない期間を賃貸にするケースはよくあり、これは不正利用ではありません。

不正が発覚した場合のペナルティーは?

住宅ローンの不正利用が発覚した場合、金融機関の判断次第ですが、多くの金融機関では借入残高全額の一括返済を求めると聞きます。

私はフラット35を返済中なので、今回あらためて金銭消費貸借契約書や契約時の書類を見ましたが、やはり「融資対象住宅に自ら居住しなかったときや、融資対象住宅を自ら居住住宅以外の用途に使用したときは、期限の利益を失い、借入要項に定める返済方法によらず、直ちにその債務を返済すること」と明記されています。

しかし金額が多額なので、手持金から一括返済が出来る借入者はほぼいないと思われます。

その場合は物件を売却することが多いと思われますが、それでも残債全額を返済できない場合は自己破産の道を選ぶ人もいるでしょう。

では、住宅ローンの不正利用が発覚した場合、その住宅の販売やローンの手続きに関わった業者はどうなるのでしょうか?

これについては、金融機関から業者に対する金銭的なペナルティーはありません。

ただし金融機関から「信用」を失うことになり、マスコミの記事になると他の金融機関や社会全体にも知られることから、今後の業務に支障をきたすのは間違いないでしょう。

事実を隠して私に事務手続を依頼してきたこともあります

私は住宅会社を退職後に独立して13年、住宅ローンの事務サポート業務を行っていますが、これまでに業者から住宅ローンの不正利用に加担させられそうになったことが何度もあります。

まず業者から「実際は賃貸にするけど住宅ローンで融資実行までの手続きをしてほしい」と包み隠さず言われたことがありますが、それは依頼された時点で断っています。

また業者によっては、私に事実を告げずに手続きを依頼してくるケースもあります。

しかし事実を隠されても、手続きの途中でほぼ分かるのです。

例えばこんなことがありました。事例を2つ挙げます。

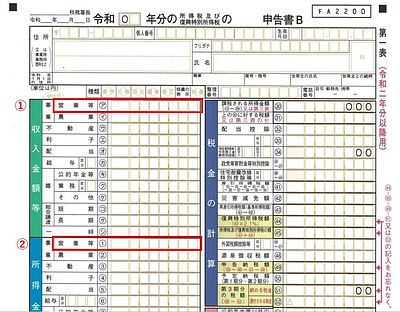

①公共料金の引き落とし指定を拒否

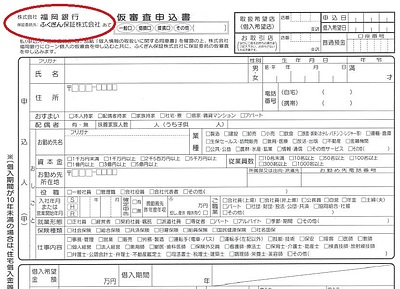

ある銀行に事前審査を申し込んで承認まで取ったのですが、承認の際に「給与振込先口座にその銀行の口座を指定すること、または融資物件の公共料金3項目以上をその銀行の口座からの引き落としにすること」という条件が付けられました。

職場の都合で給与振込先は変更できないとのことだったので、公共料金の引き落とし指定の話をしたのですが、これも出来ないと言うのです。

実際に住むのであれば特に問題はないはずですが、住まないのであれば引き落とし指定に出来るはずがありません。

こちらからストレートに「本当に住むのですか?」と尋ねたら、実際は投資目的であることを言われたので、その後の手続きはお断りさせていただきました。

②銀行系のカードの契約が出来ない

融資承認の際に「その銀行のカード(クレジットカード、デビットカードなど)の契約をすること」という条件が付きましたが、それには対応出来ないとの一点張りでした。

それらのカードは金銭消費貸借契約の時に同時に契約をします。

契約の住所は融資物件の住所(新住所)です。

実際に住まないのであれば、契約できないのは当然です。

カードは書留などで届き転送不可なので、送られても受け取れない可能性があり、そこから実際に住んでいないことが発覚する可能性があるからです。

これも実際に住まないことが分かった時点で、その後の手続きをお断りさせていただきました。

まとめ

他にも「契約書などの書類の改ざん」「団体信用生命保険で病歴があるのに告知しない」などの不正があります。

これらは金融機関をだまして融資を受けることになり、詐欺行為とも言えるのです。

しかし住宅ローンのお金の貸し借りの当事者は、金融機関と借りた人です。

販売に関わった住宅業者は当事者ではなく、第三者です。

よって不正が発覚した場合、責任は全て借りた人が負わなければなりません。

それによって生活が破綻するケースも考えられます。

なお投資物件購入の場合は、そのためのローンを利用するべきです。

事業用ローンであるため住宅ローンよりも高い金利が適用されますが、後々のリスクを考えるとそこは妥協しないといけません。

住宅業者から言われても、住宅ローンの不正利用は絶対にしないでください。