自営業者の人が住宅ローンを取り組む場合

住宅ローンの事前審査でチェックされるポイントとは

以前のコラムで「住宅ローンの審査は事前審査と本審査の2段階」と述べたことがありますが、そのうちの事前審査についてです。

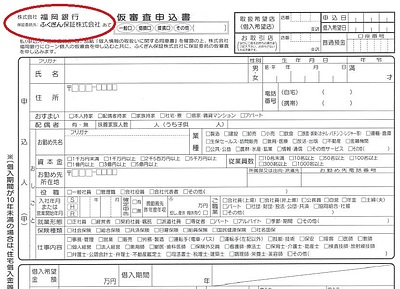

銀行が住宅ローン事前審査の申込みを受け付けると、銀行と保証会社の両方で審査をします。

まずは銀行内部で審査をして、その次に保証会社で審査をするという流れです。

よほどのことがない限り、申込み書類は銀行から保証会社にまわります。

よほどのことの例として言えば「その銀行からの借入で過去に事故歴があった」「過去に口座売買(マネーロンダリング)をした人物として記録があった」などです。

ただしこれらの理由は銀行からは教えていただけません。

私がこれまで申込み手続のサポートをしてきた案件の中でこのようなケースがありましたが、銀行の段階で否決になったことからあらためて申込者に確認をしたら、そのような事実が分かった次第です。

保証会社の審査では様々なポイントをチェックされます。

主なチェックポイントは以下のとおりです。

①申込者の年齢

②家族構成

③勤務先の内容

④勤続年数

⑤既存のローンの内容

⑥返済負担率

⑦個人信用情報

⑧購入物件(担保物件)の内容

これらのポイントの見方は保証会社によって異なります。

よって同じ申込み内容でも、保証会社A社では審査に通らなかったが保証会社B社では審査に通った、ということがよくあるのです。

次に上記チェックポイントの番号順に説明をいたします。

①申込者の年齢

マイホームを購入して住宅ローンを取り組む人の年齢層として多いのは30代や40代です。

それらの世代よりは少ないですが、50代の人が申込むケースも当然あります。

しかし申込人が会社員の場合、申込み時や融資実行時の年齢が上がるほど定年退職までの残り年数が短くなるので、審査の見方が変わることがあります。

それは保証会社によって様々ですが「50歳を超えたら」「55歳を超えたら」などがラインのようです。

そのような場合は、これから住宅ローンの返済において「定年退職時で残債がいくらくらいか」「退職金はいくらほど見込まれるか」「定年退職後の仕事や収入は」などに加えて「マイホーム購入にあたって自己資金がいくらか」「手持金がいくらか」などを入念に見られることもあります。

②家族構成

審査では子供の人数などの家族構成をチェックポイントとして見る保証会社もあります。

例えば夫婦の所得合算で審査基準ぎりぎり一杯の融資額を申込んだところ、子供の人数や年齢によってはこれから教育等にかかるお金のことを想定すると返済に懸念が見られる、ということで審査結果が厳しくなることもあるのです。

また家族がいない単身者も、一時期フラット35を利用しての不正融資が多発したことから、審査での見方が厳しくなった保証会社もあります。

③勤務先の内容

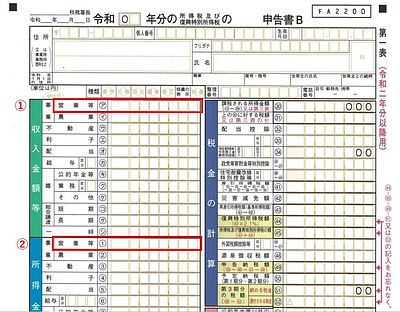

フラット35だと申込者の就業形態や勤務先内容などを平等な視点で見ますが、民間の金融機関だと申込人が従業員か会社役員か個人事業主かなどによって審査の仕方が変わります。

また公務員なのか勤務先が大手なのか中小企業なのか、中小企業であれば業歴が何年なのかなども審査時のチェックポイントとなります。

最近ではコロナ感染が流行し始めた2年前頃は、飲食業の経営者や従業員に対してこれまでより厳しく見られた時期がありました。

④勤続年数

フラット35であれば勤続年数に関する審査規定はありませんが、銀行の住宅ローンだと多いのが「現在の勤務先での勤続年数が1年以上」「自営業者の場合は事業の開始から2年以上(または3年以上)」という規定です。

しかし現在は転職する人が以前よりかなり増えているので、会社員については必ずしもこの規定通りでないと申込みが出来ないということはありません。

同業種での転職やステップアップ転職など状況次第では、勤続年数が1年未満でも申込みを受け付け、審査で承認が取れることもあるのです。

⑤既存のローンの内容

事前審査の申込みをする時点でマイカーローン、教育ローン、カードショッピングの分割払いなど、既存のローン返済がある人をよく見ます。

住宅ローンの審査に関するコラムの中で、マイカーローンがあるだけで審査が不利になると記述する筆者がいますが、一概にそうとは言えません。

詳しくは次の⑥で述べますが、カードショッピングのリボ払い、カードローン、カードキャッシングなどは審査の印象においてマイナスポイントになることがあります。

しかしその捉え方も銀行や保証会社によって様々だと言えます。

⑥返済負担率

返済負担率とは、住宅ローンの年間返済額と、住宅購入後も返済が続くローン(マイカーローンや教育ローンなど)の年間返済額を合計した金額が、年収に対して何%であるかです。

保証会社によって「年収が300万円以上であれば〇〇%以内」「年収が400万円以上であれば〇〇%以内」などの規定があります。

先ほどの⑤で述べましたが、住宅購入後も返済が続くマイカーローンや教育ローンなどがあっても、年収に対してトータルの返済額が規定以内であれば、審査にはさほど影響がないと言えるでしょう。

なお保証会社の中には、住宅ローンの返済額を実際の適用金利(例:1%以下の変動金利)で計算するのではなく、3%や4%の「審査金利」で計算するところもあるので注意が必要です。

⑦個人信用情報

保証会社が審査の申込みを受け付けたら、以下の3社が登録している個人信用情報を調査します。

・全国銀行個人信用情報センター(KSC):銀行からの借入に関する情報

・シーアイシー(CIC):クレジットカード会社、消費者金融、銀行、携帯電話会社などからの借入に関する情報

・日本信用情報機構(JICC):シーアイシーと同様だが中小規模の消費者金融も含めた借入に関する情報

各社に登録されている情報は、契約日、借入金額、返済回数、毎月の返済状況など、借入に関して詳細な情報が記録されていると思っていただいて構いません。

情報は、そのローンを完済してから5年間残っています。

保証会社によって個人信用情報の見方は様々ですが、住宅ローン審査においてかなり重要な項目であることは間違いありません。

⑧購入物件(担保物件)の内容

事前審査の段階では、一戸建であれば主に敷地の接道状況や建ぺい率・容積率などをチェックし、マンションであれば主に築年数や専有面積などをチェックします。

特に中古マンションは保証会社によって担保としての見方が異なります。

ここで担保としての規定を満たしていなければ、申込人の内容に問題がなくても審査に通らないことがあるのです。

このように住宅ローンの事前審査においては主なチェックポイントがありますが、それは保証会社によって見方が様々なので、内容次第ではA社の審査には通らなかったがB社の審査だと通ったということはよくあります。

審査に通らなかったとしても「諦めるのはまだ早い」かもしれません。