【ウクライナ侵攻】戦争開始による株式市場への影響と今後の焦点は?

こんにちは、WealthLeadの濵島です。

今回も前回に引き続き高校生の金融教育についてのコラムとなっています。Part3の今回は4章の資産形成についてまとめてみました。高校生の授業とはいっても大人の方が見てもかなり勉強になる内容が詰まっています。ぜひ最後までご覧ください。

前回までのコラムはこちらです。併せてご覧ください。

Part1:https://mbp-japan.com/tokyo/we

Part2:https://mbp-japan.com/tokyo/we

<なぜ資産形成が必要なのか?>

まず、なぜ資産形成が必要なのかを高校生に投げかけるところから始まります。

前回解説した家計管理で学んだ「貯蓄」をしっかりと行ったうえで、現在の金利情勢や、物価上昇(インフレ)などに触れ、資産形成の必要性を説いています。

また、人生100年時代と呼ばれるこの時代では、皆それぞれが自由に生きることができます。資産形成だけでなく、語学やPCスキル、資格取得などの自己投資を行うことで自らの稼ぐ力を高めることの重要性にも触れています。

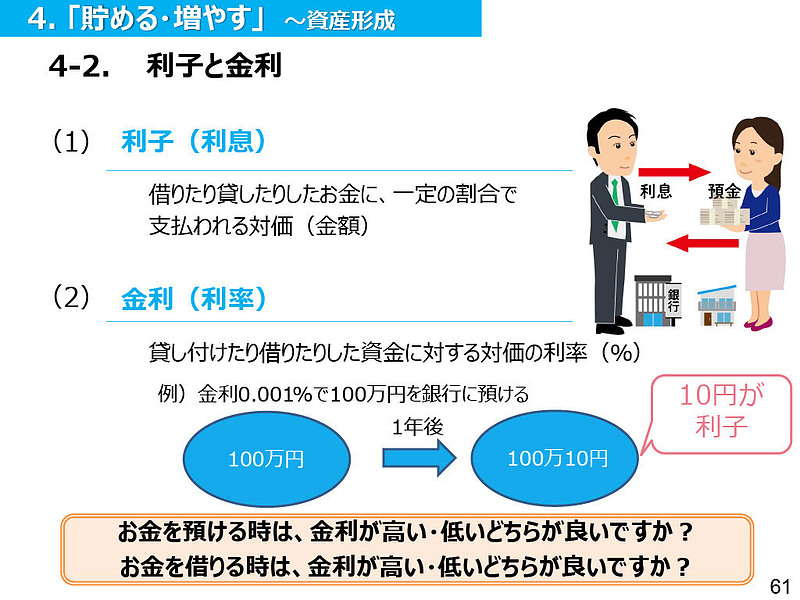

<利子と金利>

次のページでは、知っているようで知らない「利子と金利」についても解説しています。

利子というのは、貸し借りがあったお金に、一定の割合で支払われる具体的な金額のことを言います。一方の金利は、いわゆる利率です。貸し借りがあったお金に対する利子のパーセンテージのことを言います。銀行の預金金利が0.01%というのがこれにあたります。

もちろん、お金を預ける時は金利が高い方が良いですし、逆に借りる時はひくいほうが良いですよね。

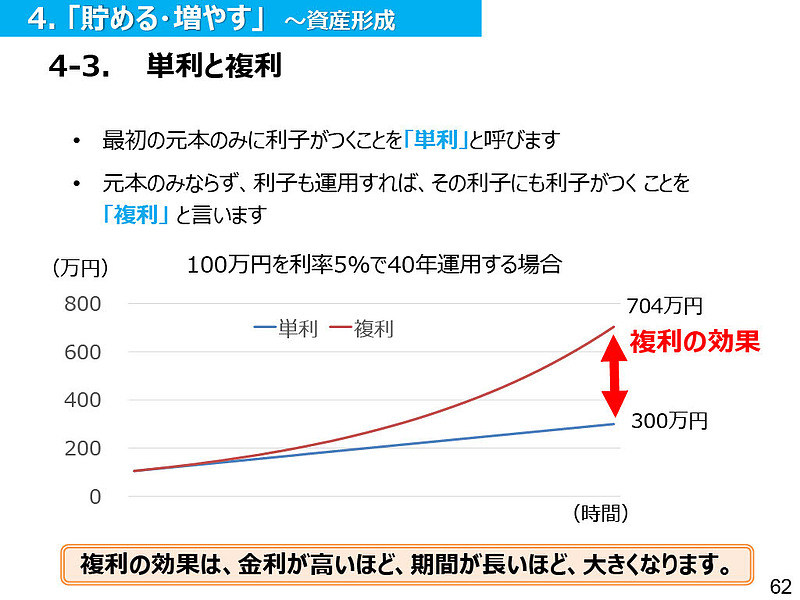

単利と複利もとても大切です。

「単利」というのは最初の元本のみに利子がつくことを指しています。一方、運用を継続して最初の元本だけでなく、利子にも新たに利子が付くことを「複利」といいます。

スライドにグラフがありますが、100万円を利率5%で40年運用した場合は単利と複利とではどのようになるかという例です。

単利の場合には、毎年「元本の100万円にのみ5%の利率」になるので、毎年5万円の利子が得られます。複利の場合では、初年度は同じく利子は5万円ですが。2年目には「元本と初年度の利子を足した105万円に5%の利率」になるので、単利のときよりも多く利子が獲得できます。このように複利の運用を長く継続すればするほど、大きく増えるということが分かりますね。この複利の効果について、物理学者であるアインシュタイン博士が、「人類最大の発明だ」という言葉を残したと言われています。

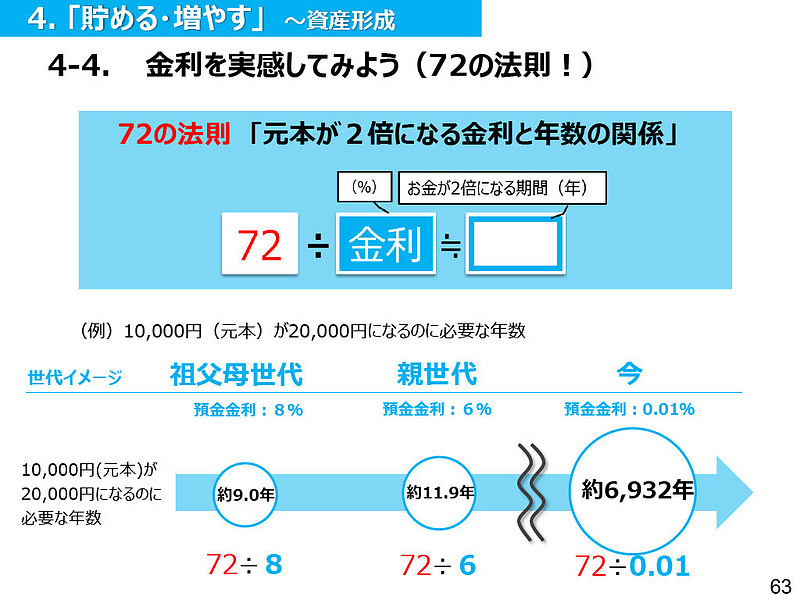

では、複利の効果が実際にどれほどのものかを実感しようというのが次のページです。

運用の世界には「72の法則」というものがあります。これは「元本が2倍になる金利と年数の関係」を示したものです。式で表すと「72÷金利=お金が2倍になる期間」となります。

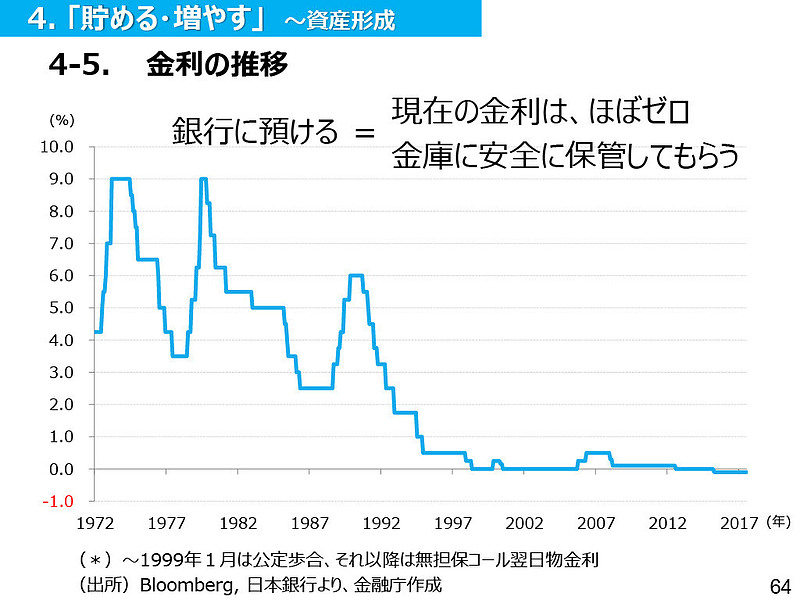

具体的に見てみましょう。今の高校生のおじいちゃんおばあちゃん世代のころだと、銀行預金に8%も付いていた時代もありました。親世代でも大体6%程です。式に当てはめて計算してみると、祖父母の時代はおおよそ9年、親世代の6%だと12年ほどで元本が倍になっていたということが分かります。今は0.01%程度しかつかないので、なんと元本が2倍になるのに6932年!もかかってしまいます。

このグラフは金利の推移です。

高校生たちには想像もつかないでしょうが、日本にも高金利の時代が過去にはありました。現在では、銀行にお金を預けるということは、「安全に保管しておいてもらう」程度の意味しかありません。

<金融商品の選び方と特徴>

さて、ここからは金融商品の説明に入ります。

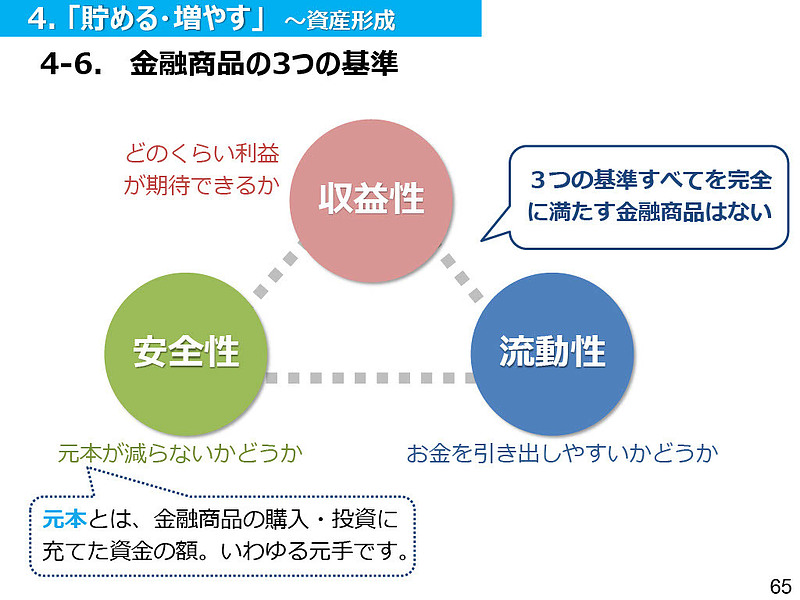

金融商品を選ぶ基準は3つです。一つ目は収益性。「どれくらい利益が期待できるか」ということです。2つ目は安全性。「元本が減らないかどうか」ですね。3つ目は「流動性」。「お金を引き出しやすいかどうか」です。ここで大切なことは、「この3つをすべて完全に満たす金融商品は存在しない」ということです。

次に主な金融商品について説明されています。

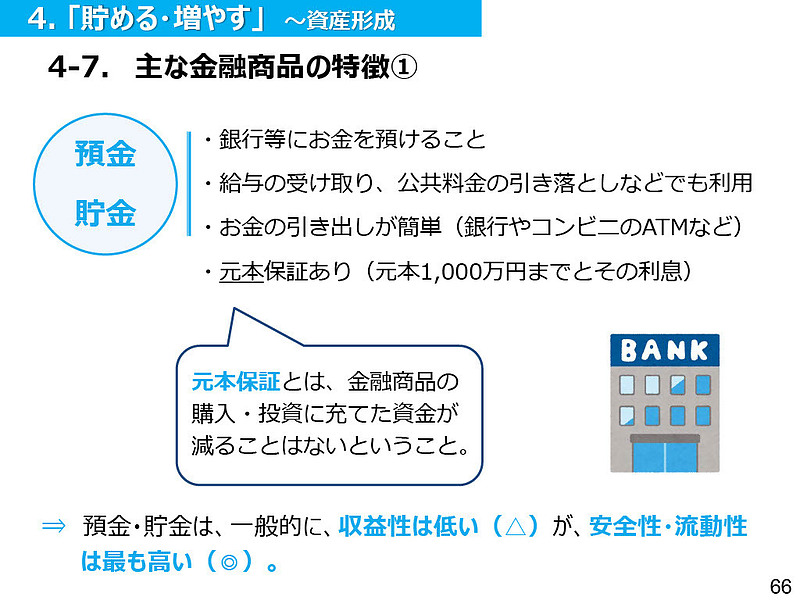

【銀行預金】

給与の受け取りや、お金の引き落としなど、お金のやり取りに幅広く利用されています。収益性は低い一方で、1,000万円までの元本保証と、いつでも引き出しができる流動性の高さが特徴的です。まとめると、収益性は△。安全性、流動性は◎となります。

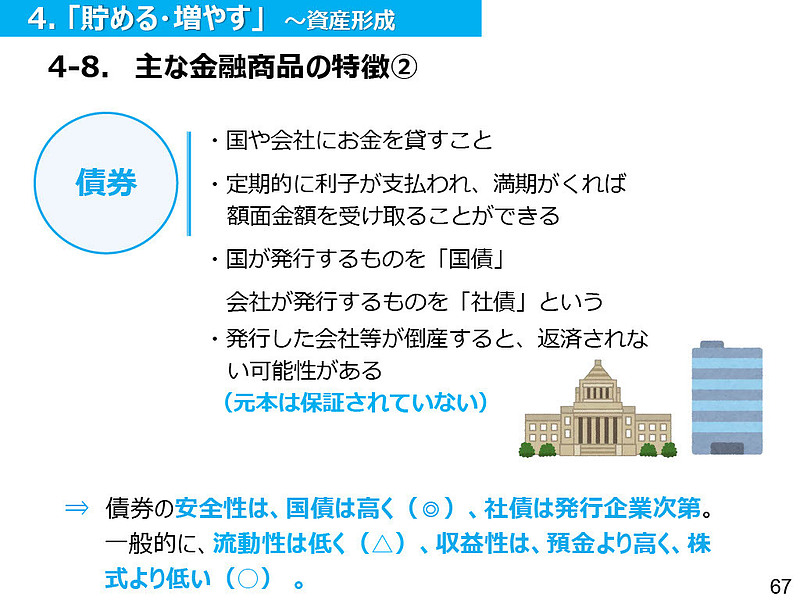

【債券】

債券は国や会社にお金を貸すことを言います。あらかじめ利率と、満期までの期間が決まっており、定期的な利子の支払いと、満期が来れば元本がそのまま返ってくることが約束されています。発行したところによって名前が変わり、国が発行すれば国債、会社が発行すれば社債となります。注意点は、「発行したところが倒産していまうと、利子の支払いがされなかったり、元本が返還されない可能性がある」という点です。

まとめると、安全性は国債は◎、社債は発行する会社によります。一般的には流動性は△。収益性は預金より高く、株式より低い〇となります。

【株式】

株式は会社が発行しているもので、株式を購入することでその会社の株主になることができます。株主になると、その会社が上げた利益に応じて配当を受け取ることが可能です。一方で、会社の業績や、景気などによって株式の価値が変動することがあるため、買った時よりも価値が上がっていれば利益になりますし、下がっていれば損失にもなり得ます。

まとめると、高い収益性◎がある一方で、安全性は△。ただし、流動性は〇なので、基本的にいつでも換金することができます。

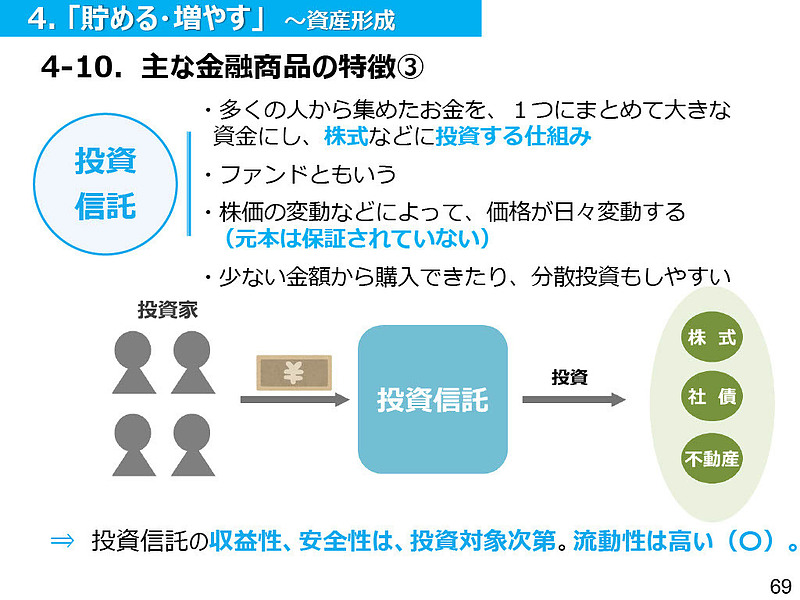

【投資信託】

投資信託の特徴は、多くの人から集めたお金を、1つにまとめて大きな資金して、株式や債券、不動産などに投資する仕組みになっています。投資信託も株式と同じように、価格が日々変動します。また、少ない金額から購入できたり、分散投資されているという点は、投資信託ならではの特徴です。

まとめると、収益性、安全性は投資する対象次第、流動性は〇となります。

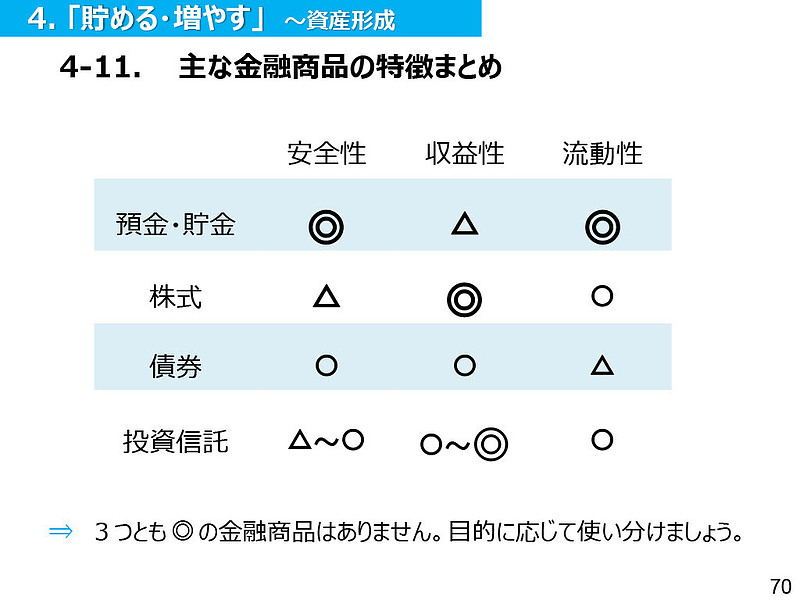

これら4つを表にまとめたものがこちらになります。

ご覧いただくと分かるように3つどれも◎の金融商品はありません。それぞれの金融商品の強み、弱みを補完しあうように組み合わせて、活用しましょう。

<リスクとは>

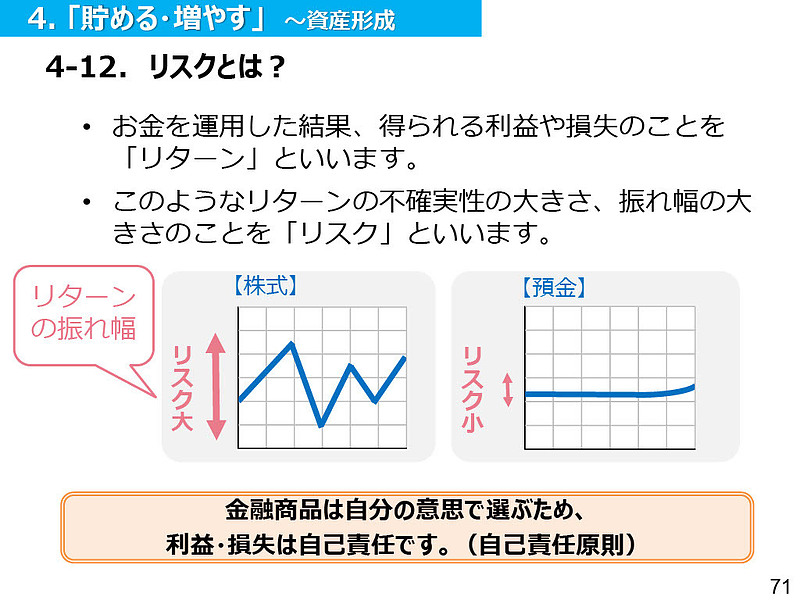

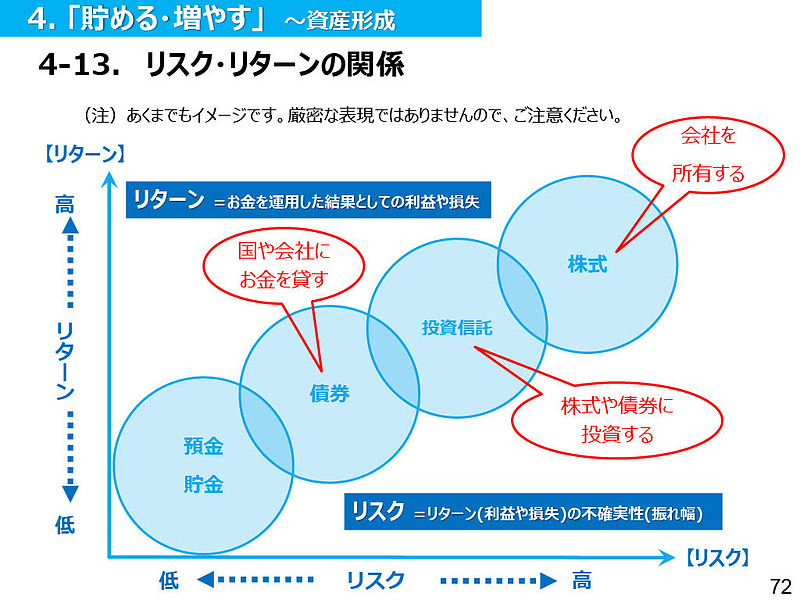

続いて、投資をする上で理解しておきたい、「リスク」について触れています。

投資には利益を得られるリターンがある一方で、リスクもあります。みなさんリスクと聞いて思い浮かべがちなのが、損をするとか、危険とかマイナス方面のことを想像されると思います。

実はリスクというのは、リターンの不確実性、振れ幅のことを言います。

このグラフでは、株式と預金のリスクをそれぞれ示しています。株式は刻々と価格が動きます。大きく上昇することもあれば、逆に大きく下がることもあります。もちろん同じ株式でも、会社によって振れ幅の大小は異なりますが、右側の全く値動きのない預金と比較すると、振れ幅が大きい=リスクが大きい。預金のように振れ幅が小さい=リスクが小さい、となります。

金融商品ごとのおおまかなリスクとリターンが示されています。

投資の結果、利益が出ても損失が出ても自己責任です。金融商品を選ぶときは、リスクとリターンをしっかりと把握して購入するようにしましょう。

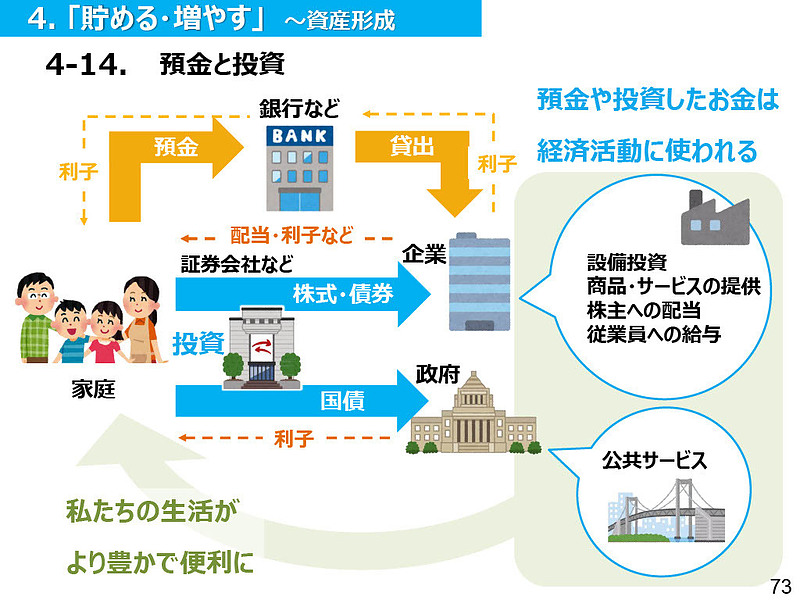

<預金・投資の影響>

また、預金する、投資するというのは個人がお金を預けるためだけ、利益を得るためだけのものというわけではありません。その背景についても解説しています。これは高校生だけでなく、すべての人が知っておくべきことです。

私たちがお金を銀行に預けたり、投資したりするお金は、最終的には企業、国に行きつきます。その企業の経営者は、そのお金を活かして事業を展開します。設備投資をしたり、人を採用したりしてより良い商品やサービスを生み出し、世の中に提供します。その商品やサービスが素晴らしいものであれば、より豊かで便利な暮らしを送ることができるようになります。

素晴らしい商品やサービスを生み出した企業はユーザーや顧客が増え、成長・発展します。その結果、株価が上昇したり配当が増えたりします。つまり、投資した私たちもリターンを得ることになるのです。リターンが得られれば、美味しいものを食べたり、旅行に行くなどして消費が活発になるでしょうし、投資もさらに増えるでしょう。寄付だってたくさんするかも知れません。

このように、預金や投資をすることはお金の好循環を生み出します。良い循環は人も社会も豊かにします。お金の流れをきちんと理解し、状況や目的に応じた投資をしていく、こういった文化を知ることが大切です。

こういった背景まで高校生の時から学ぶことができるというのはとても有意義ですね。

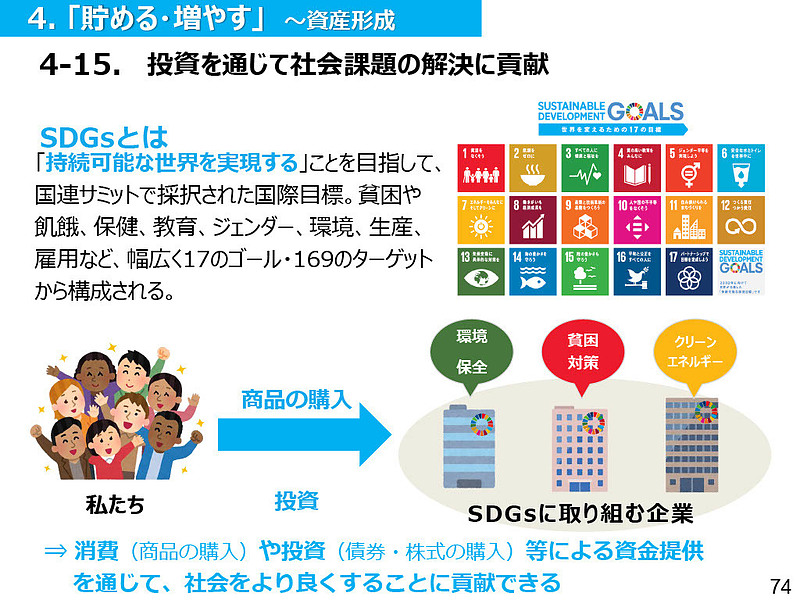

<SDGsとESG投資>

次に、SDGsとESG投資にも触れています。最近よく聞きますよね。

SDGsは「持続可能な世界を実現する」ことを目指して、国連サミットで採択された17の国際目標です。その根底には「誰一人取り残さない」というキーワードがあります。世界中の誰一人として取り残さないためには、世界が一致団結して目標達成への取り組みを進めることが重要とされています。

SDGsの17の目標は、貧困や飢餓などの「社会面」、資源や働き方などの「経済面」、気候変動などの「環境面」という3つの側面から成り立っています。

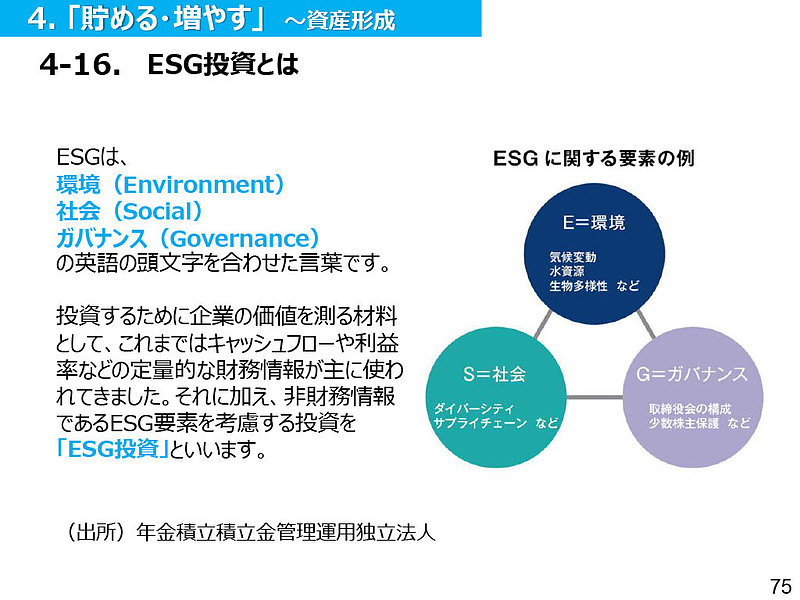

SDGs達成に貢献できる方法の1つとして、「ESG投資」があります。

ESGとは、世界で解決すべき課題である「環境(Environment)」「社会(Social)」「企業統治(Governance)」の頭文字をとった言葉です。

従来は企業の業績や資産負債などの財務情報を重視して投資先を決めるのが一般的でした。しかし、ESG投資では、財務情報以外の「環境」「社会」「企業統治」といった要素にも着目して投資先を選択します。

例えば、「環境」「社会」「企業統治」の観点から、化石燃料、たばこ、ギャンブル、武器関連の企業を投資対象から外し、環境や社会問題の解決に貢献、SDGsに率先して取り組む企業を選んで投資することを言います。

資産運用しながらSDGs達成に貢献できるということですね。

<国が推奨する投資方法【長期・積立・分散】>

実際に投資をする際に気を付けて欲しいことにも触れています。

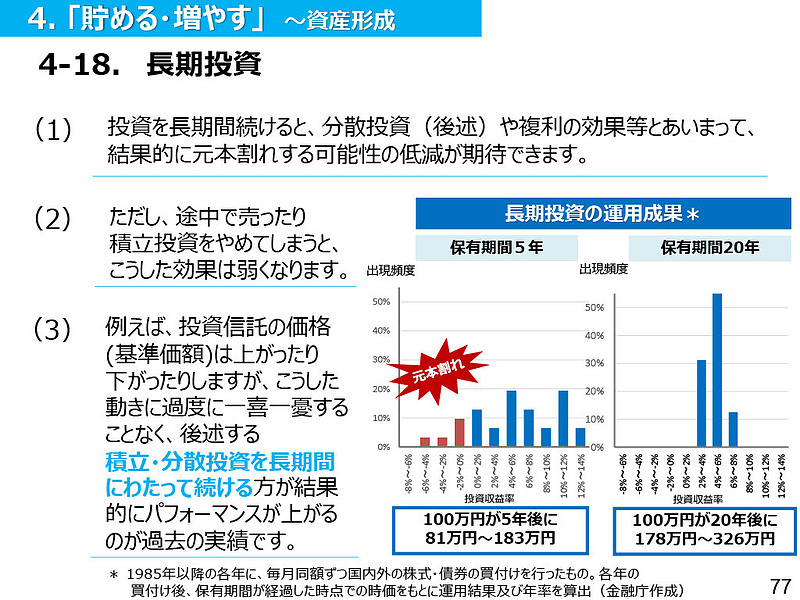

【長期投資】

投資を始めたばかりの方でよくありがちなのが、値動きに過度に一喜一憂してしまい、適切な判断ができなくなってしまうことです。下がったから売る、継続していた投資をやめる。それではせっかく始めた投資が損したままで終わってしまいます。スライドのグラフは、保有期間が5年と20年だった場合の運用成果の分布を示したものです。5年だった場合には、中には元本割れも出てきてしまっていますが、20年保有していた場合には、リターンの大小はあれど、いずれもリターンが出ています。20年持っていれば確実に儲かるというわけではありませんが、過去の実績からすると長期投資の方がパフォーマンスが上がるのです。

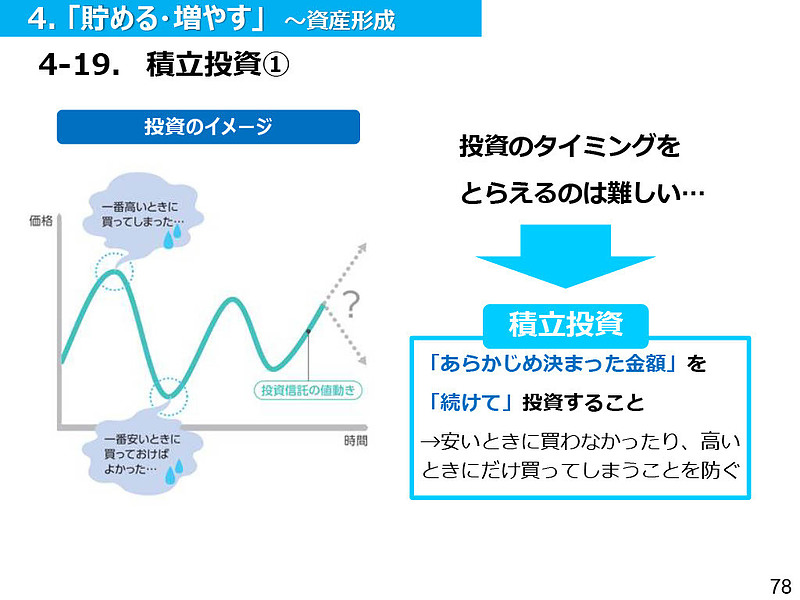

【積立投資】

「1番高いときに買ってしまった」「1番安いときに買っておけばよかった」これは投資でよくありがちなことです。どんなに投資が上手で、プロと言われている人でも相場のタイミングをピッタリ当てることは不可能です。こういった不安に有効なのが「積立投資」です。積立投資というのはあらかじめ決まった額を継続して投資することを言います。

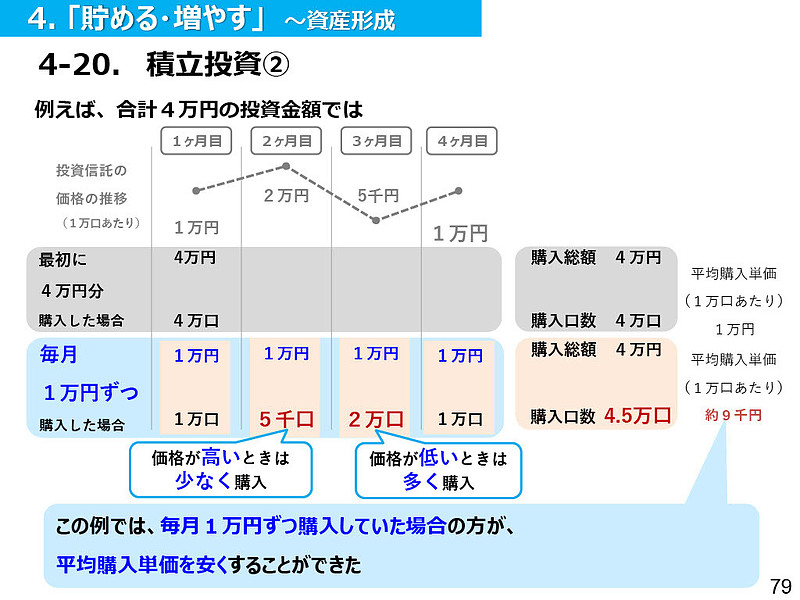

このページでは4万円の投資の例が載っています。

最初に一括で買った時よりも、4カ月に分けて1万円ずつ購入したときの方が、平均購入単価を安くすることができたことが分かります。

【分散投資】

「卵は一つのカゴに盛るな」という言葉があります。卵を一つのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれません。もし複数のカゴに分けて卵を盛っておけば、そのうちの一つのカゴを落としカゴの卵が割れて駄目になったとしても、他のカゴの卵は影響を受けずにすむという言葉です。

投資には2つの分散があります。1つは資産の分散。株式だけに投資するのではなく、債券や、時には預金として持っておくことで合計した価格の変動を抑えるというものです。

もう1つが地域の分散。日本以外にも投資先はあります。先進国であるアメリカや欧州。これから大きな発展を遂げると言われている新興国やフロンティア諸国。分散して投資することで世界経済の成長を安定的に得ることが期待できます。

どの地域の資産にどれくらいの割合で投資するかはその人の属性にもよりますが、これを学んでいる高校生たちには時間という強い味方がいます。家族でじっくりと話し合ってみてはいかがでしょうか。

今回のコラムは以上です。

コラムをご覧の方もここまで詳しくやるのかと驚かれたと思います。大人の私たちでもすごく勉強になりましたね。

それではまた次回のコラムでお会いしましょう。さようなら。