【ワクチン承認】ついにコロナ最終局面か!?

みなさん、こんにちは。WealthLeadの薄井です。

今回は「逆イールド」についてお話していきたいと思います。

逆イールドは一般的にアメリカの景気後退の予兆と解釈されることが多く、今後の市場を占う上での重要なキーワードになっています。このコラムを見てしっかりと理解しておきましょう。

<逆イールドとは>

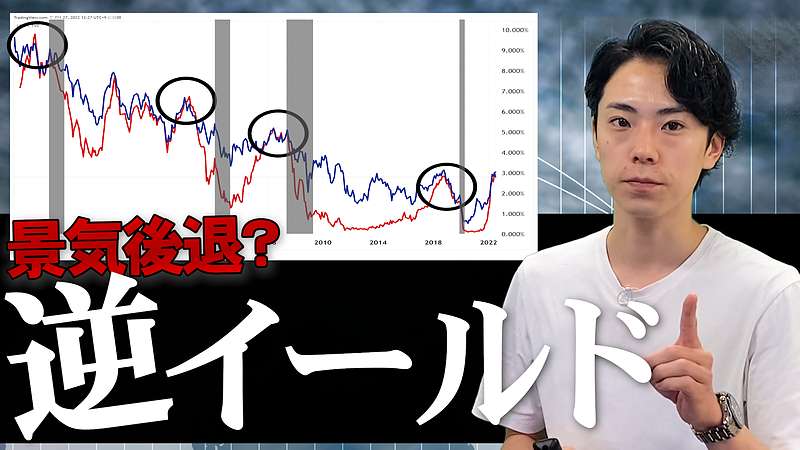

始めにこちらをご覧ください。こちらはアメリカの2年債利回りと10年債利回りの推移を比較したグラフになっています。グラフの中には2年債利回りが10年債利回りを上回っている部分がいくつかあります。このように短期債利回りが長期債利回りを上回っている状態のことを逆イールドと言います。

国債には様々な種類があり、満期までの期間が短いもので3ヶ月、2年、5年など。長いものでは10年から、30年まであります。

一般的には2年債利回りと10年債利回りを比較して、逆イールドかどうかを判断することが多いです。

そしてそれぞれの利回りをつなげてグラフにしたものをイールドカーブと言います。このイールドカーブも現在の金利状態を図るうえで大切なグラフですので、よく覚えておきましょう。イールドカーブの形状には大まかに3種類あり、右肩上がりのグラフ、フラットなグラフ、そして、右肩下がりのグラフが挙げられます。

一般的に、満期までの期間が長い方が利回りは高くなりますので、右肩上がりのグラフが通常の状態とされています。

ではなぜ、逆イールドになることで景気後退が訪れるとされているのでしょうか。

冒頭のグラフに戻って見てみると、過去逆イールドが観測されてから少し経つと、いずれも景気後退が訪れています。

このような過去の経緯があって今では逆イールドは景気後退の予兆とされています。

じゃあ一体それはどういうことなのか。

冒頭の通り、逆イールドの観測には満期までの期間が短いものと長いものを比較しますが、重要なのはそれぞれがどのような経緯で動いた結果、逆イールドなったのかということです。

同じ国債の利回りでも年限によって変動の要因は大きく変わります。

短期債利回り→政策金利

長期債利回り→経済の強さ、需給、短期債利回り

短期債利回りは中央銀行(FRB)が金融政策で決定する政策金利におおよそ連動します。中央銀行が政策金利を引き上げれば短期債利回りも上昇しますし、引き下げれば低下します。

一方の長期債利回りは、以前の動画で金利は経済の体温とお伝えしたように、その国の経済、つまり景気の良し悪しに伴って変動します。また、投資家の売買による債券価格の変動にも大きく影響を受けます。つまり、短期債利回りよりも長期債利回りの方が市場の影響を強く受けやすくなっています。

先ほどのイールドカーブの動きを時間軸に沿って見ていきましょう。

①始めに右肩上がりのイールドカーブだったとします。この形状のイールドカーブは、経済が成長する景気拡大期によく見られます。その場合、基本的に債券は、満期までの時間が長ければ、長いほど回収のリスク・コストの関係上、利回りは高くなります。

そして、景気が拡大し、将来インフレが発生すると予測されると、中央銀行が金融引き締めに動く可能性が浮上します。すると、金利が上がる前に、より長期の借り入れをしておこうという資金需要の動きが強まるため、長期債利回りが短期債利回り以上に上昇していきます。

②そして景気が過熱気味になってきたなと中央銀行が判断すると、政策金利の引き上げを実施します。すると短期債利回りは金利引き上げに応じて上昇します。一方の長期債利回りは、インフレ期待が収まり、景気縮小を視野に入れ始めるため、低下していきます。短期債利回りと長期債利回りの差が小さくなることで、右肩上がりだったイールドカーブがフラットな形状になりました。

③しかし、インフレがなかなか収まらず、利上げによる短期債利回りの上昇によって逆に景気が悪化しかねないとなると長期債利回りはさらに大きく下落することになります。ここで長期債利回りが短期債利回りを下回ると、逆イールドが発生します。

④イールドカーブがフラットな状態、あるいは逆イールドが観測され、そのまま景気後退懸念が大きくなると中央銀行は金融緩和を視野に入れ始めます。金融緩和により、景気が回復するだろうとの見方から長期債利回りは上昇し、元の右肩上がりのイールドカーブに戻ります。

このような流れでイールドカーブは形状を変化させていきます。

今の例の中で逆イールドになるかならないかの原因となっているのは、主に長期債利回りの変動でした。経済の体温である長期債利回りは一般的に景気後退観測が起こると低下するとされており、それによって逆イールドは発生します。つまり、逆イールドの発生というのは将来の景気後退観測が市場から発せられていることを意味し、それゆえに景気後退の予兆とされているんですね。

もちろん、逆イールドがあったとしても、景気後退はせず持ち直す可能性も十分にあります。ただ、過去の歴史から多くの市場参加者が逆イールドを景気後退の予兆と捉えているため、逆イールドの発生をもって投資家が投資資金を市場から回収し始めるなど、自己実現的に景気後退を加速させる可能性もあります。個人的には逆イールドは勝手に形成されるものではなく、今のようにどこに資金を逃したら痛手を被らずにすむかという投資家たちの思惑から形成されるものでもあると考えています。

逆イールド=リセッション、景気後退とすぐに結びつけるのではなく、どのような背景があって短期債利回りと長期債利回りが動いたのかをチェックすることが大切です。短期債利回りは金融政策の動向を、長期債利回りは日々の債券市場の動向をチェックするようにしましょう。

もちろん今説明した例は参考であって、必ずしもこの通りに動くわけではありません。実際にどうなっているのかは皆さんの目で確認するようにしてください。

<まとめ>

- 逆イールドとは長期債利回りが短期債利回りを下回ること

- 必ずしも景気後退が起こるわけではないが、

- 短期債利回りは金融政策を、長期債利回りは債券市場の動向をチェック

2022年7月初旬に発生した逆イールドも依然として続いています。

ちなみにFRBでは逆イールドを観測するのは2年債と10年債ではなく、3ヶ月債と10年債であるとしています。この2つで見ると現状逆イールドにはなっていませんが、2022年5月以降、スプレッドは縮小傾向にあります。景気後退の可能性を考えると、インフレリスクをなんとかクリアした後は、景気対策がテーマになる可能性も十分にあり得ます。FRBの動向には今後も要注目です。

このコラムはYouTubeでも解説しています。ぜひご覧ください。