住宅金融支援機構(旧・住宅金融公庫)の業務委託先って?

「住宅ローンを滞納すると、どうなるのか?」という不安の中で、ここではもう少し具体的に掘り下げた皆様からの質問を例に、いくつかお話しをしてみます。

Q:1回(1か月分)でも滞納するとダメですか?

A:一回の滞納で、極端な手続きを取られる事はありません。

Q:給料は差押えられますか?

A:直ぐにはされません。給料の差押えは法的な根拠(原因)に基づき「裁判所の許可」が必要の為、基本的には「期限の利益の喪失」などに至らない限り、金融機関としては1~2回分の滞納で裁判所に差押えを求めるまではいたしません。

Q:クレジットカードは使えなくなりますか?

A:融資元が異なるので、住宅ローンを1~2回滞納しても、クレジットカードは滞りなく支払っていれば使えます。但し、住宅ローン滞納中にクレジットカードの有効期限が切れるタイミングであれば、カード更新審査でNGになると、新たなカード発行はされません。

また、住宅ローン滞納中に新たなクレジットカードの申込みをした場合、審査では信用情報の開示があり、各クレジットカード会社独自の審査基準で結果は異なります。

Q:借換えは出来ますか?

A:滞納してしまうと、ほぼ不可能と考えてもらって問題ないです。借換え=審査、というステップであり、審査では信用情報開示が行われ「滞納」記録が見つかり、審査NGに至る事がほとんどです。

Q:ブラックリストに載りますか?

A:まず厳密には「ブラックリスト」というリストなど存在しません。これはあくまで、いつの間にか社会一般的に認知されるようになった「表現」の1つという事を知っておきましょう。

さて、具体的には「信用情報機関」において個人の取引状況が明確に記録されているのですが、この中で例えばあなたの、○○銀行から、○○○○万円の融資を、○○年○○月○○日に契約実行という信用情報記録の中で、住宅ローンを滞納してしまうと、○○年○○月○○日に「延滞」に関する記号等で信用情報記録が付き、いわゆる「事故あり」という判断になってしまうという事です。

Q:滞納によって金利や利息は上がりますか?

A:例えば月々の支払額は10万円で、その内訳は元金6万円・利息4万円であり、1回分滞納し、約定日から30日後に支払って滞納解消する場合で、契約上の延滞損害金が年14.5%の定めであれば、30日間支払われなかった元金6万円に対して年14.5%の割合で計算された分を請求される事が一般的です。約715円ぐらいになりますね。

しかし、6回滞納を超えると「期限の利益の喪失」となって一括請求扱いになる為、その時点での元金が2000万円あれば、1日当たり約8,000円もの延滞損害金が発生する事になります。

Q:放置すると、電話や取り立ては?

A:金融機関ごとに回収手順は異なりますが、滞納が何か月でどのように発展するか、一般的な滞納後の流れを説明します。

1~2回(1~2か月)滞納・・・自宅・携帯・会社に電話、ハガキによる督促

3~4回(3~4か月)滞納・・・自宅・携帯・会社に電話、督促状、訪問

5か月分滞納・・・催告書の発行、一括返済請求予告。

6回(6か月)滞納を超えると・・・期限の利益の喪失、債権回収会社又は保証会社に移行手続き

期限の利益の喪失・・・契約書の約定に則り、保証会社による代位弁済や、債権回収会社に移行。その後、保証会社や債権回収会社から自宅・携帯・会社に電話や通知が発行され、任意売却の意思確認、或いは裁判所へ法的手続き、所謂、競売や差押え等。

Q:連帯債務者や連帯保証人への影響は?

A:連帯保証人に直ちに連絡が入る事はありませんが、連帯債務者は同等扱いになりますので、厳しい金融機関であれば直ちに連絡が行く事もあります。

その連絡方法や発展については、上記「放置すると、電話は取り立ては?」でお答えした内容に同じです。

Q:親が滞納しているのですが。

A:このようなご連絡・ご相談は多く頂きます。ご契約者が「親」という事で、家族でどこまで話し合いが出来ているのか、実際の家計はどうなっているのか、親はどう解決しようと考えているのか、またその解決方法は正しいのか、という事になるのですが、当社でお子様からこのようなご質問を頂いた場合には、お子様からご両親に対して、まず当社のホームページや、こちらのページをご覧頂くようにしております。

ご契約者である本人が、住宅ローン滞納について「正しい知識」を知る事が第1であり、その中で、現在の状況を踏まえて「どの手段が自分に適切か?」を見極めていく事になるからです。

多くの方は、当社のホームページや、こちらのページをご覧頂いた後に、具体的なご相談をしたいという事で、親から、或いは家族一緒に当社までご連絡を頂き、解決に向けたご相談・ご対応をさせて頂いております。

Q:妻が知らない間に滞納していた。

A:住宅ローンの契約者はご主人様であるが、住宅ローン含め家計を全て妻に任せていて、ある時、銀行からの督促状や催告書、或いは保証会社や債権回収会社からの通知を受けて、初めて気が付いた!というケース、これは私の金融機関(債権回収会社)での経験でも年2~3件あります。

結論から申しますと、契約者はあくまでもご主人様であり、金融機関の立場では契約者から毎月返済を受けるという事になりますので、知らなかったという理由は一切通用しないのです。

特に私が在籍していた債権回収会社というのは、上記でも記載をした「期限の利益の喪失」後の契約者を対応する機関になりますので、ここまで来てしまうと、ご主人様の勤務先や収入には全く変化が無いとしても、もはやどうにもなりません。一括返済、任意売却、競売、いずれかの選択しか出来ず、しかも信用情報機関上でも「滞納」や「期限の利益の喪失」に関する記号が付き、金融事故履歴のある方になってしまっています。

気づいた時点で、即、当社までご連絡・ご相談を頂く事をお勧めいたします。

Q:滞納理由が、病気・ケガの場合は?

A:病気やケガで、一時的に働く事が出来なくなり、収入が減る為、返済が厳しくなるという方は、その診断書や証明できる書面を持って、銀行に相談へ行って下さい。

回復するまで返済を¥0とう事は不可能ですが、回復し収入が元に戻る見込みが1年以内等であれば、その間は「利息」だけのお支払いなど「契約変更」手続き、通称「リスケ」と言ったりしますが、この対応が可能です。

しかしキーワードは「回復見込みや時期が明確」である事です。

というのも、例えば精神的な疾患等により回復見込みが不透明であったり、大きな病気、大きなケガを患い、退院しても同じ職で復帰が困難の為に、収入は回復しないといった場合には、「契約変更」が受けれない事もあります。とても辛いですが、対応出来ないと伝える金融機関側も辛いです。この場合、ご家族の協力で引き続きお支払いを継続されるか、任意売却を実施するか、どちらも対応出来ないとなれば競売となってしまい、債務が残った場合には請求もされてしまいます。

債権回収会社に勤務していて、どれだけ「保険」が大切かというのを本当に思い知らされました。このような状況の方に、一括返済、任意売却、競売、いずれかの手段しかないと伝える事は、本当に辛かったです。

Q:滞納理由が、死亡の場合は?

A:まず真っ先に「団体信用生命保険」の加入状況を確認して下さい。継続加入されていれば保険適用となり、住宅ローンは全て保険によって支払われます。

但し、債権回収会社でよくあった事例は、「団体信用生命保険」が「未払いによる強制解約」になってしまっている方。これは、どうにもなりません、相続対象の方が一括返済するか、任意売却を選択するか、或いは競売という事になってしまいます。

何故、こういう事が発生するかというと、特に住宅金融支援機構(旧住宅金融公庫)の場合、過去の商品では「団体信用生命保険」の支払いが毎年1回という事で、この金額が大きくて支払えなく放置してしまい、いつの間にか「未払いによる強制解約」に至ってしまっていたというケースです。

契約者がご主人であった場合、妻、子、親、孫、兄弟など相続対象者に対し、請求が発生してしまいますので、注意が必要です。

Q:住宅ローン滞納=自己破産になりますか?

A:イコールにはなりません。

自己破産とは、収入に対して負債の大きさやバランスが合わなく、支払う事が不可能になった場合、弁護士や司法書士に依頼をして裁判所へ許可を求めるものです。

滞納の原因や、今後の見通しによっては、自己破産を選択される方もいらっしゃいますが、住宅ローンの返済が出来なくなり、きちんと任意売却を選択した場合は、残ったローンについて金融機関も分割返済など柔軟に対応して頂けるので、滞納=自己破産という結論にはなりません。

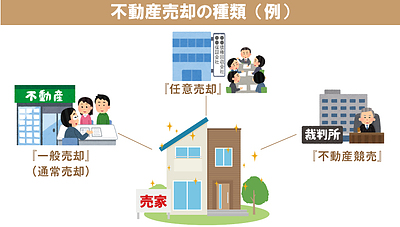

Q:滞納した場合、不動産の売却は出来ますか?

A:出来ます。

しかし、「一般売却」と「任意売却」という2つの手段に分かれます。

「一般売却」の場合・・・

(1)売却額で、住宅ローンの完済が出来る事。

(2)売却額で、住宅ローンの完済が不可能でも、自己資金で一括返済が可能である事。

(3)上記(1)又は(2)を、「期限の利益の喪失」までに実施出来る事。

という条件になります。

「任意売却」の場合・・・

上記の(1)又は(2)を満たしても、「期限の利益の喪失」した後の売却になった場合は「任意売却」になります。これは、「抵当権抹消」に関する書類の取扱いが銀行ではなく、保証会社や債権回収会社になっているからです。

こうなると「延滞損害金」の発生が毎日膨大である為、とにかく売却する場合は、迅速且つ適正価格で売却を実現出来る、大手や地元不動産会社の中でも一流の営業マンに依頼する事が1番良いです。

Q:夫の住宅ローン滞納で、離婚したいのですが。

A:離婚原因は様々ですが、まず最初に見極めるべきポイントは「不動産の名義(所有者)」と、「住宅ローンの契約者(連帯債務者・連帯保証人)」が、それぞれどのようになっているかです。

その上で、「売却」するのか、「どちらか一方が住み続ける」のか、または「財産分与」はどうなるのか、という判断に結び付いていきます。

結論、ご相談のタイミングは早ければ早いほど選択肢が多い。

住宅ローンの返済が出来ない、滞納してしまった、という相談の中身は、様々な要因がありますが、ご相談を頂くタイミングは早ければ早いほど選択肢が多いのが事実です。

1人で悩んでいても、正しい答えは見つかりません。昨今、インターネットで調べても、どれが正しい答えなのかわからないのが実情です。

住宅ローンの返済に困った時は『任意売却Dr.』までご相談下さい。

正しい解決方法がきっと見つかります。