年収103万円の壁とは?年収と所得は違う!

おはようございます。行政書士 ファイナンシャルプランナーの河村修一です。

ファイナンシャルプランナーへのご相談

行政書士へのご相談

以前、「セミナー」を行っていた時のお話です。お子さんと同居しているお母様が参加されていました。お母様は、お子さんとは「生計は別」だそうです。そのお母様(70歳後半)から以下のような質問を頂きました。

小規模宅地等の特例と世帯分離

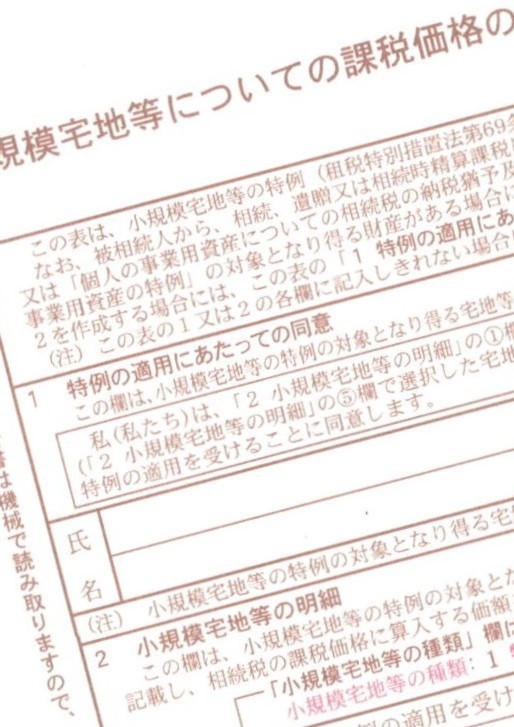

(Q)「小規模宅地等の特例」と世帯分離(世帯分離の関連記事)についてです。「世帯分離」をした場合、万一、相続が発生すれば「小規模宅地等の特例」は使えないのでしょうか。お母様は、お子さんと同居しており自宅は母親の名義です。お子さんは未婚で正社員として働いています。最近、お母様自身が体調を崩し、いつ何があってもおかしくないと思い、相続について考え始めたそうです。お母様の収入は年金収入のみで、資産は、預貯金と自宅(130㎡)が23区にあります。万一、お母様が亡くなった時には、相続税がかかるため、「小規模宅地等の特例」を使うことによって相続税が軽減もしくはかからなくなるそうです。「小規模宅地等の特例」とは、ざっくり言うと「配偶者」か「亡くなった方と一緒に自宅(330㎡まで)に住んでいた親族」が相続した場合には8割引きの額で相続できます(その他に家なき子特例があり)。詳細は国税庁のホームページをご参照ください。現在は、「世帯主」はお母様でお子さんは世帯員になっています。すでに、お子様は自立しており、生計は別であるため「世帯分離」をしようかと考えています。ここで「世帯分離」をした場合、万一、相続が発生すれば「小規模宅地等の特例」が使えなくなるのではないかと心配とのことでした。

同居の実態での判断

(A)「小規模宅地等の特例」は相続が発生した時にお母様とお子様が一緒に住んでいたか否かです。住民票ではなく実際に一緒に住んでいたか実態をみます。よって、「世帯分離」をしたからといって「小規模宅地等の特例」が使えなくなるわけではありません。あくまでも実際に同居している実態があれば「小規模宅地等の特例」は使えます。

まとめ

「小規模宅地等の特例」(国税庁 小規模宅地等の特例の概要)は、「実際に一緒に住んでいたか否かの実態」をみることになります。詳しくは、身近な税理士や専門家に相談してみましょう。※本事例はわかりやすいように加工編集しています。