お世話になりました。11/08(土) ; FPフォーラム 2025 in 長崎

『思秋期に抱くMyスキーム』 (老後資金計画)

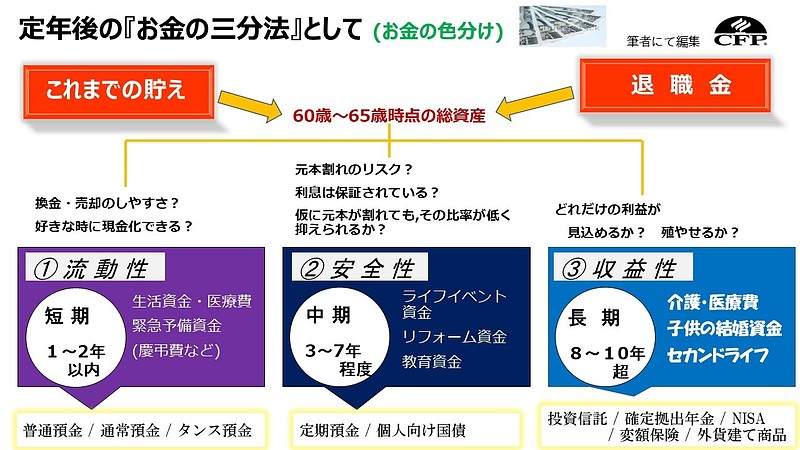

『老後資金を三つに《目的別》に分けてみましょう』

老後の資金計画を立てるに、まずは《使いみち》(支出)を考えていきましょう。

老後に出ていくお金として、大別すると

・《生活資金》

・《ライフイベント資金》

・《介護費用》という三つに分類できます。

【生活資金】

一つ目は⇒ 生活資金..

食費や住居費といった日常生活費、趣味や旅行に使う費用~医療費も含めて考えていきます。

〔医療費〕

医療費について、一般的に『70~74歳では自己負担が2割』に、『75歳以上では1割』・・と、現役世代よりも費用負担が軽くなる現 ; 社会保障制度です。

高額な医療費がかかった場合は⇒『高額療養費制度を活用し、全体として大きな出費を抑えることが可能』であり、『医療費単体での、大きな金額を備える必要性は必ずしも高くない』ともいえます。(それぞれの家庭環境 ; 諸事情を認識する必要大)

〔配偶者死亡のリスク〕

配偶者が亡くなった場合、その後の1人分の生活費については⇒『夫婦2人の時の7割程度で見積もっておく』考え方が理想的といえます。(それぞれの家庭環境 ; 諸事情を認識する必要大)

〔生活資金を賄うためのお金〕

生活資金を賄うお金として、基本的に⇒『65歳までの就労収入』~『65歳以降は公的年金』と踏まえていきましょう。

足りない分として→『アルバイトなどで就労収入を確保する』『場合によっては、手元資金を当面の生活資金に充てる』…夫婦のいずれかが『・年金の繰下げ受給制度 を活用し、受給額を増額する』ことなども、方法として考えられます。

【ライフイベント資金】

二つ目は⇒ ライフイベント資金..

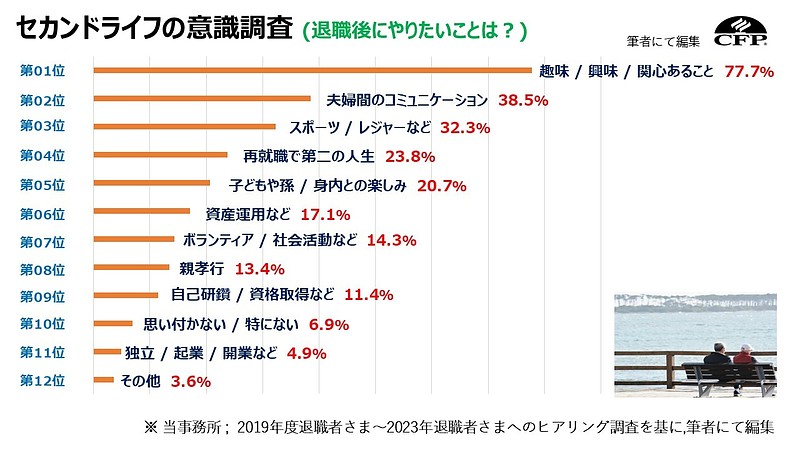

いかがでしょうか、60代~70代前半までは

『意外とライフイベントの多い時期』といえます。

・子どもの結婚

・孫の誕生などの資金援助

・自宅のリフォーム

・車の買替え・・・など、大きな出費を伴うイベントが目白押しで⇒『定年で収入が減るにもかかわらず、支出が増えがち』といえます。

イベントごとの出費によって、生活資金や介護費が圧迫されることがなきよう⇒『必要に応じて、ライフイベント関連の出費を抑える工夫』も検討が必要ですね。

【介護費用】

三つ目は⇒ 介護費用..

生命保険文化センター

→「生命保険に関する全国実態調査 令和03年」によると、介護費用は『01ヶ月平均・約8万3,000円・平均介護期間が05年01ヶ月』・・。個人差の大きい費用となりますが、その平均介護費用・期間によると、予測できる1人あたりの介護費用は・約506万円超..ほどの試算となります。

(生涯、介護なき場合ももちろん可能性あり また、介護時に施設利用の場合など上述と視点を変えていく必要性が考えられます)

イメージしてみましょう

↓

補足としてお伝えします・・

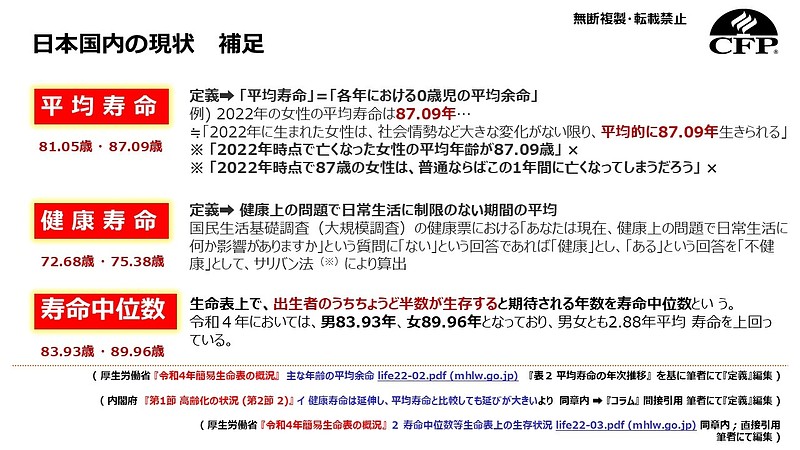

【平均寿命】の定義は

⇒ 『各年における0歳児の平均余命』です。

例えば『2022年の女性の平均寿命が87.09年』と公表されました。

これは

⇒ 『2022年に生まれた女性は、社会情勢など大きな変化がない限り、平均的に87.09年生きられる』ことを意味します。

即ち

⇒ 「2022年時点で亡くなった女性の平均年齢が87.09歳」 ×という意味でなく、且つ「2022年時点で87歳の女性は、普通ならばこの1年間に亡くなってしまうだろう」 ×という極めて失礼な意味合いでもない..と認識ください。

・《生活資金》

・《ライフイベント資金》

・《介護費用》の支出として、想定される利用時期を考えた上で

⇒『短期資金』・『中期資金』・『長期資金』の3つに分けることがでるでしょう。(下図参照)そして、それぞれの『目的に応じた運用先』も異なってきます。

・『短期資金』

当面の生活資金は「短期資金」として、《就労収入》や《公的年金》で賄っていきます。

重視されることとして⇒『流動性(換金のしやすさ)』といえます、したがいまして⇒『いつでも引き出し可能な・普通預金に預ける』ことが理想的でしょう。

・『中期資金』

ライフイベント資金として「中期資金」

・『長期資金』

介護費は「長期資金」として⇒『退職金で充当する』といえます。

ただ、即座に使うことは想定しにくいため⇒『運用に回す』ことが理想的でしょう。

運用期間が短めの『中期資金は安全性』を、長めの『長期資金は収益性を重視』しながら⇒『それぞれ、異なる運用方法』で準備していく必要性があります。

中期資金を運用する場合、「安全確実な運用~そして換金のしやすさ」に重きを置ましょう。

運用先として⇒『・定期預金と・個人向け国債』が代表的です。

〔個人向け国債での運用〕

個人向け国債は、『銀行・ゆうちょ銀行・証券会社など、ほとんどの金融機関で取り扱われている金融商品で、1万円から購入』することが可能です。

《固定金利型5年満期》《固定金利型3年満期》《変動金利型10年満期》の3種類の商品があり、元本確保型の商品の中では⇒『比較的有利な運用が可能』といえます。

・金利が半年ごとに見直される・

・金利が上昇した場合、その時点の金利が適用~金利上昇局面では有利

・中途換金も1万円から可能

・直前2回分の利息が差し引かれる…など、それぞれの商品ごとの留意点を認識しておく必要があります。

いずれにしても、元本保証で安心して預けることができるため、中期資金の預け先として適していると言えるでしょう。

詳細は⇒『財務省のホームページ』をご参照ください。