新制度「こどもNISA(仮称)」 ※ 2027年開始予定

今年初のコラム投稿となります、引き続きよろしくお願いいたします。

【退職金】の受取り方

『自分自身 / ライフプランに合った、退職金の受取り方 《一時金》or 《年金》』を考えていきましょう。

退職の時期は企業によって様々です。

一般企業 / 公務員の方などは、3月に退職を迎える方も多いと思い現状です。

『まだまだ退職は先だから』…と思っていながらも、『退職金については気になる』ところでしょうか。

退職金の受け取り方として⇒『複数ある』ことを認識し、受け取り方によって→何が違うの?・・どう受け取ればおトクなの?という疑問点について、本稿で共に考えていきましょう。

退職後に続く、長きセカンドライフ・・・大事に管理していかなくてはならないお金ですね。

退職金の受け取り方として⇒『3タイプ / パターン』が考えられます。

・全額を一括で受け取る《退職一時金》

・年金形式として何年かに分けて受け取る《退職年金》

・《退職一時金と退職年金の併用》

どのタイプ / パターンを選べるかは、勤務先 / 企業によって異なるといえます。

受取り方で変わる【税負担】

《退職一時金》と《退職年金》で受け取る場合、【税負担に違い】があります。それぞれのメリット・デメリットを見ていきましょう。

(2023.01月時点の一般的情報発信、今後の改正 / 改定も考えられる点を認識ください)

一括で受け取る場合の《退職一時金》のメリットとデメリット

退職金を一時金として受け取る場合のメリットとしては⇒『税負担が軽くなる』ことといえます。退職金を一時金で受け取った場合は→【退職所得】となり、税制上の優遇があります。

退職所得の計算式

退職所得の金額=「(収入金額(源泉徴収前の金額)−退職所得控除額)×1/2」

退職所得控除額は、勤続年数が長いほど増えます。

勤続年数 (A) 退職所得控除額

・20年以下 40万円 × A

(80万円にみたない場合は→80万円)

・20年超 800万円 + 70万円 × (A-20年)

・【メリット】として (一時金受取り)

例) 退職金額が1,800万円で25年間勤続した場合、1,150万円が退職所得控除となります。他の所得とは分けて税金計算(分離課税)されるため、税負担はかなり軽減されます。一時金でできるだけ退職金を受け取ることで⇒『税金の面では“有利”な場合が一般的』といえます。

・【デメリット】として (一時金受取り)

一方“デメリット”としては⇒『退職年金と比較すると“受取り総額が少なくなる”』といえます。退職年金の場合→「まだ受け取っていない退職金を、各金融機関側が運用するので“受取額が増える”」ことが一般的です。

国税庁ホームページ参照

年金払い/受け取る場合の《退職年金》のメリットとデメリット

・【メリット】として (年金払い受取り)

退職金を年金としてもらう場合、前述でお伝えしたように⇒『退職金の運用益が上乗せされ、“受取り総額が大きくなる”可能性がある』といえます。長期での受け取りを選ぶことによって→受取総額が増える可能性は高まることでしょう。

・【デメリット】として (年金払い受取り)

一方“デメリット”としては⇒『税の“負担額”が高くなる』ことがある点といえます。前述→『一時金として支払われる退職金であれば「退職所得」に対する税制上の優遇措置』がありますが、退職年金には→優遇措置がありません…。毎年受け取る退職年金は⇒『雑収入として計上』となり、公的年金 / パート・アルバイト代など他の収入との合算 / 合計での所得が増え→“税金・社会保険料が高くなる”可能性があります。

例) 退職金額が1,800万円で10年間(運用率2%)の年金受け取りとした場合⇒『額面上、一時金よりも多く受け取れる』・・ように見えます。が、「控除額は→公的年金と退職年金合わせて65歳未満 / 年金額110万円未満なら年間60万円~65歳以上 / 年金額330万円未満なら年間120万円となるため⇒『一時金に比べて控除額が少なくなる』といえます。

勤務先 / 企業によっては⇒『退職一時金+退職年金受取り』が選択できる場合もあります。

ご自身やご家族との、定年後のライフスタイル / ライフプランにあわせて検討してみてはいかがでしょうか。

【退職金】・・賢く受け取るための、三つのポイント

『退職金の受け取り方法』について、以下→三つのポイントをふまえて ご自身なりの視点でとらえてみましょう。

Ⅰ・今後 / 老後の働き方から考えてみる

定年退職後⇒『もう働きたくない』ということでしたら、退職年金で受け取る場合であっても(所得がそれほど増えない)、税負担が大きくなることが避けられます。

『厚生年金に加入しながら働き続ける』といった場合→“社会保険料の半額を会社が負担”してくれることで税負担は減らせます。考え方として、当てはまる場合は『退職年金として受け取る』こともよいでしょう。一方⇒『退職後は「自営として独立する』・『厚生年金には未加入として、パートやアルバイトで働く』という人は→“なるべく一時金で受け取る”方が賢明といえます。退職年金という選択肢の場合⇒『常に退職金が年間所得に上乗せされ、税負担や社会保険料が重くなる』ことにもつながります。

Ⅱ・繰り下げ受給(公的年金)とともに検討してみる

公的年金には⇒『受取開始時期を遅らせる“繰り下げ受給”の制度』があります。

この制度を利用した上で、企業年金をもらえる間に→あえて“公的年金を受給せず所得額を減らす”ことによって、税負担や社会保険料を軽くすることが可能となります。

繰り下げ受給を選択した場合、将来もらえる公的年金額は増額されるため 退職年金を選ぶ場合は検討なさってみてはいかがでしょうか。

Ⅲ・一時金受取り~自分自身で運用する

前述お伝えの通り

・【額面で考える】と→退職年金の方が多く

・【税制的に考える】と退職一時金の方が負担が少なくなる

それぞれのメリット・デメリットがありますので、選択肢として⇒『どちらを選ぶとおトクなのか?』は、「企業年金の運用率」・「年金額」・「各自治体の保険料」などによっても変化してきます..したがいまして、一概にどちらがいいとは言えない現状です。

確認として

・『受け取り方は選べるのか?』

・『年金がある場合の運用利率はどれくらい?』など、ご自身の勤務先 / 企業の退職金制度を調べた上で 退職後のライフプランを検討していきましょう。

【退職金】受取りの『手続き』など

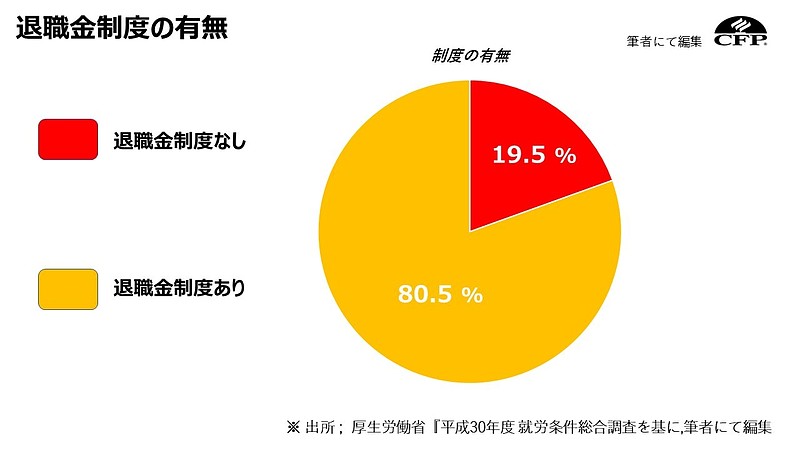

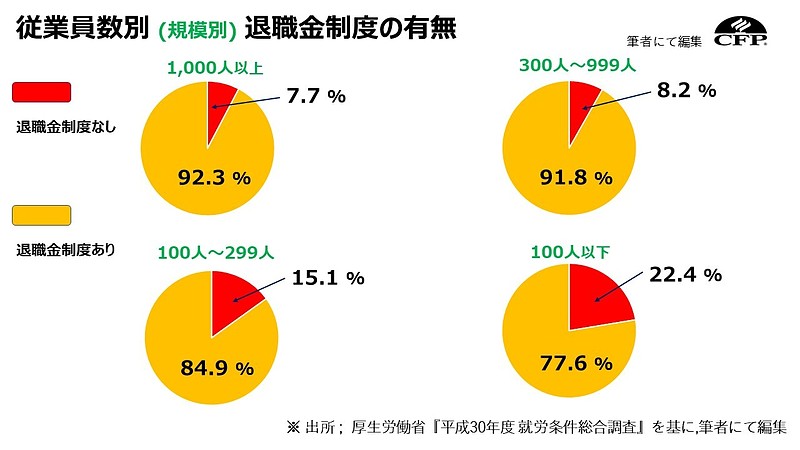

退職金制度としては、勤務先 / 企業によって制度が異なります。

自分自身の勤務先 / 企業の退職金制度について、現役世代のうちに確認しておくことが理想的でしょう。

受け取り方は⇒『一時金』or 『年金』・・・どちらが良いか?、また 自分で選ぶことができるのか?など、人事 / 総務 / 経理部や担当者に直接聞いてみてはいかがでしょうか。

〔受け取り方〕・〔受け取れる時期〕などは⇒『就業規則 / 退職金規則に記載』されていることが一般的なので、自分自身で確認する or 勤務先 / 企業側に直接質疑の上 事前に把握しておくとよいでしょう。

【退職金支払時期】については⇒『明確に定められたものでなく、勤務先 / 企業によって自由ではある』と同時に、『一般的に→退職から1~2ヵ月後に支払われることが多い』現状のようです。

まとめとして

【退職金の受取り方】

退職一時金として受取り

メリット:税制上の優遇が享受できる

デメリット:計画性が無い場合、使い果たしてしまう可能性あり

退職年金として受取り

メリット:定期的な収入源、長生きすると有利な場合あり

デメリット:各年の所得税・住民税・社会保険料が高くなってしまうこともある

こちらも併せてご参照ください

↓

老後資金につきまして 当事務所ホームページより

退職金について

退職金の使いみち

退職金の運用方法《短期・中期》

退職金の運用方法《長期》

今年も、ライフプラン全般 / 家計のご相談~お気軽にお声がけくださいませ。

↓

【FP相談室】生活設計本舗 秀ちゃん

お客さまの声 ; 2022年 はこちらへ

事例紹介 ; 2022年 はこちらへ