住宅ローンの返済比率とは?小さな借入が大きな影響を与える理由

「人生100年時代」「老後2,000万問題」というワードを聞いて老後のための資産形成に不安を感じられた方も多いと思います。

FP相談の中でも、投資、老後資金、住宅ローンといった資産形成に関わる話題は常に相談件数上位にランクインします。

副業、節税、イデコ、ふるさと納税、住宅ローン控除など、少しでもお得な制度を利用して資産形成に役立てたいという想いの現れではないでしょうか。

資産形成というと、

- ある程度の資産を持つ人が投資などで運用すること

- 運用するための元手(貯蓄)をコツコツ貯めること

を想像される人は少なくないのではないでしょうか。

そもそも、毎月の収入が少なくて貯蓄にまで手が回らない、という人も多いと思います

そこで、若い世代であまり貯蓄ができない人にこそ、資産形成のために住宅ローンを組んでマイホームを購入するべき、ということを伝えたいと思います。

目次

資産形成の方法

いきなりですが、資産とはなんでしょうか?

真っ先に現金、預貯金を思い浮かべるでしょう。

株式、投資信託、国債などの有価証券もあります。

また、車や不動産も資産といえるでしょう。

どれも形のあるモノです。では、形のないモノはどうでしょうか?

何らかの発明をしたことにより特許を取得してそこから収入を得ることを考えると、特許と言う権利も資産と言えそうです。

そもそも、そのような発明をするべく一生懸命勉強して自分のスキルアップを図ることも資産形成と言えなくもないです。

(その努力が成就して成果を得られるかどうかは分かりませんが。)

資産の定義は色々ですが、本稿で取り上げるのは前者のマネーに関する資産形成についてです。

簡単に言えば、お金をいかに効率よく増やすか、ということです。

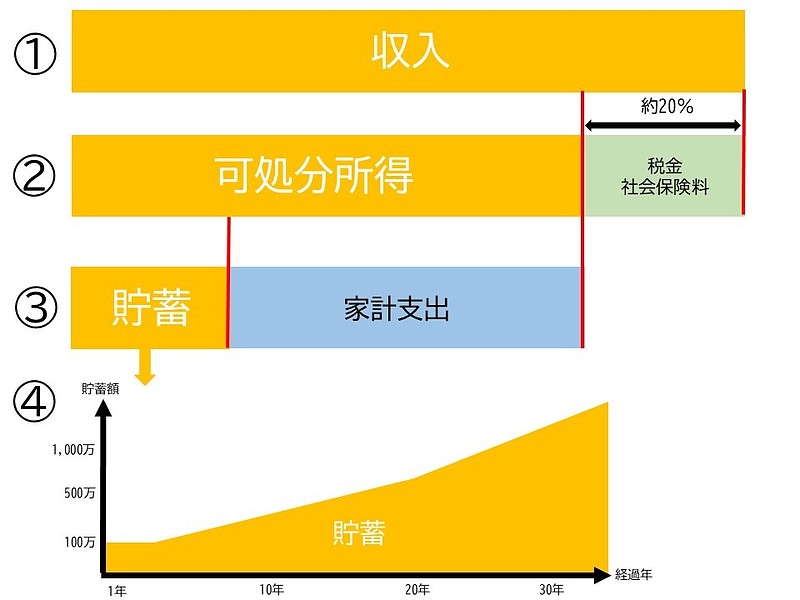

お金を増やすために何をすればいいのか、次の図を参考に考えてみましょう。

①収入を増やすためには何をすればいいか?

- スキルアップして市場価値を高めよう

- 眠ったスキルをダブルワーク、副業して活用しよう

というように、自分自身で稼ぐ力を身に付けて収入を増やすことになります。

図の通り、収入は貯蓄の大元になるのでここを増やさないと大きな資産形成はできません。

しかし、増やそうにも簡単には増やせません。

勤め人であれば空いている時間を使ってアルバイトをすることによって確実に収入を増やすことができそうですが、長期的な視点で考えると良い作戦とは言えません。

それに、そんな大変な思いをしてまで収入を増やしたいという人は少ないはずです。

今の職場(仕事)で年収を上げたい、と思っても毎年の昇給は小さいものです。

とはいえ、その小さな積み重ねで10年後、20年後には大きく収入が増えることになりますので、一生働くことは必要です。

このように、収入を増やす=稼働時間を増やす、ということがポイントになるといえます。

②可処分所得を増やすことはどうでしょう?

- 住宅ローン控除を使うと税金の還付が受けられる

- 年末調整で生命保険料控除などを申告すると税金が戻ってくる

- 親を扶養に入れると所得税が安くなる

というように、税金・社会保険の制度をうまく活用して納税額を減らすことで可処分所得を増やすことができそうです。

一般のサラリーマンは、概ね年収の20%程度が所得税・住民税・社会保険料として徴収されています。それを考えると、ここをどんなに頑張って節約(節税)しても大きな効果は得られません。

例えば、親を扶養に入れた場合、扶養控除(63万円)が使えます。

これは所得控除と言われる制度で、税金の計算をする際の基になる金額から63万を差し引いてもらえるのです。

税率が所得税10%、住民税10%で、63万×20%=約12万納税額が少なくなりますが、年間12万と考えるとちょっと物足りないと思いませんか?

②はどんなに頑張っても大きな効果は得られないと考えましょう。

③支出を減らすことはどうでしょう?

- ・スマホは大手キャリアから格安SIMへ

- 電気、ガスは大手から切り替える

- 保険の見直し

- 〇〇の節約術

- ポイントを貯めて欲しいものを買う

など、このカテゴリーの削減方法は数多くあります。

しかし、どれも何となくチマチマした印象が拭い去れません。

それもそのはず、家計支出は生きていく上での必要経費みたいなものだからです。

会社運営で最低限かかる経費があるのと同じです。

それに、食事、衣料品など生活の豊かさに直結する支出を最低限に抑えることは難しく、誰だって余裕があればいい暮らしがしたいと思います。

そこを削減対象にしているわけですから大幅に減らすことが難しく、結果チマチマした節約しかできないということになります。

④毎年貯めた貯蓄を元手に増やす、いわゆる投資はどうでしょう?

100万円貯まったので株式に投資をして、それが110万円になれば10万円増えたことになります。

このカテゴリーで増やそうと思うと元手(元本)の大きさが肝になります。

現在のような低金利の場合、銀行に預けて確実に増やそうと思っても金利はとても低く(0.2%)、100万円預けても1年で2,000円にしかなりません。

減るのは嫌だけどリスクを覚悟で株式・投資信託などに投資をして、年率10%の利益が出たとしても10万円です。

年率10%はとても素晴らしい成績ですが、元本が小さいとあまりインパクトがないです。

一方、これが元本1,000万だと利益100万になるわけですから、元本の多寡がポイントです。

そのため、資産形成の初期段階では投資(運用利回り)にこだわるよりも元手を貯めることがポイントということです。

私がおすすめしているのは、住宅ローンを使うことで、支出(③)をうまくコントロールしましょう、ということです。

そのためには住宅ローンとはどのような仕組みなのか理解することが必要です。

住宅ローンの仕組み~元本と利息~

当たり前のことですが、住宅ローンを借りるということは、利息を上乗せしたうえで、借りたお金全額を、分割して返済することになります。

利息がいくらになるのかを計算するために、金利が出てきます。

金利は年利で表示されていますので、毎月の利息は年利÷12=月利で計算できます。

すごく簡単な例で説明します。

120万を1年(12か月)で返済、金利12%とした場合、毎月の支払は10万+利息、となります。

初回返済時の利息は借入金額120万×12%÷12=1.2万円です。

借りた120万のうち10万と利息1.2万の合計11.2万円を支払います。

2か月目はどうでしょう?

120万の内、10万円をお返ししました。残りの借入は110万です。

利息は110万×12%÷12=1.1万円。

借りた120万のうちの10万円と利息1.1万の合計11.1万円を支払います。

というように、これが12回続くわけです。

実際の住宅ローンでは元金均等返済と元利均等返済という2つのパターンがあり、上記の説明は元金均等返済の計算方法です。

元金均等返済とは、借入金額を返済回数で割った一定の元金とそれに対する利息を返済していく方法のことです。元金は常に同じ額を返済し、利息の支払いが減少していきます。

最初の返済額(元金+利息)が大きくなり、返済が進むにつれて返済額が少なくなっていきます。

利息部分の負担が減ることで総返済額が少なくなることが分かります。

一方、元利均等返済とは毎月一定額を返済する方法のことです。

(返済額が一定ということは、毎月の元金+利息の合計額が変わらない。)

借入期間中の毎月の返済額が一定のため、元金と利息の内訳が毎月変わることになります。

どちらの返済方法でも毎月の返済金額は「元金返済+利息」の2本立てであるということ、元金返済の総金額は変わらない(借りた全額)ということです。

また、利息は借入残高×利率(月利)で計算することも同じです。

(住宅ローンを借りることは多くの利息を上乗せして返さなければならないため、いかに利息の負担を少なくするかがライフプランを大きく左右します。)

さて、ここまでの話をふまえて、次のテーマについてちょっと考えてみてください。

マイホームを購入することは損なのか?それとも得なのか?

2010年1月に3,000万円のマンションを買って住み始めました。

そして、2020年1月に3,000万円でマンションを売って賃貸マンションに転居しました。

マンションを買ったことで損をしたでしょうか?得をしたでしょうか?

「3,000万円で買って、3,000万円で売ったんだから損も得もしていない」

「不動産の売買では買う時も売るときも大きな諸経費がかかる。売買価格がトントンでも諸経費の分だけ損している。」

「さらに、毎年固定資産税がかかっているはずだ。また、マンションというのは毎月管理費、修繕積立金がかかる。その分も損している」

「いや、そうとも言い切れないよ。10年間賃貸に住んだときと比較して考えないといけないよね。買うことで諸経費+10年分の固定資産税・管理費を支払っているけど、家賃を払わなくて済んだわけなんだから。」

「確かにそうだ。それに普通の人は3,000万円のマンションを買うためには住宅ローンを組むはずだ。その支払いも含めて損得を考えないといけないのではないかな」

というようなやり取りが聞こえてきそうです。

それでは、FPの視点からお金の損得を説明しましょう。

住宅ローンの支払い

先ほど学んだように、住宅ローンの毎月返済額は元金返済と利息に分けることができます。

元金返済は借りているお金を返しているので、プラスでもマイナスでもありません。

利息は金融機関への支払いのため、住宅ローンを借りている人から見ればマイナスの支払いです。つまり、損していると言えます。

ここから分かることは、住宅ローンの支払いは返済額全額ではなく、利息が損した金額ということです。

管理費・修繕積立金と固定資産税の支払い

これらの支払いも自分自身の資産にはなりませんのでマイナスです。

管理費、修繕積立金などはマンション自体の価値に影響がありますが、直接個々人の資産になるわけではありません。

また、固定資産税の支払いはマンションの価値向上に一切影響しませんし、支払った分だけ自分の貯蓄が減りますのでマイナスです。

購入時に支払う仲介手数料などの諸経費

購入時には不動産取得税、登録免許税、中古であれば仲介会社に支払う仲介手数料がかかります。

売却時も仲介会社に依頼するため、仲介手数料がかかります。

これらの支払いもマイナスです。

新築マンションでは購入価格の3%、中古だと購入価格の7%程度の諸経費がかかると言われております。

これらの合計がマンションを購入したことによる10年間の支出になります。

イメージが湧きやすいように具体的な数字で考えてみます。

- 購入価格:30,000,000円

- 売却価格:30,000,000円

- 購入時諸経費:3,000,000円(購入価格×10%)…A

- 売却時諸経費:900,000円(売却価格×3%)…B

- 借入金額:30,000,000円

- 金利1%、期間35年、月々返済84,686円(初回:元金59,686円、利息25,000円)

- 10年間の総利息:2,632,940円…C

- 管理費、修繕積立金:20,000円/月…D

- 固定資産税:100,000円/年…E

10年間の支出総額

A+B+C+(D×12か月×10年)+(E×10年)=9,932,940円

約10,000,000円です

一方、もし10年間賃貸住まいをしていたとしたら、どうでしょうか?

賃貸であれば賃料と更新料の支払いがあります。

仮に賃料100,000円、2年に1度更新料がかかるとすると、

100,000円×12か月×10年間=12,000,000円

100,000円×4回(更新)=400,000円

合計12,400,000円

結論、買った方が2,400,000円節約できました。

また、購入すると住宅ローン控除が使えることもあり、その場合は更に節約額が大きくなります。

令和6年からは年末借入残高×0.7%が10年間減税されることになります。

上記の借り入れ条件であれば、10年間で1,400,000円の減税が期待できます。

そうなると、合計で3,800,000円節約できたことになります。

どのような前提条件で試算するのかによって結論は異なりますので、必ず購入することがお得なわけではありません。

考える際のポイントは3つです。

- 購入した後の毎月返済額の全額を損しているわけではない

- 賃料は支払の全額が損

- 不動産の売却価格に大きく左右される

※本稿でいう損とは、資産形成に一切寄与していない、と言う意味で捉えてください。

つまり、売却価格が購入価格より大幅に下がれば、賃貸の方が得になります

支払う利息、諸費用が増えれば賃貸の方が得になる可能性が高いといえます。

さて、これらの考察を通じて住宅ローンを組んで住宅を購入する方が、賃貸住まいで家賃を払うよりも節約になる可能性があることが分かりました。

最後にもう一度、支出のコントロールがなぜ効率的な資産形成につながるのか見てみましょう。

支出には固定費と変動費がある

冒頭に私が主張したのは、支出を減らそう(貯蓄を増やそう)ということでした。

支出を減らすといっても、毎月の食費を削るのは大変だし、生活の質が下がってしまうためあまりやりたくありません。

効率的に支出を削減するための考え方として、一般的には支出を2種類に分類して考えます。

固定費:毎月一定の金額を支払っている項目(光熱費、家賃、保険料、通信料、学費、おこづかいなど)

変動費:毎月支払う金額が変動する項目(食費、医療費、被服費など)

固定費は一度見直すと、そのあともずっと削減効果が続くこともあって、まずは固定費を見直すことがセオリーとなっています。

例えば、生命保険・医療保険の見直しをして保険料を減らすことです。

毎月30,000円の保険料が、20,000円に抑えることができれば月に10,000円の支出が減ります。これだけで毎年120,000円の貯蓄が増えることになります。

一方、変動費を削減しようとするのは大変です。

毎月の食費を抑えるためには、毎日の買い物の値段を気にし続けなくてはならないため、気疲れしてしまい長続きしません。

巷にあふれている節約術とは、固定費を削減するためのものがほとんどです。

しかし、スマホを格安SIMに変える(通信費の削減)ことや、電気・ガスをまとめて契約する(光熱費の削減)など、確かに効果はありますが金額に換算すると家計に与える影響は大きくありません。

固定費を削減というと、チマチマした節約術を連想する人も少なくないのではないでしょうか?

資産になる固定費支出を増やす

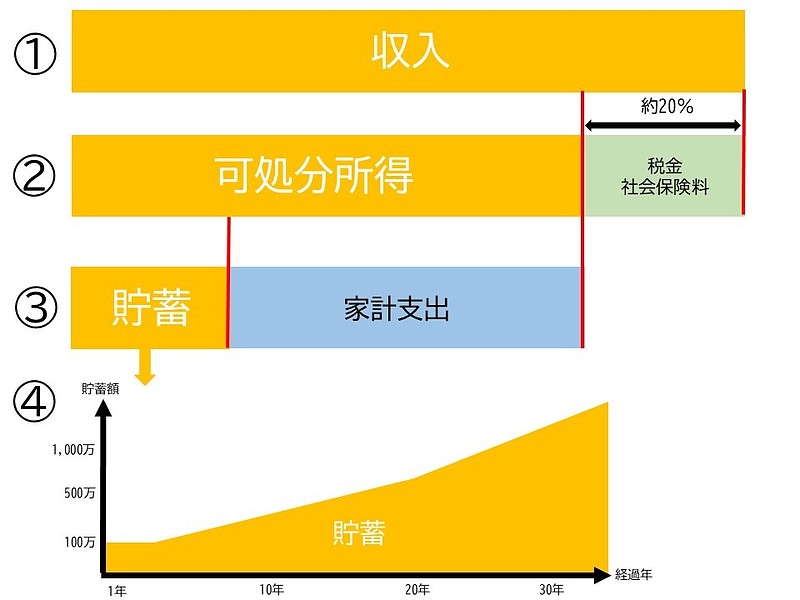

第1回目の使った図を、もう一度確認してみます。

③の支出には内訳(固定費・変動費)があるということをみてきました。

ここで提案するのが、支出の中で貯蓄になる固定費を増やしましょう、ということ。

下記の図をご覧ください。

支出は固定費・変動費から構成されています(A)

固定費の支出の中で貯蓄につながる割合があります(B)

その割合を増やせば、結果として貯蓄が増えることになります。

固定費の中でも大きな割合を占めるのは住まいに関する支出、つまり家賃です。

支出の総額を変えずに、家賃の支払いを資産形成につながる支払いに変えることができれば効率的な資産形成となります。

住宅ローンは資産形成のための支出と考える

住宅ローンの支払いは全額が損になるわけではありません。

低金利であればあるほど毎月返済額に占める利息部分は少なくなるため、支払ったローンの多くが元金返済にまわります。

言い換えると、毎月返済の多くが貯蓄に回ることになります。

今まで、家賃120,000円を支払ってしても全額が支出として処理され将来の貯蓄に回ることはありません。

一方、住宅ローンとして120,000円を支払うことで、そのうち90,000から100,000円は将来の貯蓄に回ることなります。

家賃と住宅ローンで、年間1,000,000円近い貯蓄の差がうまれます。

このように、固定費の中身を組み替えることで将来の貯蓄に回る割合を増やすことはとても有効です。

なお、家賃を住宅ローンに置き換えること以外にも、資産形成に有利な見直しがあります。

それが保険の見直しです。

保険には全額掛け捨ての保険と貯蓄性のある保険の2種類があります。

貯蓄性のある保険は支払った保険料のうち将来の貯蓄に回る部分があるため、支出の全てが損しているわけではありません。

保険の見直しではその点も含めて考えることがポイントといえます。

まとめ

- 資産形成の方法は主に4つ、収入アップ、社保税削減、支出の見直し、資産運用

- 収入アップは不確実性があるが、稼働時間を増やすことで一定の収入増は見込める

- 社保税の削減は大きな効果は期待できない(それでも使えるなら使いたい)

- 支出の見直しは、方法によって大きな効果がある(チマチマした方法は避ける)

- 資産運用はある程度の元手がないと効果が薄い(まずは元手を貯めよう)

- 住宅ローンの支払いは全額が損になるわけではない

- 低金利の場合、家賃の支払いよりも住宅ローンの支払いの方が損している割合が少なく有利になる

- 固定費の中でも住宅・保険に関する見直しは効果的

本稿でお伝えしたかったのは、資産形成のために若者こそ住宅ローンを組んで家を買うべき、ということではありません。

住宅ローンを組んで家を買う、ということを否定的に捉える人が少なくないこともあり、プラス面も大きいということを少し強めに主張してみました。

30年以上前の住宅ローン金利は5-7%です。

毎月のローン返済のほとんどは利息へ回され、元金はいつまで経っても減りません。

それが、現在では考えられないくらいの低金利となったことにより、住宅ローンを組んで家を買う、ということが資産形成につながるようになりました。

最近では資産価値という観点から中古マンションを選ぶ方も増えています。

まさに、売却価格が下がらなければ賃貸よりお得、という理論が浸透してきたものといえます。

昨今の金融政策から考えると低金利が長く続くことはなさそうなので、住宅ローンを組んで買うより賃貸がお得、ということもありうるでしょう。

最後にいくつか注意点を。

・購入から売却(住み替え)までの期間が短いと損しやすい

不動産の購入・売却の諸経費の負担が重いためです。

・誰でも住宅ローンを組めるわけではない

勤務先、年収はもちろん、健康状態によっては住宅ローンを組むことが難しいこともあります。

また、資産形成は長期的な視点が大切です。短期転売を目的に住宅ローンを組んで家を買ってしまうと、想定通りにならないときに返済できなくなってしまいます。

・家賃を払ってない人は無理して買わなくてもいい

若い人が実家で暮らしているなら住居費の負担はゼロです。無理して住宅ローンを組む必要はありません。今のまま、頑張って貯蓄を増やしましょう。

住宅ローンは資産形成に最適である、ということに共感いただけた方はぜひ前向きに住宅取得を検討してみてはいかがでしょうか。