【逆イールド】景気後退!?消費者物価の結果と株式市場の行方は?

こんにちは。WealthLeadの濵島です。

前回に引き続き、高校生の金融教育についてお話していきます。

Part2の今回は実際に行われている金融教育の内容に迫っていきましょう。

前回のpart1では、金融教育が施行された背景についてお話しています。こちらのリンクからぜひご覧ください。

今回は金融教育の教科書、1章から3章についてまとめてみました。

<家計管理とライフプランニング>

さっそく1章から。家計管理とライフプランニングです。

ここでは「家庭の収入と支出を管理し、計画的にライフプランニングをしていきましょう」といった内容になっています。

1章はいきなりクイズから始まります。

「就職先から月給は20万円と言われた。毎月20万円までなら使ってよいか?〇か×か?」

ずいぶんフランクな感じですね!

もちろん皆さんはお分かりですが、まずは高校生の立場で収入と支出について考えさせる内容となっています。

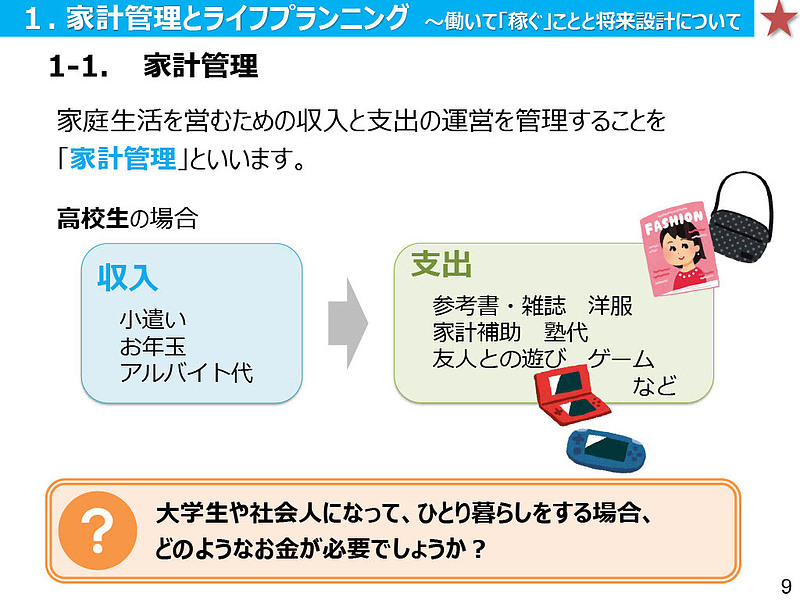

高校生の収入はお小遣いやお年玉、人によってはアルバイト代、一方の支出は参考書だったり、遊びや、ゲームなど高校生ならではの支出が想定できますね。

次は大学生や社会人になって一人暮らしをする場合に収支はどのように変化するかを問いかけています。

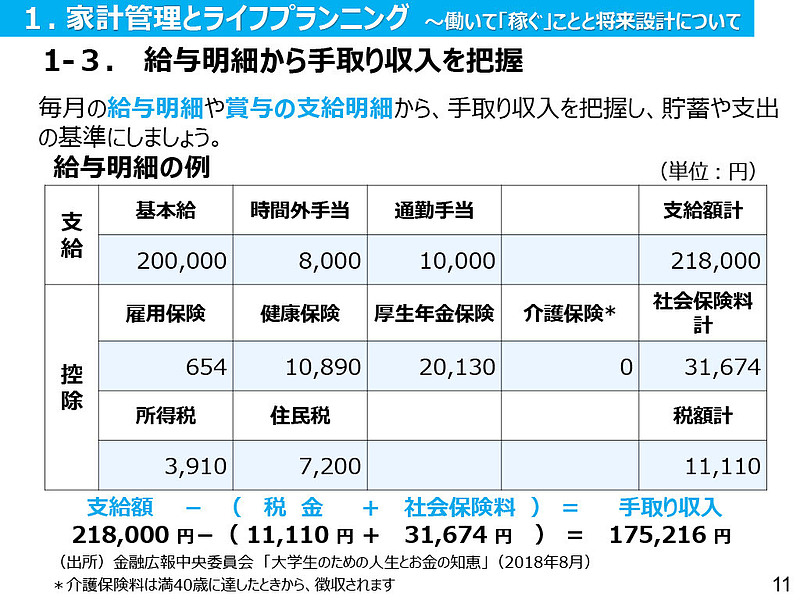

大学生だと収入は仕送りやアルバイト代、社会人は給与が中心になってきます。一方の支出は、生活していく上で必要な食費や住居費、水道光熱費などとなってきます。

加えて、冒頭のクイズでもあったように、収入があればその分使ってしまってはいけませんよね。使わずにためておく「貯蓄」についてもここでは触れています。

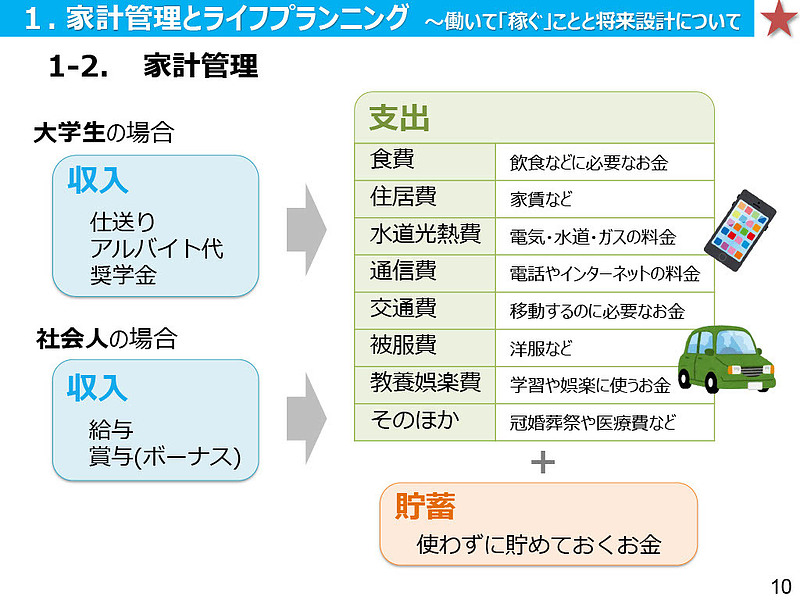

つぎのページでは、給与明細を見ながら収入への理解を深めていきます。

ここでは新たに社会保険料や税金にも触れ、支給額のすべてが手取り収入になるわけではないことを示しています。税金などは社会人になって初めて触れる人も多いと思いますので、このような給与明細を用いた授業は有意義ですね。

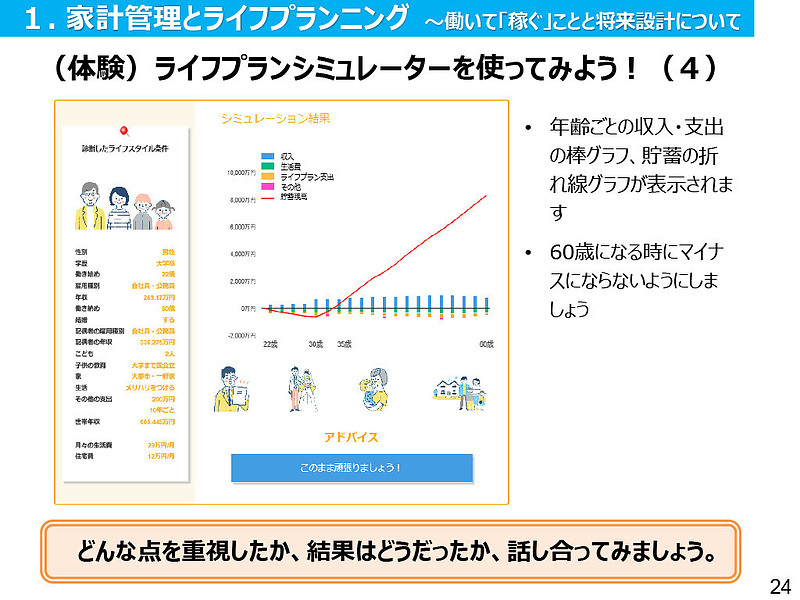

さらに副教材として、スマホでできるシミュレーションが用意されています。

資産形成、借金、家計管理、ライフプランと4つもあります。なかなか充実しています、ぜひ一度ご覧になってみてください。

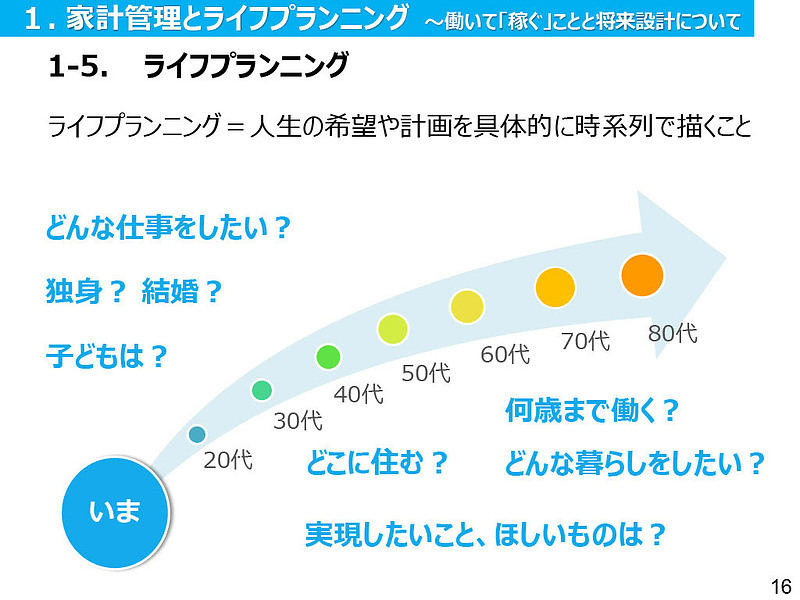

次はライフプランニングです。

高校生である彼らが将来、どんな自分でいたいか、実現したいことなどを時系列で描くことをライフプランニングと呼び、それを達成するにはお金が必要なので、どのように準備していけばよいかを学んでいきます。

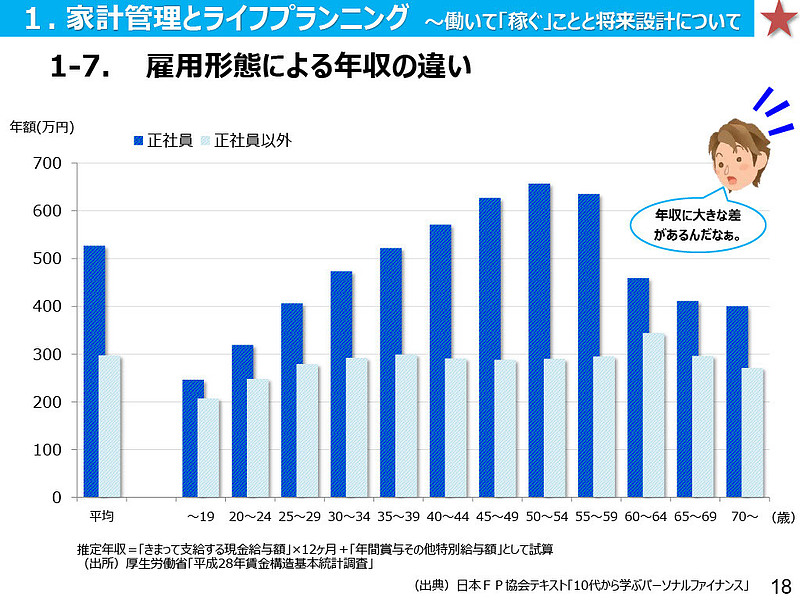

近年、働き方も多様化してきていますので様々な働き方があることを示したうえで、雇用形態による年収の違いなどにも触れています。

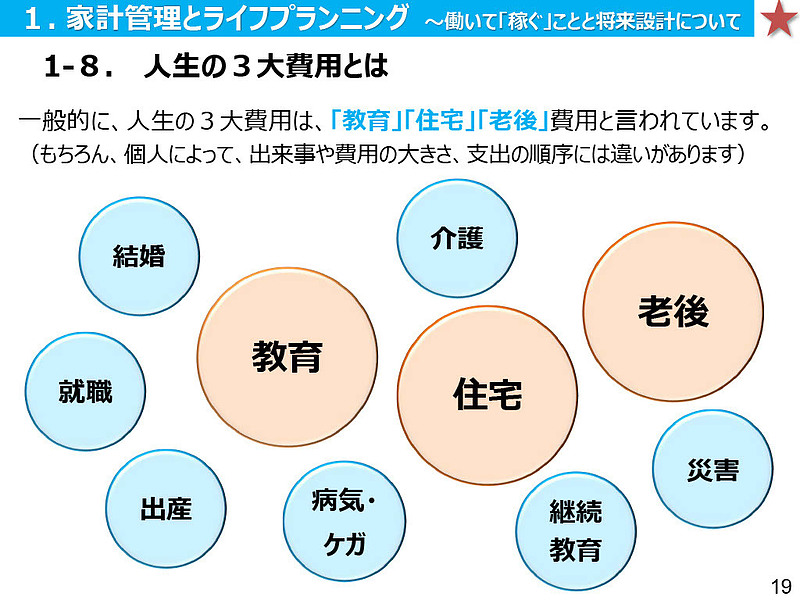

そしてライフプランニングをする上で、避けては通れないのが人生の3大費用です。

「教育」、「住宅」、「老後」。もちろん人によって必要な額や、支出の優位性は異なりますが、この3大費用は、高校生だけでなく社会に出ている我々とっても重要なことですよね。

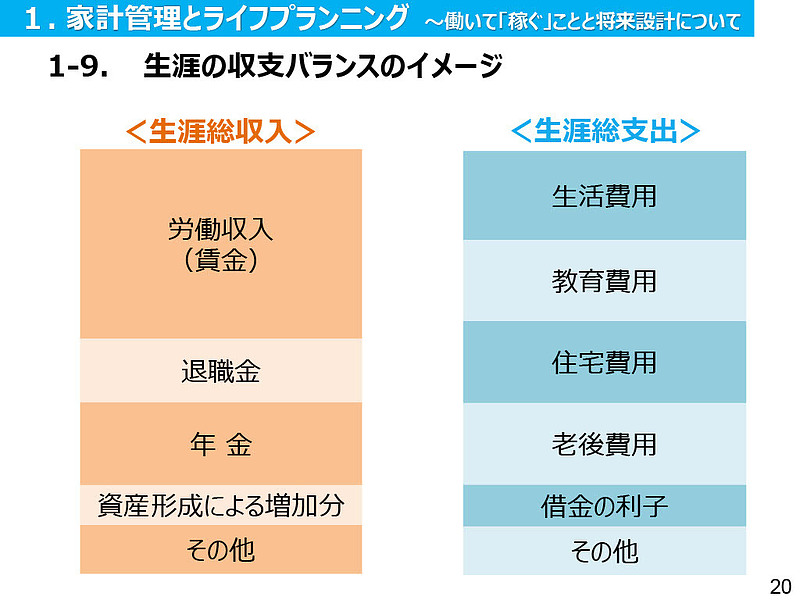

このページでは生涯の支出のバランスを目で見て理解してもらうようにしています。

総収入と総支出のバランスがとれている、あるいは総収入の方が多いというのが理想的ですが、いわゆる老後2,000万円問題というのは、総支出が総収入を上回ってしまっていることを言います。

さきほどのシミュレーターのライフプランシミュレーターでは生涯収支が試算できるようになっています。若いうちにこのような基本的な知識があれば将来苦労しないですよね!

<お金の使い方>

続いて2章に移っていきましょう。

2章では1章の家計管理の中でも特に支出にスポットを絞って学んでいきます。

生活をする上で、お金を使うというのは必要不可欠のことです。ただし、あれもこれもというわけにはいきません。

ただお金を「使う」のではなく、あらかじめ必要なものなのか(ニーズ)、欲しいものなのか(ウォンツ)を区別して、考えることを提起しています。

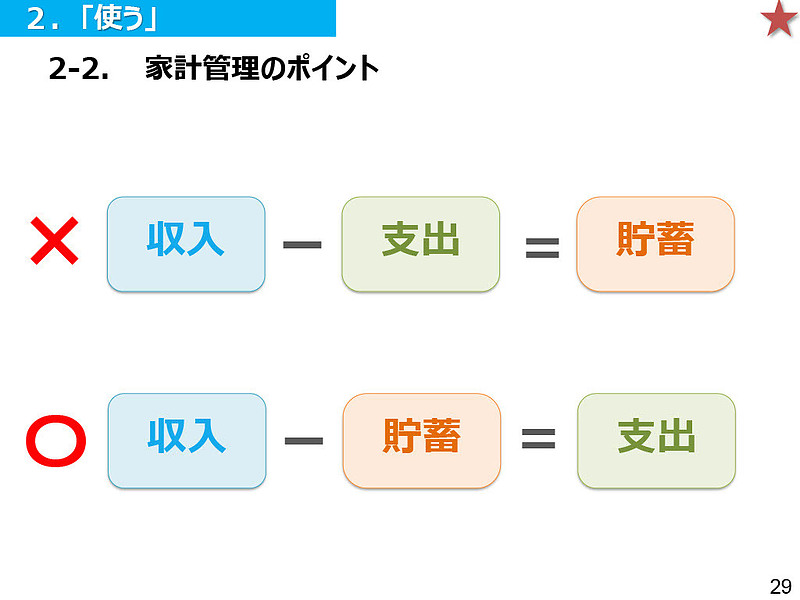

このページの貯蓄をする際の考え方もとても大事なことです。

収入から使った残りを貯蓄に回すのではなく、あらかじめ貯蓄する分を決めておいて、毎月決まった額を貯蓄していくことが好ましいです。もしそれが難しくて思わず使ってしまうという方は、給与天引きや自動引き落としなどのサービスもありますので、それらを活用する、なんてことも貯蓄する上で有効です。

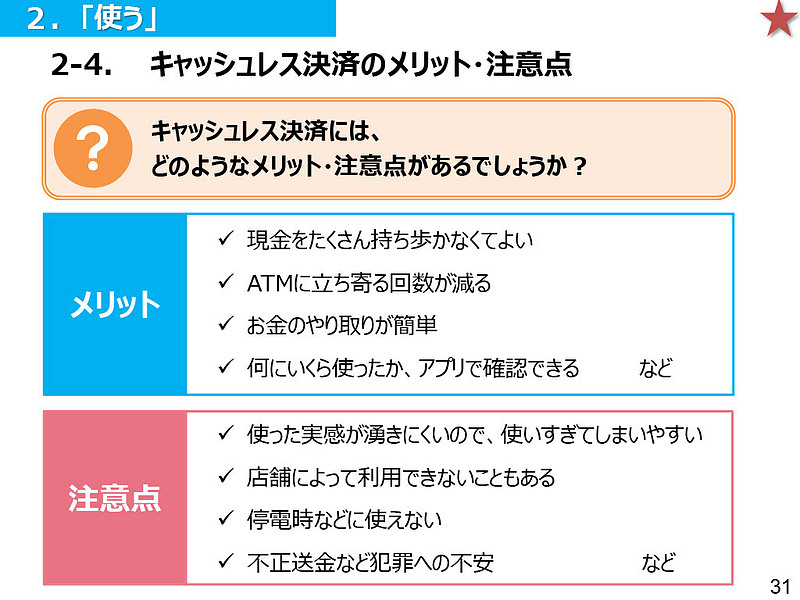

最近ではキャッシュレス決済を利用するケースが多いと思います。

普及してきたキャッシュレス決済のメリットと注意点を教えています。この注意点は私たちも念頭に置いておきたいですね。

<備える>

次に3章です。

3章では「備える」ことをテーマに、保険について学んでいきます。

またここでクイズです。実際にある保険はどれでしょう。

①ペットの病気やケガの治療費を補償する保険

②旅行先が雨だったら旅行代金が戻ってくる保険

③ライブに行けなくなってしまった時にチケット代が戻ってくる保険

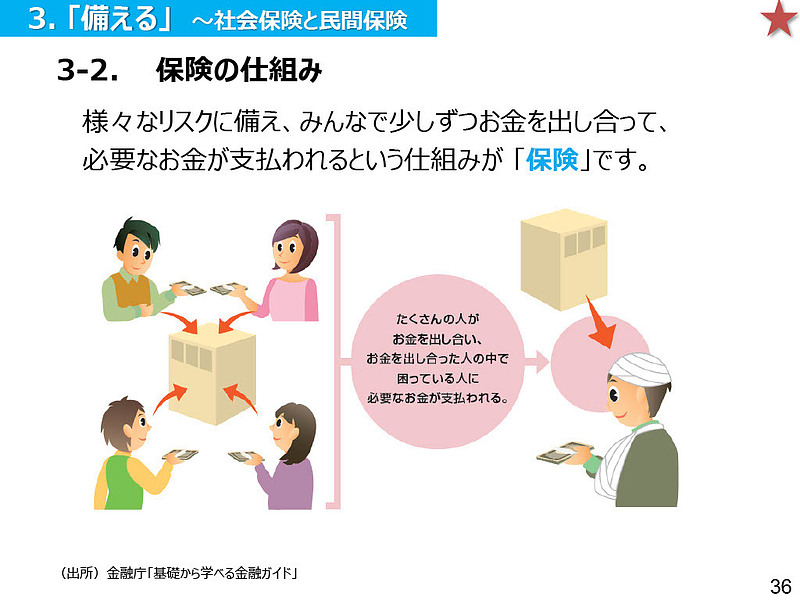

実は全部あるんですね。保険はリスクに備えて保険料を出し合うことで、ケガや病気になった人に必要なお金やサービスが支給される仕組みです。人が生きていく上でリスクは付き物です。例えば、ケガをしてしまった、逆にケガをさせてしまったなど、1度起きると従来の生活に戻ることが難しかったり、時間がかかったりするケースがあります。そんな時には保険を活用しましょうということに触れています。

さらに社会保険と民間保険についても学んでいきます。

社会保険は「国民が必ずかかわる保険」であり、年金保険、医療保険、介護保険、雇用保険、労災保険などがあります。このように社会保険の目的は「生活の保障」が色濃く出ています。

一方、社会保険だけではリスクに対応できない!と思う方が加入するのが民間保険です。必要な人がお金を払って加入する保険であり、先ほどの生命保険や、損害保険以外にもがん保険など、いろいろなリスクに備えた保険があります。社会保険と違って「リスクへの備え」の特色が色濃く出ています。

ここまで見てきたように、保障について学ぶことで、社会保険、民間保険、資産形成の三つをうまく組み合わせて、将来のリスクに備えようということを投げかけています。

さて、今回は1章~3章までの解説を行いました。高校生向けなんて言いながらも、大人が見ても十分勉強になる内容が詰まっていましたね。

次回は、金融教育の改正で大きくアップデートされている「資産形成」について解説していきます。ぜひご覧ください。

それではまた次回のコラムでお会いしましょう。さよなら。