【止まらぬ円安】6年半ぶり125円台!日銀が発表した「連続指値オペ」と今後の方向感は?

みなさん、こんにちは。

WealthLeadの薄井です。

今回のテーマは「コモディティ投資」です。

【この記事の結論】

コモディティ投資とは、

- 貴金属やエネルギー、農作物などへの投資のこと

- 分散効果があり、インフレに強い

- ウクライナ情勢や、アメリカのインフレ懸念などの影響で注目が集まっている

最近になってコモディティという言葉をよく耳にする、あるいは気になって調べる方も多いのではないでしょうか。ここのところ特に話題になったのは「原油」ですね。ロシアのウクライナ侵攻による原油供給懸念からニューヨーク原油が何年ぶりに高値更新なんてニュースをよく見ました。他にも金が高騰しました、なんてニュースもよく耳にしましたよね。

この原油や金への投資もコモディティ投資のひとつです。

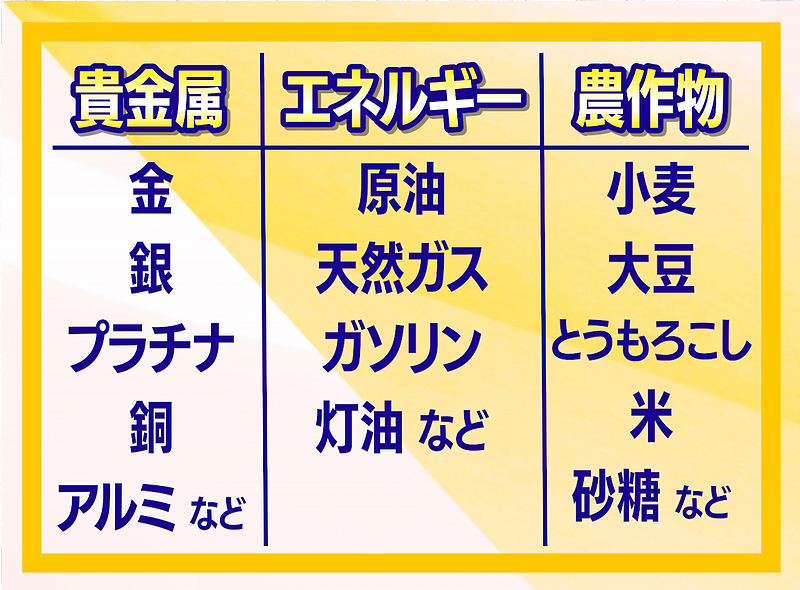

そもそもコモディティとは日本語に直すと「商品」という意味になります。

これだけだとかなり幅が広いですが、ここでいうコモディティとは

具体的にはこのようになっています。

そしてコモディティ投資とは、このような商品に投資をすることを言います。

<コモディティ投資のメリット・デメリット>

【コモディティ投資のメリット】

一般的に、コモディティはインフレに強いとされています。インフレとは物価が上昇し、相対的に貨幣の価値が下がることですが、そうなった場合、資産を現金として保有していると目減りしてしまう恐れがあります。しかし貴金属などの現物資産の価値は物価の上昇に連動して上がる傾向にあるため、インフレによって資産が減るリスクを避けられるとされています。

また、コモディティは株式や債券などと異なる値動きをすることが多いです。例えば貴金属やエネルギーは為替レートや政治の影響を、農産物は災害や天候の影響を強く受ける傾向があります。このようにほかの資産と価格変動要因が異なるコモディティを資産の一部に加えることで、分散投資による資産全体のリスクを下げる効果が期待できます。

こちらは2018年4月以降のアメリカの代表的な株価指数S&P500とコモディティの代名詞である金を比較したチャートです。どちらも右肩上がりではあるものの、ところどころ逆相関の関係になっているのが分かります。

そしてインフレに強いというメリットにも関連しますが、貴金属やエネルギー、農産物はそれ自体に価値があります。ですので貨幣のように流通量の急激な増加や地政学的リスクの高まりで「価値が減少する」という可能性は低いとされています。とは言っても農産物やエネルギーについては供給量の増加や、需要の減少によって価格低下のリスクはありますので注意が必要です。

【コモディティ投資のデメリット】

投資のリターンは一般的に「インカムゲイン」と「キャピタルゲイン」の2つになっています。インカムゲインとは配当金や分配金など、株式や投資信託を保有しているときに得られるリターンのことで、キャピタルゲインとは株式や投資信託が値上がりして売却したときに得られるリターンのことを言います。

コモディティの場合、株式や投資信託と違ってそれ自体が収益を生み出すわけではありません。ですので保有しているだけで配当や金利が発生することはなく、キャピタルゲイン(値上がり益)を狙う運用が基本になります。

また、先ほどのメリットで述べたようにコモディティの価格変動要因はとても幅が広いです。幅が広いゆえに価格の予想がしづらいということもデメリットのひとつです。

需要と供給で価格が決定するのは株式と同様ですが、天災や地政学的リスクなど需給のバランスを決める要因がとても複雑に絡み合っています。

今回のような突如発生した戦争もそうですし、たまたま起きた自然災害などで急騰、急落なんてこともゼロではありません。具体的な事例をご紹介します。

・ロシアの報復により、欧州向けのロシア産原油の供給が滞り、原油価格が上昇

・アメリカのシェール革命以来、北米産原油の生産が増加。供給過剰懸念から原油価格が下落

・干ばつなど天候要因により収穫量が激減すると、農作物価格は上昇

・中国の米国産大豆の大量購入が決定したことで、大豆価格が上昇

上記以外にも様々な要因でコモディティは変動します。

こういった理由からコモディティの価格変動を予想することは難しいとされています。

加えて、そういった複雑な需給関係を狙った「投機筋」の存在も無視はできません。

投機筋とは短期の投機的な取引で売買益を求める投資家のことを指します。投機筋は短期的なトレンド(上昇も下落も)を増幅させる働きがあると考えられています。何らかの上昇要因が発生し、価格が上昇している市場において、投機筋が買い注文を増やした場合、価格上昇のスピードが増す場合があります。もちろん逆もしかりです。

また、コモディティは株式などの無形資産と違って物質です。物質ならではのデメリットもあります。それは、保管コストがかかる商品が多いということです。例えば原油や天然ガスは貯蔵タンクやパイプラインなど大掛かりな設備が無い限り、自分の裏庭に保管しておくわけにはいきませんよね。このように取扱いのやっかいな商品は保管コスト込みで取引の価格が決定されています。

以上が、コモディティ投資のメリットとデメリットです。

<コモディティ投資の方法>

ここでは2つの投資方法をご紹介します。

金などのコモディティは現物を保有することができ、宝飾品として購入すれば実際に使用することも可能です。しかし現物を保有する場合は盗難などのリスクも伴い、保管するためのコストも相応にかかります。気軽に始めるにはちょっと難しいかもしれません。

もう一つの投資信託、ETFについては、コモディティに投資をする投資信託やETFを購入することで、エネルギーや農業など、複数のコモディティに間接的な投資が可能になります。また、コモディティのETFは証券取引所で価格が決まるため、個別株のように売買を行うことも可能です。複数のコモディティに対して分散投資できることも、投資信託の強みだと言えます。

金や原油などの一部を除いて、投資信託では個別のコモディティの取引することができません。コモディティを個別に取引したい場合は、差金決済取引などで取引することができますが、先ほどのメリット・デメリットの観点から個別でコモディティに投資をするというのはあまりお勧めしません。

投資信託やETFでコモディティに投資をするにしても、ご自身のポートフォリオの一部に数%ほど組み込み、資産の全体のリスクを下げる分散効果を狙った使い方が好ましいと考えています。

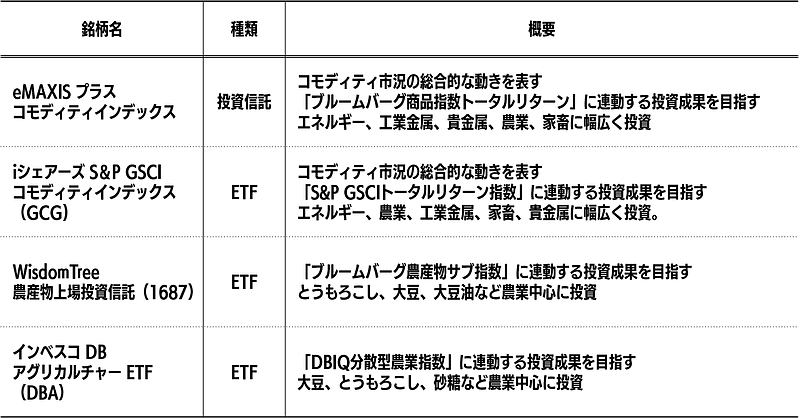

<関連する投資信託・ETF>

<まとめ>

今回はコモディティ投資について解説しました。コモディティ投資は、資産分散によるリスク低減効果を享受できる反面、価格変動要因が多岐にわたることから、ポートフォリオに組み込むにしてもあまりウェイトが大きくなりすぎず一部にとどめておくことをおすすめします。

それではまた次回のコラムでお会いしましょう。ご覧いただきありがとうございました。

今回のコラムはYouTubeでも解説しています。ぜひご覧ください。