相続人不在で国庫に入る遺産が1,000億円を超えました !!

不動産に関連する税金は数多くありますが、その中でも大きな金額で徴収されるのは何といっても譲渡所得税ではないでしょうか。

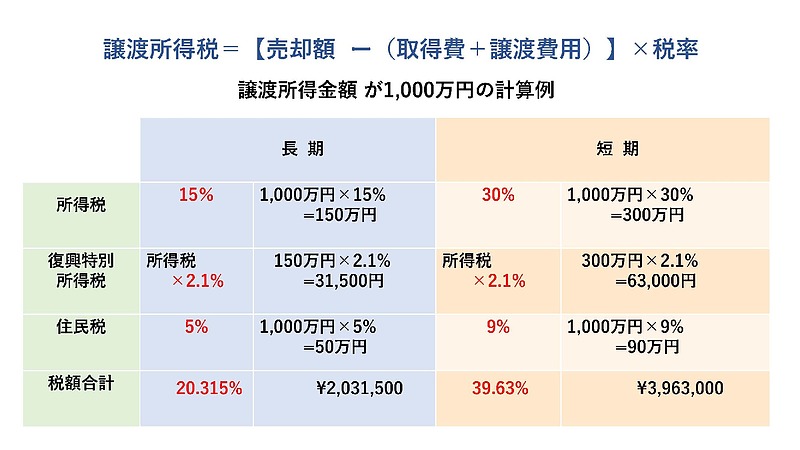

譲渡所得税は、不動産取得後5年以内の短期譲渡なら売却益に対して約40%、5年超の長期譲渡でも約20%もの高額な税金が課税されるからです。

譲渡所得税の税率は、不動産取得後5年を基準として短期と長期に分かれますが売却する時期によっては納税額が約2倍にもなりますので、知らないで損をしないよう充分に気をつけたいものです。

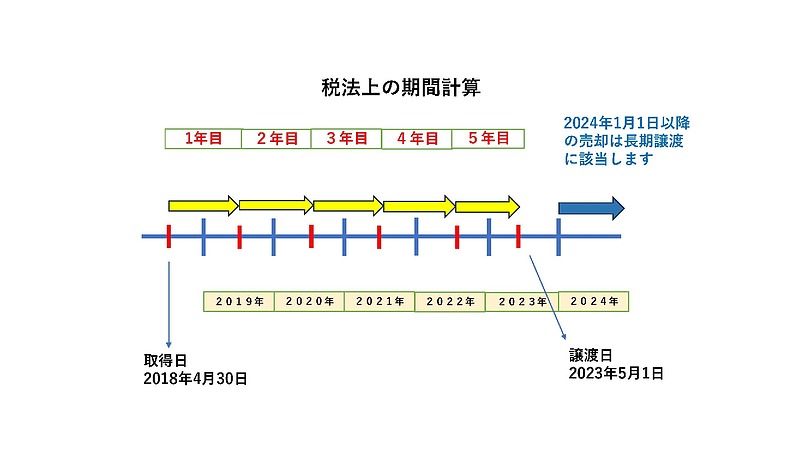

この不動産取得後5年とは「不動産を譲渡した年の1月1日において所有期間が5年を超えるケース」となりますので、下記の表をご覧下さい。

上図の通り、2018年4月30日に取得した不動産を2023年5月1日に譲渡した場合は、5年を経過していても所得税法では長期譲渡ではなく短期譲渡に該当しますので注意が必要です。

このケースでは2024年1月1日以降の譲渡であれば長期譲渡になります。

国税庁のウェブサイトでも譲渡所得(土地や建物を譲渡したとき)の期間計算の注意で「長期譲渡所得は、譲渡した年の1月1日現在で所有期間が5年を超える土地建物を、また、短期譲渡所得は譲渡した年の1月1日現在で所有期間が5年以下の土地建物をそれぞれ譲渡したことによる所得をいいます。」と

明記されています。

また、譲渡所得税の計算を以下の通り、1,000万円で不動産を売却した場合の長期、短期の譲渡所得税のシミュレーションをしましたのでご覧下さい。

図表からも長期と短期の譲渡所得税の違いが読み取れると思いますが、取得した不動産を5年前後で売却を検討されている方には要チェックです。

それと譲渡所得税を節税するには取得費がキーポイントになりますが、取得費の要点もまとめましたので、参考にしてみて下さい。

① 取得費は当該不動産を取得したときの金額であり相続や贈与で親から入手した不動産は親が取得したときの金額になります。

先祖代々引き継いだもので、当時の取得費が分からない場合や売買契約書がない場合には売却額の5%を乗じた金額を取得費にします。

取得費を5%で申告せざるをえない場合、売却益は大きい金額になるので親の代の取得費を証明する書類を探すことが重要です。

② 土地の取得費は取得時のままの価額ですが、建物は経年劣化して価値が減っていきますので減価償却して評価額を下げて申告することです。

③ 取得費は土地・建物購入時の登録免許税、不動産取得税、印紙税、立退料、造成費用、測量費等を含めることができます。

④ 譲渡費用は土地建物の売却に際して不動産業者に支払った仲介手数料、売却するための測量費、地質測量費、整地や建物取壊し費用などです。

上記の通り、不動産の売却にかかる譲渡所得税の概要と注意点をお伝えしてきましたが、不動産の正確な税額を算出することは難しいので、譲渡所得税申告の際は専門の税理士に依頼するのが良いでしょう。