介護ポストセブンで~在職老齢年金制度の見直し…~記事が公開されました

こんにちは。行政書士 ファイナンシャルプランナーの河村修一です。

ファイナンシャルプランナーへのご相談

行政書士へのご相談

(CASE)70歳後半の母親が最近体調を壊し、今後のことが心配になったようです。一つ目は相続税がかかるか否か、もう一つは、今後、介護になった場合等を想定しているみたいです。資産は母親名義の自宅と預貯金が約1600万円です。収入は基礎年金のみで年間で約48万円です。子供は娘の私と妹がいます。上記以外の資産・負債もありません。

相続税の基礎控除額は

相続税がかかるか否かは、遺産総額が基礎控除額以内か否かです。基礎控除額は、現行では「3000万円+600万円×法定相続人の数」です。このCASEでは、法定相続人は子供さんが2人ですので、基礎控除額は「3000万円+600万円×2=4200万円」になります。つまり遺産総額が4200万円以下であれば、相続税は一切かかりません。ただし、このCASEで自宅が地価の高い都市部であれば自宅敷地だけで基礎控除額を上回るかもしれません。もし、手持ちの現金がなく、相続税の支払いができなければ自宅を売却するしかなくなります。ただし、配偶者や同居していた子供等が自宅を相続する場合には小規模宅地等の特例があります(詳細は割愛)。ご参考までに国税庁HPになります。

介護老人福祉施設の費用は

今後、介護が必要になった場合、母親は介護老人福祉施設(以下:特養という)等の介護保険施設に入所したいと考えています。有料老人ホームは費用面から考えていません。単身世帯である母親(介護保険の自己負担は1割)が要介護5で特養のユニット型個室に入所した場合、毎月いくら必要か試算しました。食費1,392円×31日=43,152円、居住費2,006円×31日=62,186円、介護サービス費用(1割負担)で1ヶ月27,300円です。それでは、1ヶ月(31日)の合計は、食費(43,152円)+居住費(62,186円)+介護サービス費(27,300円)+日常生活費(10,000円)で142,638円となります。介護サービス費は高額介護サービス費として自己負担の上限は15,000円になり差額が戻ってきます。年金収入毎月約4万円しかないのに、お母様の年金だけでは支払うことができません。貯金を毎月約10万円取り崩す必要があります。

介護保険負担限度額認定書

低所得の場合、介護保険施設利用が困難とならないように、申請により「食費・居住費」の自己負担額が軽減されます。ただし、「負担限度額認定」の対象になるのは、次のⒶとⒷの要件すべて該当する方です。

Ⓐ所得要件・・住民税非課税の方、ただし、住民税課税世帯や別の世帯の配偶者が住民税課税の場合は対象外

Ⓑ資産要件・・「預貯金等」単身の場合、預貯金等が1,000万円超(夫婦の場合は2,000万円超)は対象外です(2021年1月11日時点)。2021年8月からは、資産要件が変更されます。第2段階では、年金収入等が80万円以下の方は預貯金等が650万円超(夫婦で1,650万円超)、第3段階①では年金収入等120万円超の方は預貯金等50万円超(夫婦で1,550万円超)、第3段階②では年金収入等80万円超120万円以下の方は預貯金等500万円超(夫婦で1,500万円超)の場合は対象外になります。ご参考までに社会保障審議会 介護保険部会(第88回)ご参照ください。例えば、上記のお母様の預貯金等が1,000万円以下の場合(2021年1月11日現在の制度)では、食費390円×31日=12,090円、居住費820円×31日=25,420円、介護サービス費(自己負担1割)27,300円 日常生活費10,000円と仮定すると74,810円となります。介護サービス費は高額介護サービス費として自己負担の上限は15,000円になり、差額が戻ってきます。

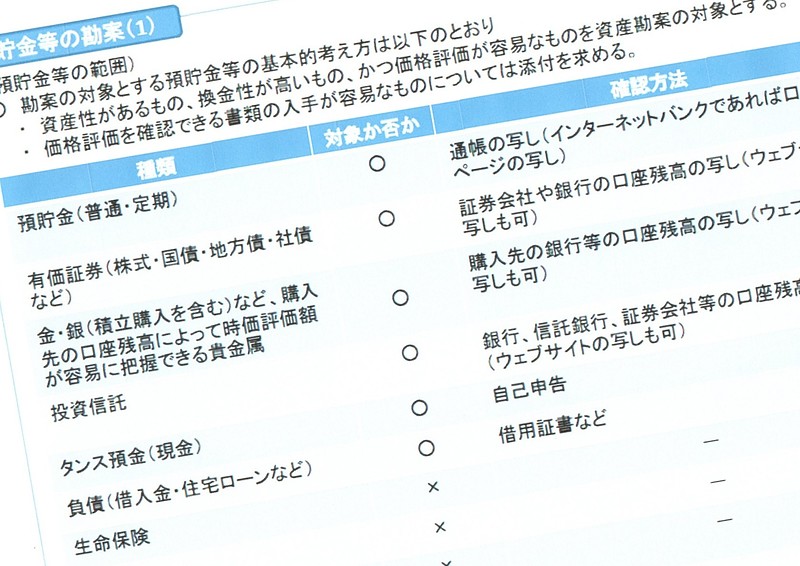

資産要件の「預貯金等」とは

上記の「預貯金等」とは、具体的には次のようなものが含まれます。「預貯金(普通・定期)」、「有価証券(株式・国債・地方債・社債等)」、「金・銀(積立購入含む)等購入先の口座残高によって時価評価額が容易に把握できる貴金属」、「投資信託」、「タンス預金(現金)」、「負債(借入金・住宅ローン等)」です。一方、「生命保険」、「自動車」、「貴金属(腕時計・宝石など時価評価額の把握が困難なもの)」、「その他高価な価値のあるもの(絵画・骨董品・家財など)」は対象外です。※全国介護保険担当課長会議資料についてのQ&Aより参照

生命保険での対策

様々な相続税対策がある中から、今回は「生命保険への加入」を取り上げます。保険商品は一時払終身保険への加入です。一時払終身保険(契約者がお母様、被保険者もお母様、死亡保険金受取人娘さん)に加入した場合、死亡保険金はみなし相続財産として課税されますが、非課税枠が「500万円×法定相続人の数」があります。娘さんが2人ですので、非課税枠は1,000万円となり、相続税対策として活用できます。一方、デメリットは、保険に加入したため自由にお金が使えないということです。お母様の介護費用が足らなくなったときには、娘さんが負担しなければなりません。次に二つ目の心配事である介護費用です。将来、特養に入所した場合、単身世帯のお母様は低所得者で上記Ⓐ所得要件は満たしていますが、Ⓑ資産要件を満たしていないため補足給付対象外ですので、毎月の支払いが約14万円になります。ここでも一時払終身保険に加入するし(1,000万円の一時払い保険料を支払う)、相続税対策をした結果として、「預貯金等」が600万円(生命保険は資産要件の預貯金等の対象外)となり「補足給付の対象」になります。このように一時払終身保険に加入しておけば、亡くなった時には1,000万円の非課税枠があり、また、万一、将来、特養に入所したときでも「食費・居住費」が軽減されます。

まとめ

介護は突然、襲ってきます。しかも電話一本です。重篤化するとお金の対策など何もできなくなっていきます。相続税や介護費用などを総合的に勘案してお金が一番残る方法を選択するためにも情報の収集や親御さんが元気で判断応力のあるうちに対策を講じることが大切です。また、認知症になって判断応力がなくなった場合も想定して対策を講じる必要もあります。

※画像は「金融資産等の保有状況を考慮に入れた負担の在り方について平成29年11月8日

厚生労働省保険局」より抜粋