増え続ける空家

変動型金利を選択した場合に適用される以下のルールをご存知でしょうか?

①【5年ルール】②【125%ルール】

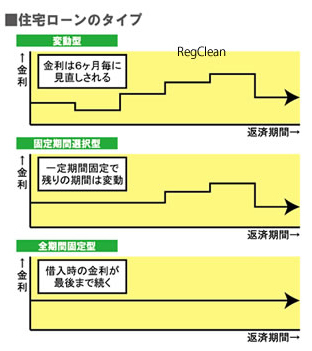

その前に変動金利について、簡単に説明します。

変動金利とは【店頭金利】(※基準となる金利)から金利優遇された後の【実行金利】(※店頭金利より優遇された金利を引いたもので、優遇幅は審査によって決められます。※優遇幅は申込者によって違います。)

【変動型店頭金利2.475%】とあった場合、審査後 【優遇幅が最大の▲1.85%】とすると【実行金利は0.625%】となります。(みずほ銀行のケース※平成29年11月現在)

この変動型を選択した場合の金利は6ヵ月毎に見直されます。

これが変動金利です。(年2回)

変動金では、金利が変動するため【急激な金利の上昇リスク】も発生する可能性があるわけです。

そのため多くの銀行が①②のルールを採用しています。

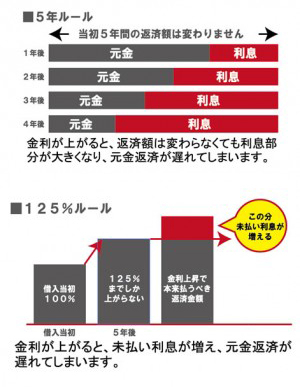

①【5年ルール】

これは金利が上昇しても急激に利用者の負担が増えないよう5年間は返済額が変わらない。というルールです。

元利均等返済方式(毎月の返済額が一定)で説明すると、返済額が毎月10万円(=元金5万+利息5万)だった場合金利が上昇した際、返済額は10万円のままで元金4万円+利息6万円のようなイメージで、割合が変わっていきます。

②【125%ルール】

5年後には返済額は見直されます。この時金利が大きく上がっていた場合でも、直前の支払額の125%までしか増額してはいけないルールです。

先の例だと10万円の返済額が、5年後どんなに金利が上昇していても12万5千円以上には上がらないということです。

つまり、返済額がどんどん増えていかないように5年間隔で上がっていくのです。

この5年ルール・125%ルールによって未払いとなった利息は、元金の支払いよりも利息の支払いが優先されるため急激な金利上昇局面下では元金が減らない可能性がある。毎月返済額10万の場合(=元金5000円円+利息95,000円となる可能性もある)

【最後までこの未払い元利金があった場合は最終回に加算されて一括返済となります。】

これが変動金利のリスクです。

変動金利が向く人

●10年以内完済できる計画の用意がある人にお勧めです。

※住宅ローン減税で+αの恩恵を受けながら組み立ても可能となります。

うまく金利優遇を活用するには、現金を出し惜しみせず各社住宅ローンの優遇条件を知ることです。

物件金額の10~20%を現金で用意した場合、大きな金利優遇を得られることがあるので各銀行の条件をチェックしましょう。

物件価格に対して現金の比率が高く、また、金利上昇局面時に対処が容易な人は、この変動金利をうまく活用するべきでしょう

変動型金利は不透明なリスクが存在することから【長期に安定した支払】を希望する人には向きません。

安定した支払を望む場合は、長期間固定の金利を選択すべきです。

フラット35Sのように当初5年間は▲0.25%優遇する商品等ををうまく活用し、積極的な繰り上げ返済計画も立てるべきです。

少し余談ですが、返済額安定型の計画で大事なことをいくつか述べておきます。

①繰り上げ返済費用も住居費(月々の住宅ローンの支払い)に含め計画する。

月々10万円を住居費とした場合=9万円住宅ローン返済金+繰り上げ返済用資金1万円のイメージ

②退職金をもって完済するイメージのように、定年退職までに住宅ローンが残らない計画とする。

③返済比率に余裕をみて25%以内に抑える※20%以下ならなお◎(額面年収に対しての住宅ローンの割合)

住宅ローン返済に縛られない生活こそが最重要なのです。

※住宅ローンの繰り上げ返済とは、ローンの途中に月々の返済額とは別に【元金】を多く返済する事です。

繰り上げ返済には種類があります。【一括繰り上げ返済】【一部繰り上げ返済】ここで言う【繰り上げ返済】とは【一部繰り上げ返済】の事です。一部繰り上げ返済には「返済期間短縮型」と「返済額軽減型」があり、効果として大きいのは、「返済期間短縮型」です。

建成ではファイナンシャルプランのご相談をしております。

資産価値を意識した住宅購入では、自身のライフプランが最も重要です。