【4月から改正!シニア世代必見】高年齢雇用継続給付の支給額が減少します

こんにちは。ファイナンシャルプランナーで行政書士の河村修一です。

ファイナンシャルプランナーへのご相談 介護とお金

高齢単身者の財産管理から後見、死後事務委任等

法人の方 創業融資・銀行融資などの資金繰りサポート

将来のお金の不安

今は元気でお金の管理もできるけれども、将来、認知症になるのではないかと心配をしている人も多いのではないでしょうか。「厚生労働省より令和元年6月20日の認知症施策の総合的な推進について」の中でも2025年には、高齢者約5人のうち1人が認知症になるとの推計があります。特に高齢になればなるほど発症リスクが高まります。

任意後見制度

認知症になり判断応力が亡くなると財産の管理もできなくなり、自分の意思も反映されません。そのような不安を解消してくれるのが「任意後見制度」や「家族信託」です。「任意後見制度」は、元気で判断応力がしっかりしているときに自分で選んだ代理人(家族や司法書士、行政書士等の専門職)と任意後見契約を取り交わし、公正証書を作成して、公証人役場に届けておくものです。認知症等で判断能力が低下した時に、家庭裁判所に申立てをしてから任意後見人に財産管理などを代行してもらいます。また、この制度を活用する目的には、身上監護があります。身上監護とは、例えば、次のようなものです。①医療に関する手続き、②介護に関する手続き、③療養看護に関する手続き、④施設の入退所に関する手続き等です。詳しくは、法務省のホームページ任意後見制度についてをご参照ください。一方、家族信託は財産管理だけであり身上監護は対象外です。

地域福祉権利擁護事業(日常生活自立支援事業)

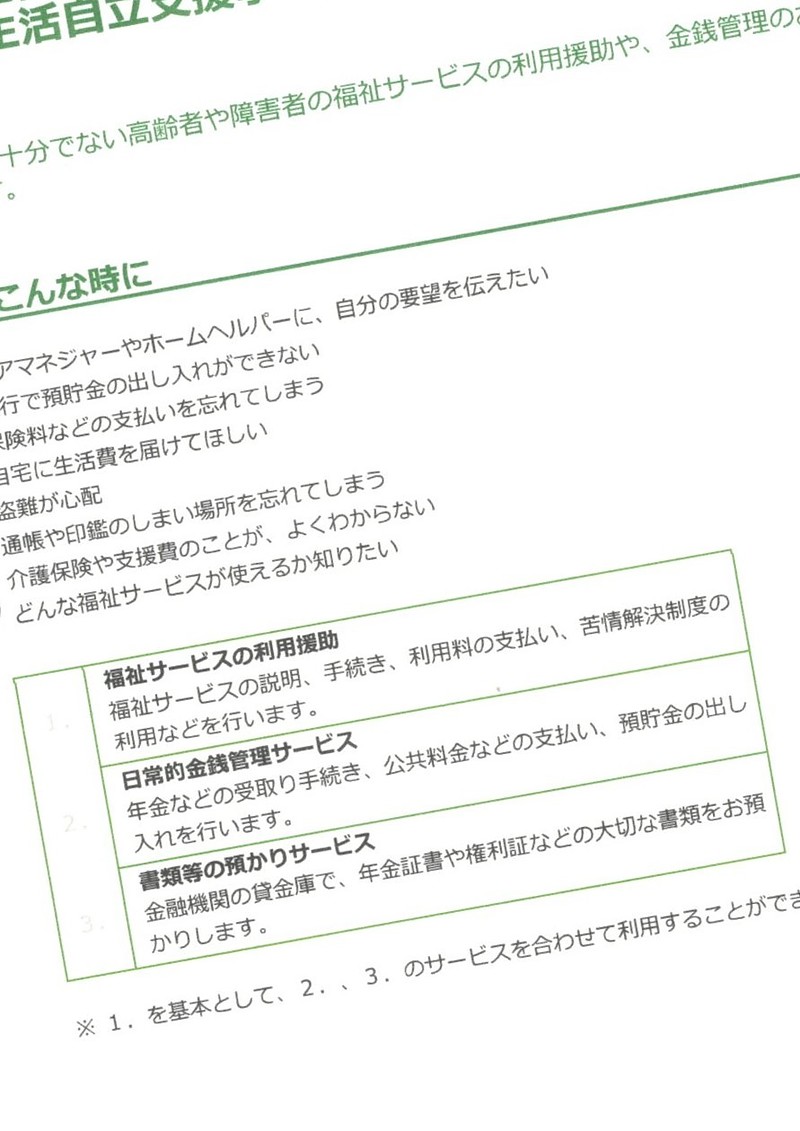

成年後見制度を利用するまでではないが、金銭管理が少し不安になってきたという人の場合、社会福祉協議会が窓口となって行っている「地域福祉権利擁護事業(日常生活自立支援事業)」があります。これは、認知症や知的・精神障がい等により、日常生活を営む上で必要な福祉サービスを自分の判断で適切に利用することが難しい方を対象としています。基本サービスとして「福祉サービスの利用援助」があり、合わせて「日常的な金銭管理」や「書類預かり」利用することができます。具体的には、①福祉サービスを利用し、または利用をやめるために必要な手続き、②福祉サービスの利用料を支払う手続き、③年金及び福祉手当の受領に必要な手続き、④医療費を支払う手続き、⑤実印、銀行印等を預けることも可能です。なお、歩くのがつらい等でたんに金融機関に行けないという理由では利用はできません。詳しくは全国福祉協議会ホームページをご参照ください。

まとめ

いまは、元気でお金の管理はできているが、将来的に不安を感じた場合、どうすればいいのでしょうか。他の人に頼む場合は、全く知らない人ではなく、自分自身が信用している人に頼みたくないでしょうか。そのような場合には、「任意後見制度」や「家族信託」の利用が有効でしょう。ただし、家族信託には「身上監護」がありませんので、注意が必要です。また、成年後見制度を利用するほどではないが、金銭管理がおぼつかなくなった場合には、社会福祉協議会の「地域福祉権利擁護事業(日常生活自立支援事業)」の利用することができますので、お近くの社会福祉協議会にご相談してみてはどうでしょうか。

※画像は杉並区社会福祉協議会HPより