007☆相続税は必ず払える?

こんにちは。創明コンサルティング・ブレインの宮崎栄一です。

私たちが運営する「SCB遺言・相続サポートセンター岡山( http://www.yss-scb.com/)」では、お客様の「幸せ相続」を全力でサポートしています。

今日は、相続税の簡単計算をしてみましょう。

(1)財産評価

財産の評価は、原則として時価です。

現金預金なら、亡くなられた日現在の残高が、そのまま時価となるので簡単です。

しかし、自宅の土地だとか、ゴルフの会員権とかになると、分かりにくいですよね。

ここでは特に、土地に関する相続税の評価を見てみましょう。

路線価方式と倍率方式の2つがあります。路線価とは、税務署が相続税計算のために、毎年作成している「土地の価格表(借地権割合付き)」の地図のようなものです。そこに価格が表示されていない土地については、固定資産税評価額に倍率を乗じて計算します。

この路線価も倍率も、現在では、国税庁のホームページで見ることができます。

(2)基礎控除

相続税の計算上、基礎控除があります。「5千万円+法定相続人×1千万円」です。

例えば、妻と子ども2人であれば、法定相続人は3人です。

そうすると、基礎控除は、5千万円+1千万円×3人=8千万円となります。

これは、無条件に控除できます。財産の多少には関係ありません。

つまり、財産の合計額がこの基礎控除額の範囲内であれば、相続税の申告の必要はありません。

(3)小規模宅地の評価減

自宅のように、生活の根幹を形成する最低限の不動産については、相続税の負担を軽くしよう、という考え方からできた制度です。

例えば、自宅の場合、240㎡まで80%評価減されます。つまり、20%の評価で計算されることになります。ただし、配偶者または同居親族が相続し、居住の継続が要件です。

自宅のほかにも、亡くなった方の事業用土地について400㎡まで80%減、不動産貸付用土地について200㎡まで50%減などの軽減が認められています。

(4)生命保険・死亡退職金の非課税枠

死亡を原因として支払われた生命保険金と死亡退職金には、それぞれ法定相続人1人当たり5百万円の非課税金額が設けられています。

例えば、妻と子ども2人であれば、法定相続人が3人ですので、生命保険金と死亡退職金いずれも非課税金額1千5百万円、合計で3千万円が非課税となります。

(5)税額計算

例えば、財産の合計が1億円、妻と子ども2人、合計3人の法定相続人がいた場合で計算してみましょう。

配偶者の税額軽減は、ここでは考慮外としましょう。

基礎控除8千万円を控除した2千万円(課税遺産総額といいます)に税率を乗じて求めます。

いったん、法定相続割合で課税遺産総額を相続したと仮定して税率を乗じていくのが、ポイントです。

●妻 2千万円×1/2(法定相続割合)×10%(税率)=1百万円

●子 2千万円×1/4(法定相続割合)×10%(税率)×2人分=1百万円

したがって、相続税の総額は、2百万円となります。

実際の納税は、実際の遺産相続割合で、それぞれの税金を申告することになります。

実際の相続税の試算については、無料相談を受け付けていますので、お気軽にお問い合わせください。

【過去のコラム】

001☆相続税がかからない方の相続の考え方 ⇒ http://mbp-japan.com/okayama/scb824/column/1623

002☆亡くなられた方の財産はどうする? ⇒ http://mbp-japan.com/okayama/scb824/column/1649

003☆財産をもらえる相続人ともらえない相続人 ⇒ http://mbp-japan.com/okayama/scb824/column/1652

004☆相続財産はどうやって分けるか? ⇒ http://mbp-japan.com/okayama/scb824/column/1653

【私たちの運営サイト】

●SCB遺言・相続サポートセンター岡山 ⇒ http://www.yss-scb.com/

●SCB会社設立・決算サポートセンター岡山 ⇒ http://www.sks-scb.com/

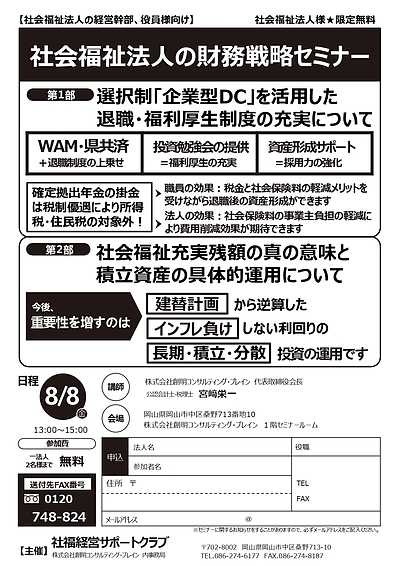

●社福経営サポートクラブ ⇒ http://www.ssc-scb.com/

●創明コンサルティング・ブレイン公式サイト ⇒ http://s-cb.jp/