米国大統領選挙後のバフェット指数推移

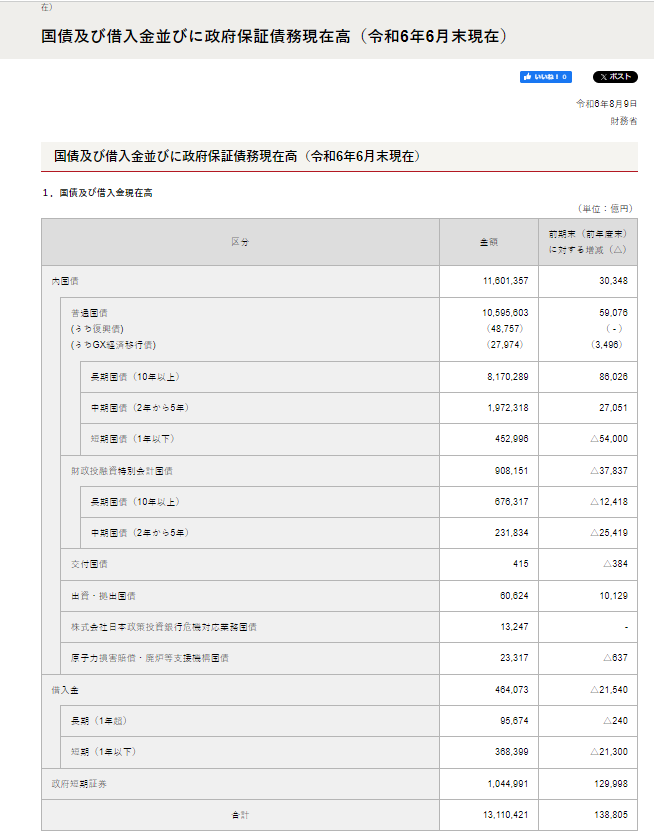

6月末の段階ですが、国の借金は10年債が多いですね。債券はクーポンが決まれば、償還まで同じクーポンが、年間2回に分けて支払われますね。償還になる債券は短期債券が多くなっています。これは、短期債券は、金利が殆どついてない債券ですから、金利が上がっても、利子を支払う必要無かったのですが、新たに発行する債券は、、金利が上がっているため、償還になる債券より、高いクーポンがついている分、トータルで見た場合、支払う利子は以前より、多くなりますね。

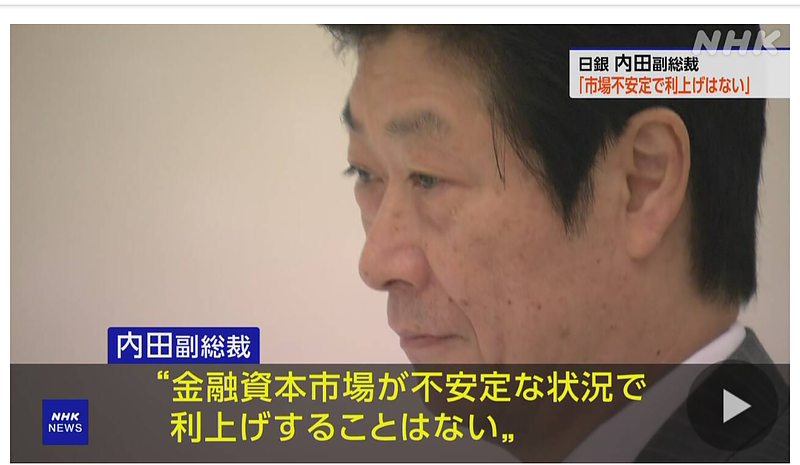

株式市場は、乱高下してますが、もう一度、自分の投資尺度で考える必要あると思います。株式市場が理由はともあれ、上昇相場が続いているときであれば、今のままでも良かったと思いますが、世界のバブル相場が、終焉を迎えようとしている時、見直す必要あると思いますね。また、方針転換で目先の動きは変わってきてますが、時間の問題だと思います。小手先だけでは、どうにもならない時が来ると感じています。

1.インデックス投資がアクティブ投資より安心だ。

2. 分配金を出す投資信託より、分配金を出さず複利運用する投資信託の方が良い

はたして、そうでしょうか?

1については、投資信託の購入コスト安につながるからインデックス投資で指数連動型こそが、一番良いと言われていましたね。仮に日経平均が、数年かけて下がるとすれば、その下落率に連動します。購入コスト増になりますが、アクティブ投資でこの暴落を数年前から予想して対策をとっているファンドもありますね。

2については、分配金を出さない複利運用する投資信託は、相場が上がっている時は、良いですが、相場が下がると、元本を割り込む状態になり、「絵に描いた餅」になりかねない。配当金を出している投信の中には、株価が下がることで、企業価値が高まる投資信託も出てきている。

一概に分配型投信は悪いとは、思いませんね。

私が、今までの証券マン時代の経験から言えるのは、今回の株式市場の暴落は、長い上昇相場の反動。下落相場も長くなると思いますね。新しい相場に対応する人、出来ない人では、相当運用に「差」がつくと思います。

上昇相場は、はっきり言えば、誰でも、含み益を出していましたね。

ここからは、大きく違ってきます。冷静に自分の投資資産を分けて、分散・積立て投資であれば、問題ないと思いますが、それ以外であれば、ポートフォリオの見直しを考えるべきだと思いますね。命の次に大切なお金ですから、今後数年間、厳しい下降相場が続くと仮定して、考える必要あると思いますね。