2024 深堀り 確定拠出年金5:フローチャート

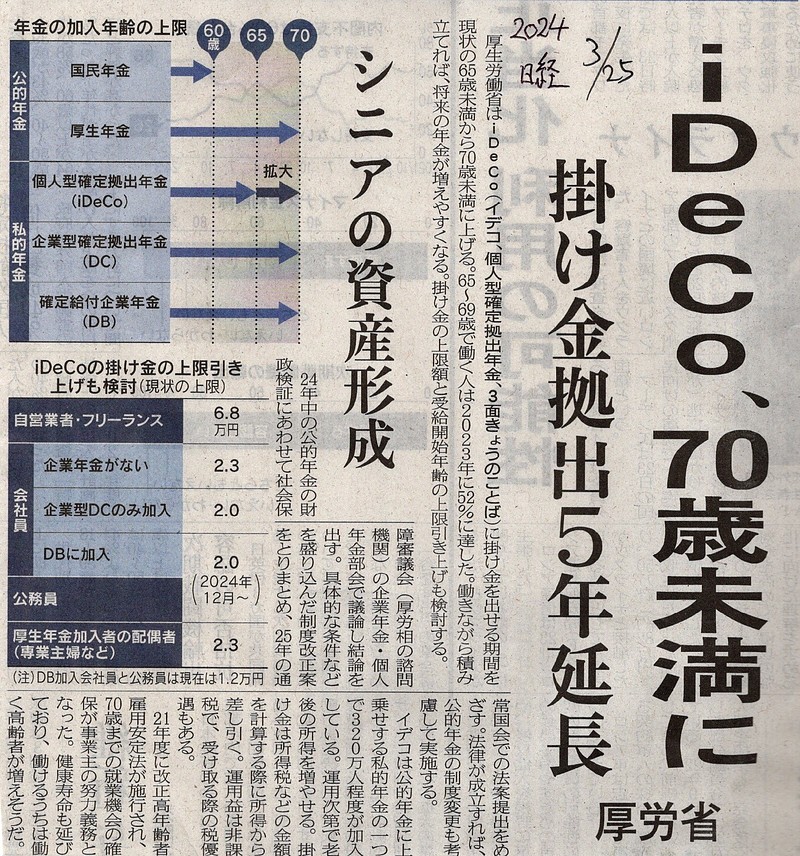

掛け金の上限拡大・拠出期間の延長 まだ正式決定ではありませんね。

今回は、退職一時金と確定拠出年金の5年ルールや20年ルールは以前説明してますが、「退職一時金は60歳で受給することが、会社で決まっているから、積立てているイデコの受け取りを、どうしたらいいのか」について考えてみたいと思います。

60歳で退職して他の会社へ転職する方、60歳で退職して旅行、スポーツや園芸など趣味でのんびり老後を楽しむ方、又、継続雇用で働くが、退職一時金は60歳で一旦受け取る方、いづれも60歳で退職一時金を受給される方が多いと思います。

イデコの受け取りは、原則60歳以上からになります。イデコは、受け取る時に、税制優遇されている退職金扱いで、退職所得控除がありますね。しかし、退職時に退職一時金とイデコの積立てた運用資産を同時に受け取る場合は、重複する期間は、期間が長い年数しか控除期間には使えません。退職一時金は、退職所得控除を計算する時、勤続年数で控除額が違います。イデコは、拠出年数で控除額が違ってきます。確定拠出年金の拠出年数とは、掛け金を払っている年数ですね。イデコの場合、掛け金上限は職種により分かれていますが、最低は月5000円からです。掛け金を払っている期間を加入者期間と呼び、掛け金を払わなく運用だけする期間を運用指図期間と呼びます。退職所得控除を計算するときの拠出年数は、加入者期間の年数になるのです。

仮に 60歳で退職 65歳 70歳延長になれば

勤続年数 30年(1400万円)

イデコ拠出年数 20年(600万円)

この場合、60歳で退職一時金を受け取ります。同じく60歳でイデコの運用資産を受け取れば、退職所得控除は、1回だけ、勤続年数と拠出年数の長い年数、30年で計算されます。

800万円+70万円(30年ー20年)=1500万円・・退職所得控除額

(1400万円+600万円)ー1500万円=500万円

500万円/2=250万円 250万円に税金がかかりますね。

どうすれば、さらに手取りを増やせるかです。

イデコの加入者期間が70歳まで、延長になれば、60歳までの勤続年数と重なっている20年の拠出期間は、計算に入りませんが、60歳からの10年を退職所得控除の拠出年数に入れる事ができます。毎月5000円の拠出を続けていることが、条件になりますね。

60歳時

退職一時金1400万円ー1500万円=マイナス100万円 税金かかりません

70歳時、イデコの運用資産受け取り

5000円*12=6万円*10年=60万円 600万円+60万円=660万円

660万円に運用資産なっていたと仮定

40万円*10年=400万円・・・・・・・・・・退職所得控除額

660万円ー400万円=260万円

260万円/2=130万円 130万円に税金がかかります。

退職一時金を60歳に受給する方で、イデコに加入して積立をしている方は、退職一時金を受給した後も、イデコに毎月5000円積み立てして拠出期間を延ばした方が、受け取る時の退職所得控除が多くなり、手取りが増えますね。

退職一時金を65歳に伸ばす事ができる人は、イデコの運用資産を60歳で受け取れば、勤続年数と拠出年数が、重複しないで計算できるので一番ベストな受け取り方になりますね。(確定拠出年金の受け通りが退職一時金の受取より先の5年ルール)

サラーリ―マンにとって退職金は、「お仕事お疲れ様です 今後の幸せな人生の為に」 の意味合いもある大切なお金だと思います。一時金で受け取るのか、年金で受け取るのか、を含めて、ライフイベントに合わせて、返済資金に充てるのか、資産運用にまわすのか、まちまちです。いろんなケースを考えて、受け取りかた、受け取る日を決めたほうが、いいですね。