60歳で退職金、イデコの受け取り、どうすれば手取りを増やせるか?

私も証券会社出身ですが、若い時には保険も販売していました。ガン保険、経営者保険、100歳定期保険、逓増定期保険、終身保険いろいろありました。その中に個人年金保険もありました。確定拠出年金との比較を所得税額控除の面から比較してみたいと思います。

個人年金保険は、払込保険料から積立てられた資金を原資として一定の年齢から年金を受け取れる保険ですね。一般的には、老後資金の補完に利用されていますね。

所得税の流れです。

①支払い総額ー給与所得控除

=給与所得控除後の金額

②給与所得控除後の金額ー所得控除額の合計

=課税所得金額

③課税所得金額*税率ーX

=所得税額

④所得税額ー税額控除=最終の所得税額

個人年金保険もイデコも所得控除できますから②のとこですね、他にも医療費控除や配偶者控除や基礎控除などもありますね。住宅ローン控除は④です。一番効力が高い税額控除ですね。

課税所得金額②が400万のAさんがいるとします。

課税所得金額400万*税率20%ー427500=所得税額

Aさんが月々2万円ずつ年24万円積み立てをしたとします。

イデコの場合は全額24万円が所得控除されますね。

所得税の還付金は48000円ですね。

翌年の住民税の控除24万円

減額24000円

合計メリット72000円になりますね。

これに対して、個人年金保険は、年間支払いが24万円であっても8万円超の控除額は一律4万円になりますね。所得税還付金8000円ですね。翌年の住民税は、56000円超の払い込みは一律28000円。

減額2800円

合計メリット10800円になりますね。

確定拠出年金が、いかに優遇されているかわかりますね。

上のメリットは、1年間ですから、20年・30年と長い期間、掛金をかけていれば、どうなるでしょうか。

受け取りも、個人年金保険は、一括で受け取る時は、一時所得、年金で受け取る雑所得になります。

一括で受け取る時に、退職所得扱いになる確定拠出年金は、ここでも優遇されていますね。

個人年金保険も受け取りになる時に、ある程度、もらえる金額はわかるので計画が立てやすいなどの点もありますね。

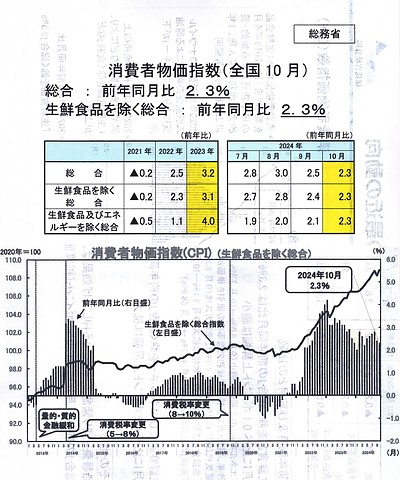

又、物価が下がっていくようなデフレ時なら運用メリットもあると思いますが、物価が上がっていくようなインフレ時には、どうでしょうか。インフレに負けない運用というのも

資産運用の一つだと思いますね。

確定拠出年金もNISAも個人年金保険も、老後をより豊かに過ごすための運用です。

公的年金の繰り下げ時期を含めて、選択肢は沢山ありますね。正解などありません。自分自身に合った商品を選ぶ必要あると思いますね。